2026年全球经济步入“低增长、高波动、多风险”的新阶段,美联储降息预期、AI产业爆发、地缘政治重构等多重因素交织,推动期货市场呈现显著结构性分化格局。不同于以往同涨同跌的周期轮回,今年期货品种“冷热不均”特征凸显,传统品种承压磨底,新兴需求驱动品种逆势走强。本文将按贵金属、有色金属、能源化工、农产品四大核心板块,拆解各品种走势逻辑,并提供适配当前市场的交易策略,助力投资者精准把握机会、严控风险。

一、贵金属期货:牛市根基稳固,趋势交易为主导

2026年贵金属是市场共识最强的强势板块,黄金、白银凭借金融属性与供需支撑,走出独立牛市行情,成为资产配置中的核心对冲工具。

(一)市场走势分析

黄金方面,全球央行购金潮持续、美联储降息周期开启、美国债务风险担忧三大核心逻辑共振,支撑金价稳步上行。摩根大通、美国银行等机构预测,COMEX黄金年内有望冲击每盎司5000美元高位,当前价格已站稳4600美元/盎司,长期牛市根基坚实。尽管市场对宽松政策的定价已较充分,但美元信用弱化、地缘政治冲突频发(拉美地缘风险升温)等因素,仍为金价提供持续支撑。

白银兼具金融属性与工业属性,弹性显著高于黄金。金融端受益于弱美元、低利率环境;工业端受光伏装机扩张、电子产业升级驱动,需求稳步增长。同时,全球白银显性库存处于低位,矿产端增量有限,供需矛盾逐步显现,金银比有望从高位回落,白银价格上涨空间值得期待。

(二)交易策略

黄金采用“趋势多头+分批建仓”策略,将其作为资产组合中的核心多头配置,逢回调至20日均线附近布局多单,首次建仓30%仓位,价格突破前高后补仓30%,剩余仓位用移动止损锁定盈利,止损线设置在跌破20日均线且跌幅超1.5%。重点关注美联储议息会议、美国CPI及非农数据,数据发布前降低仓位,规避跳空风险。

白银采用“波段+套利结合”策略,当金银比高于80时,入场做多白银空黄金进行套利;当金银比低于65时,反向操作。单独交易白银时,止损区间控制在5%-8%,适配其高弹性特性,同时跟踪全球光伏装机数据、电子产业需求变化,把握工业属性驱动的波段机会。对于资金量较小的投资者,可关注芝商所微型黄金/白银期货,合约规模仅为基准合约的1/10,保证金要求低,适合小额布局。

二、有色金属期货:供需错配主导,结构性行情凸显

有色金属受益于AI算力扩张、能源转型需求,叠加供给端约束,成为2026年最具上涨潜力的板块,铜、铝为核心龙头品种,呈现“产业需求+供给脆弱性+金融属性”三重共振格局。

(一)市场走势分析

铜价走势强势领跑,供给端面临中长期资本开支不足、矿山品位下降、地缘扰动(南美矿山罢工风险)等多重约束,2026年全球铜矿供给或呈现零增长甚至负增长。需求端,AI算力中心建设、美国电网投资加速、新能源车及光伏风电产业扩张,持续放大铜的刚性需求,供需紧平衡状态将长期支撑铜价上行。

铝价受益于成本红利与供应约束,能源价格回落降低电解铝生产成本,而中国电解铝产能天花板、电力供应制约等因素限制供给增量,低库存背景下铝企盈利有望持续扩张。此外,铝在新能源汽车轻量化、光伏支架等领域的需求增长,进一步强化价格支撑。

锡价依托电子产业需求升级,PCB(印制电路板)需求增长带动锡消费提升,同时上游锡矿供应不确定性较大,价格具备高弹性,但需警惕电子产业需求不及预期的回调风险。

(二)交易策略

铜作为战略性多头品种,采用“回调建仓+长期持有”策略,依托60日均线判断趋势,价格在均线上方且均线向上时坚定看多,回调至40日均线附近分批建仓,单笔仓位不超过总资金的10%,止损设置在跌破60日均线且跌幅超3%。长期跟踪全球铜矿投产进度、AI基础设施建设数据,动态调整持仓。

铝采用“稳健多头+成本跟踪”策略,聚焦国内电解铝产能利用率、电力成本变化,当铝价回落至成本线附近时布局多单,止盈分两批执行,盈利达目标50%时锁定一半仓位,剩余仓位用移动止损持有。规避房地产数据疲软带来的短期回调风险,不盲目追高。

三、能源化工期货:结构性分化明显,聚焦成本与政策红利

2026年能源化工板块整体受原油供应过剩拖累,但内部分化显著,传统品种承压,高端化工品、部分下游品种受益于成本下移与需求升级,存在结构性机会。

(一)市场走势分析

原油市场正式进入供应过剩周期,IEA预计全年过剩规模达384万桶/日,全球经济弱增长抑制需求,布伦特原油价格中枢或下移至50-80美元/桶区间,地缘政治冲突仅能带来短期溢价,难以改变中长期下行趋势。

化工品呈现两极分化:与传统地产、消费关联度高的品种(PVC、聚丙烯)需求疲软,产能过剩压力持续,价格难有起色;受益于新能源、新材料、电子产业的高端化工品(EUV光刻胶、湿电子化学品)需求高增长,价格具备上行动力。同时,“反内卷”政策推动农药、尿素、纯碱等领域过剩产能出清,为相关品种价格反弹创造条件。

下游品种(PTA、沥青)受益于原油成本下移红利,叠加自身需求相对稳定(沥青夏季修路需求旺季),有望走出独立行情,炼厂裂解价差或维持走阔。

(二)交易策略

采用“跨品种套利”策略,多下游产品(PTA、沥青)、空原油,捕捉成本下移与需求稳定带来的价差收益。操作时需跟踪原油库存数据(EIA每周三发布)、炼厂开工率,当裂解价差缩小至合理区间下沿时入场,扩大至区间上沿时止盈。

对于煤化工、天然气化工路线产品(甲醇、塑料),聚焦原料价格波动,采用“成本驱动型波段交易”,当煤炭、天然气价格大幅下跌时,布局多单;当原料价格上涨或需求疲软时,及时止盈离场。高端化工品因专业性强、流动性有限,建议普通投资者谨慎参与,优先选择流动性充足的主流品种。新手参与能源化工期货需警惕夜间外盘波动带来的跳空风险,实盘小仓位操作,杠杆控制在10倍以内。

四、农产品期货:供给主导行情,区间交易寻机会

2026年农产品市场整体供需宽松,价格上行空间受限,但天气、政策等变量带来阶段性波动,核心机会集中在结构性行情与事件驱动波段。

(一)市场走势分析

大豆市场供给宽松格局明确,美国丰产、巴西产量创纪录、阿根廷供应充足,奠定充足供应基础,中国大豆进口量预计再创新高,豆粕库存压力持续,需求受低蛋白日粮推广制约,全年供强需弱。核心变数在于南美天气(拉尼娜可能扰动单产)及中美经贸关系对采购节奏的影响。

玉米、小麦等谷物品种供需格局宽松,难以出现趋势性牛市,价格以区间震荡为主,受全球种植面积、天气变化、政策补贴等因素影响,阶段性波动幅度有限。

生猪、棉花存在结构性机会:生猪行业或逐步进入周期上行拐点,产能去化至合理区间后,价格有望企稳回升;棉花受全球主产区天气扰动(如印度、美国干旱),可能出现阶段性供需紧张,推动价格波动。

(二)交易策略

大豆、豆粕、玉米采用“区间高抛低吸”策略,围绕供需报告、南美天气炒作、中美贸易协议执行等关键事件节点操作。一季度关注南美天气敏感期的做多机会,南美新作上市后把握做空机会,入场点位参考前期震荡区间高低点,止损设置在区间外沿1%-2%。

生猪期货采用“周期拐点跟踪+分批布局”策略,跟踪能繁母猪存栏量、生猪存栏量数据,当能繁母猪存栏量连续3个月下降时,逐步建仓多单,止损设置在前期低点下方。棉花期货聚焦天气因素,在主产区天气异常时轻仓做多,天气好转后及时止盈,避免盲目追高。

新手建议从玉米、大豆等波动温和的品种入手,熟悉后再尝试生猪等周期性强的品种,交易前重点关注农业农村部数据、全球产区天气预报。可借助芝商所微型农产品期货参与,合约规模小、资本要求低,适合小额资金投资者练手。

五、2026年期货交易通用风控体系(必看)

高波动市场中,风控是生存核心,脱离风控的策略难以持续盈利。以下通用规则适用于所有期货品种交易:

-

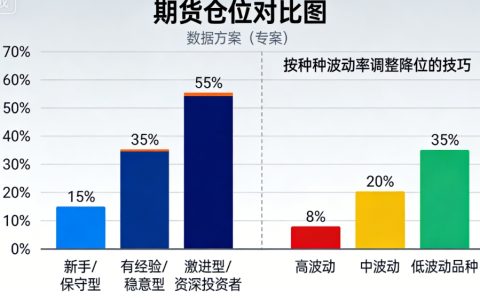

仓位管理“333法则”:总持仓保证金不超过账户资金的30%,单笔交易保证金不超过10%,预留60%资金应对极端波动;仓位分为核心仓(50%)、卫星仓(30%)、对冲仓(20%),分散风险。

-

差异化止损止盈:高波动品种(原油、VIX期货)止损≤3%,中波动品种(黄金、铜)止损5%-8%,低波动品种(玉米、国债期货)止损1%-2%;止盈采用“分批锁定”,盈利达目标50%时止盈一半,剩余仓位用移动止损锁定。

-

情绪与合规管理:连续两次止损后暂停交易1小时,避免情绪化操作;通过合规平台参与交易,拒绝黑平台,外盘交易优先选择香港SFC、美国NFA持牌机构。

结语

2026年期货市场的核心是“结构性分化”,贵金属、有色金属为代表的“热赛道”与原油、部分黑色系为代表的“冷赛道”形成鲜明对比。投资者需摒弃“一刀切”思维,聚焦品种基本面与宏观变量的共振逻辑,顺趋势布局、严控风险。对于新手而言,建议从波动温和的品种入手,通过模拟盘熟悉规则后再小仓位实盘操作,逐步建立适配自身风险承受力的交易体系。市场波动永恒,唯有敬畏市场、坚守纪律,才能在不确定中把握确定性机会。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.boyangwujin.com/4284/