美国原糖期货作为全球糖市的核心定价指标之一,其实时行情不仅影响全球原糖贸易格局,也对国内白糖期货及现货市场产生重要传导作用。2026年以来,全球糖市呈现“区间震荡、中枢上移”的整体格局,美国原糖期货价格受巴西糖醇分流、印度出口政策、原油价格等多重因素影响,波动幅度明显加大。本文结合2026年2月6日美国原糖期货实时行情,详细解析价格波动原因,梳理全球糖市供需格局,并对短期及中长期走势进行预判,为相关从业者及投资者提供参考。

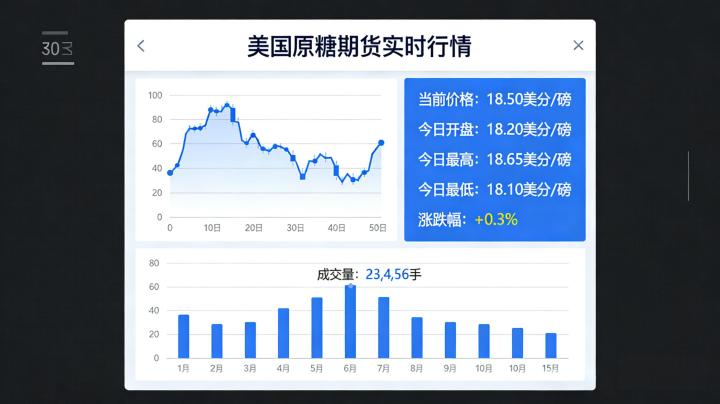

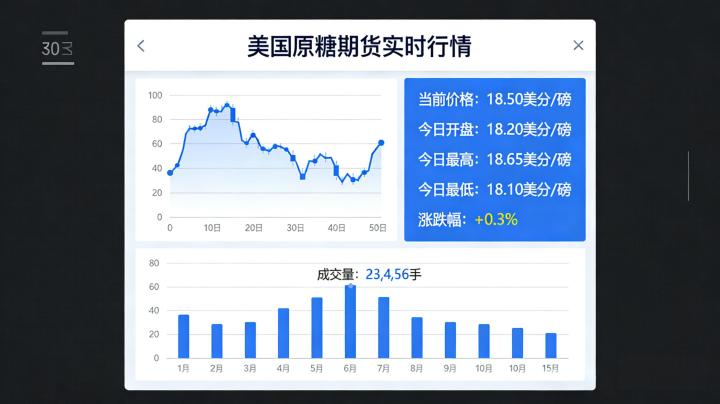

今日(2026年2月6日),美国洲际交易所(ICE)原糖期货实时行情呈现震荡回升态势。其中,主力合约报价14.6美分/磅,较前一交易日上涨0.3美分/磅,涨幅2.09%,盘中最高触及14.7美分/磅,最低下探至14.3美分/磅,成交量温和放大,持仓量小幅增加。从近期走势来看,美国原糖期货价格从近期三个月低点14.3美分/磅反弹至当前水平,主要受全球糖市供应预期收紧的推动,市场情绪逐步回暖。

从全球联动情况来看,今日巴西、印度等主产国原糖现货价格同步小幅上涨,与美国原糖期货价格形成联动回升格局。巴西中南部地区原糖现货报价跟随期货价格上调,印度国内原糖现货价格受出口限制预期支撑,维持稳中有涨态势。国内郑糖期货主力合约也受国际糖价回升带动,出现小幅反弹,反映出美国原糖期货对全球糖市的定价引领作用。

结合2026年以来的整体走势,美国原糖期货主力合约整体波动区间为14.5-17.5美分/磅,上半年受美元走强、全球阶段性供应宽松压制,价格以震荡偏弱为主;进入2月以来,随着全球糖市供应预期收紧,价格逐步开启反弹态势,今日的上涨进一步巩固了短期反弹趋势。

影响2026年美国原糖期货实时行情的关键因素

美国原糖期货价格的波动,本质上是全球原糖供需格局、宏观环境及产业政策等多重因素共同作用的结果,2026年以来,以下几大因素成为影响其行情的核心驱动力。

巴西糖醇分流是最核心的影响因素。巴西作为全球最大产糖国,其2025/26榨季(4月至次年3月)甘蔗压榨量预计同比增长3%-5%,但糖产量增速仅1%-2%,核心源于乙醇产业分流。2026年巴西政府推进燃料替代战略,计划大幅提升乙醇使用比例,若原油价格维持在60-80美元/桶区间,对应乙醇折糖价约14-16美分/磅,叠加1美分糖醇价差,乙醇生产的成本底约为15-17美分/磅,将吸引糖厂提高乙醇加工比例,预计糖产量占比从2025年的45%降至43%左右,有效约束糖供应增量,对美国原糖期货价格形成支撑。

印度出口政策是2026年最大的政策变量。印度2025/26榨季糖产量预计稳定在3200-3300万吨,国内消费约2700万吨,理论出口余量500-600万吨。但印度为稳定国内食糖价格,大概率延续阶段性出口限制政策,2026年出口量或控制在400万吨以内,较上一榨季小幅回落。若国内出现减产预期,出口限制可能进一步收紧,全球供应缺口将扩大,推动美国原糖期货价格快速上涨;反之,若出口政策放松,供应压力显现,价格将承压下行。

原油价格与美元指数的波动也对价格产生重要影响。原油价格与巴西糖醇产业深度绑定,2026年原油价格若在60-80美元/桶区间波动,将维持乙醇对白糖的分流动力;若原油价格突破80美元/桶,乙醇盈利能力进一步提升,糖厂加工乙醇的意愿增强,可能导致巴西糖产量超预期下滑,成为推升美国原糖期货价格的核心催化剂。美元指数方面,2026年上半年美联储降息落地前,美元指数或维持高位震荡,压制美国原糖期货价格上行空间;下半年随着美联储降息周期逐步推进,美元指数大概率走弱,为原糖价格提供估值支撑。

全球供需与库存变化也不容忽视。2026年全球食糖消费保持稳步增长,增速预计为1.5%-2%,主要驱动来自新兴市场食品加工、饮料行业需求,2025/2026榨季全球食糖消费量预计为1.778亿吨。供应方面,全球食糖产量预计为1.818-1.853亿吨,供应过剩量达163-740万吨,但全球库存消费比预计从2025年的52%回落至2026年的49%,库存压力逐步缓解,对价格形成温和支撑。

美国原糖期货2026年走势预判及市场建议

结合当前市场环境及核心影响因素,2026年美国原糖期货价格整体将呈现“上半年震荡偏弱、下半年震荡回升”的格局,短期来看,价格有望延续反弹态势。

短期(1-3个月),美国原糖期货价格有望在14.5-16美分/磅区间震荡回升。核心支撑因素包括:巴西糖醇分流持续,糖产量增速受限;印度出口限制政策延续,全球供应增量有限;原油价格维持在合理区间,支撑乙醇分流动力。但同时,美元指数高位震荡、全球阶段性供应宽松等因素仍将压制价格上行空间,难以出现单边上涨行情。

中长期(下半年),随着美联储降息周期推进,美元指数走弱,叠加全球库存压力缓解、巴西糖醇分流进一步加剧,美国原糖期货价格有望突破17.5美分/磅的压力位,向19美分/磅区间迈进。但需警惕极端天气、地缘冲突等突发因素的影响,若巴西中南部、印度马哈拉施特拉邦出现干旱天气,可能导致甘蔗单产下滑,推动价格快速上涨;若印度出口政策放松,供应压力显现,价格可能出现阶段性回调。

对于市场参与者而言,需根据自身需求制定应对策略。从事原糖贸易及进口的企业,可密切关注美国原糖期货实时行情及印度出口政策变化,合理安排进口节奏,锁定采购成本;期货投资者,短期可把握区间反弹机会,谨慎追高,中长期可关注下半年降息周期带来的上涨机会,同时做好风险对冲;食品加工企业,可结合国内白糖现货价格与国际原糖行情,合理规划采购计划,规避价格波动风险。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.boyangwujin.com/5546/