股指期货期现套利是利用股指期货价格与现货指数价格之间的偏离,通过同时买卖股指期货合约和现货指数成分股(或ETF),赚取无风险或低风险收益的交易方式,适合有一定资金实力和交易经验的投资者。2026年以来,国内股指期货市场流动性充足,期现偏离度维持在合理区间,但很多投资者对股指期货期现套利存在认知空白,面临“套利逻辑看不懂、操作步骤复杂、风险防控不足”的问题,部分投资者因操作不当,导致套利失败甚至亏损。本文结合2026年股指期货市场最新动态,详细拆解期现套利核心逻辑、入门流程、实操步骤,梳理常见风险点与防控技巧,帮助投资者快速掌握股指期货期现套利核心要点,理性参与低风险盈利交易。

股指期货期现套利核心逻辑解析

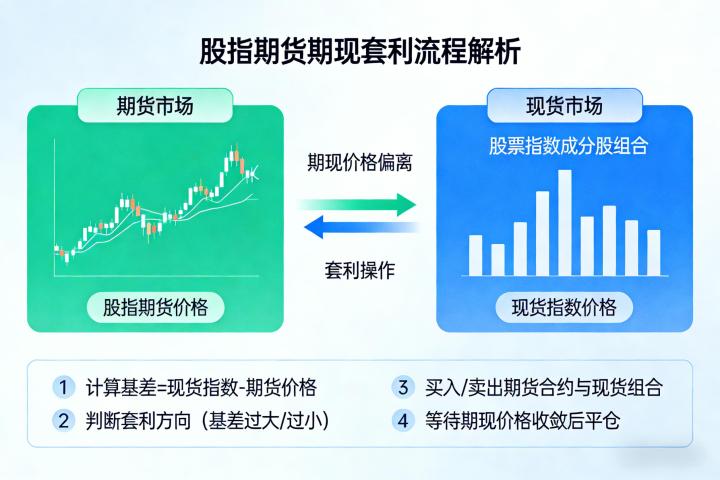

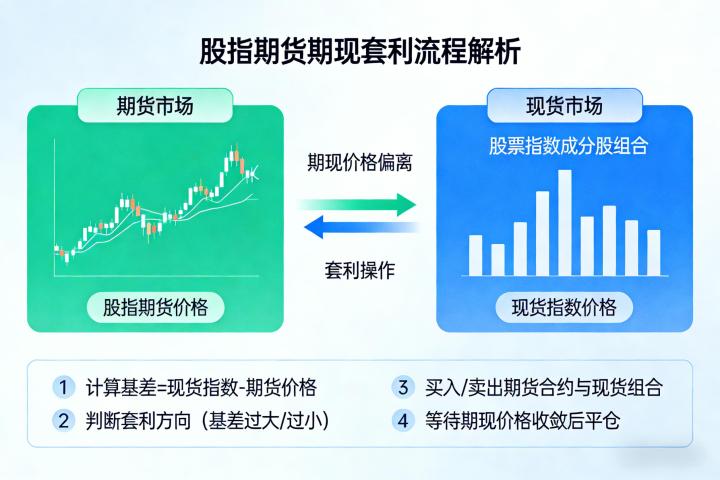

股指期货期现套利的核心逻辑是“价格回归”,即股指期货价格与现货指数价格之间存在合理的理论价差(由资金成本、持有成本、股息率等因素决定),当实际价差偏离理论价差超过交易成本(手续费、印花税、冲击成本等)时,就存在套利机会,投资者通过同时反向操作现货和期货,待价差回归合理区间时平仓,赚取稳定收益。股指期货期现套利分为正向套利和反向套利两种,核心操作逻辑不同,投资者需明确区分。

正向套利:当股指期货实际价格高于理论价格+交易成本时,投资者进行正向套利操作,核心步骤为“买入现货指数成分股(或ETF)+卖出股指期货合约”,待价差回归合理区间时,卖出现货、买入期货平仓,赚取价差收益。2026年沪深300股指期货、中证500股指期货正向套利机会较多,尤其是在市场情绪乐观、期货价格大幅上涨时,价差容易偏离合理区间,适合投资者把握。

反向套利:当股指期货实际价格低于理论价格-交易成本时,投资者进行反向套利操作,核心步骤为“卖出现货指数成分股(或ETF)+买入股指期货合约”,待价差回归合理区间时,买入现货、卖出期货平仓,赚取价差收益。反向套利对投资者资金实力和交易权限要求较高(需具备融券卖出现货的权限),新手建议优先掌握正向套利操作,再逐步尝试反向套利。

需要注意的是,股指期货期现套利属于低风险交易方式,但并非无风险,套利收益受价差回归速度、交易成本、市场流动性等因素影响,2026年市场交易成本(手续费、印花税)略有下降,套利盈利空间略有扩大,但投资者仍需精准计算交易成本,避免因成本过高导致套利失败。

股指期货期现套利入门核心条件

投资者参与股指期货期现套利,需满足资金、权限、认知三大核心条件,缺一不可,新手需提前准备,避免盲目参与。首先,资金条件,股指期货期现套利需要同时配置现货和期货资金,资金门槛较高,2026年沪深300股指期货期现套利最低资金要求为50万元人民币(现货资金+期货保证金),中证500股指期货、上证50股指期货套利资金要求略低,但也需30万元以上,新手需具备一定的资金实力,避免资金不足导致套利操作失败。

其次,权限条件,参与股指期货交易需开通股指期货交易权限,个人投资者需满足核心准入条件:开户前5个交易日日均可用资金不低于50万元、具备累计10个交易日及以上的股指期货仿真交易成交记录(或近3年10笔及以上商品期货交易成交记录)、通过股指期货知识测试(分数不低于80分);参与反向套利还需开通融券交易权限(需满足证券公司融券准入条件),新手建议先开通股指期货交易权限,掌握正向套利操作后,再申请融券权限。

最后,认知条件,需具备扎实的股指期货和现货市场知识,掌握期现套利核心逻辑、价差计算方法、交易步骤和风险防控技巧,了解现货指数成分股(或ETF)的交易规则和流动性情况,避免因认知不足导致操作失误。新手建议先通过模拟交易平台练习套利操作,积累经验后再进行实盘套利。

股指期货期现套利实操步骤拆解

股指期货期现套利实操步骤分为“价差计算-套利时机判断-建仓操作-平仓操作-收益计算”五步,新手按步骤操作即可完成套利交易,核心需关注价差计算和时机判断,避免操作失误。第一步:价差计算,核心计算股指期货实际价差和理论价差,实际价差=股指期货主力合约价格-现货指数价格(如沪深300股指期货价格-沪深300指数价格);理论价差=现货指数价格×(资金成本率×持有周期-股息率×持有周期),资金成本率通常按银行间同业拆借利率计算,持有周期按套利预计持有天数计算,股息率按现货指数成分股平均股息率计算,2026年沪深300指数平均股息率约为2.5%,资金成本率约为3.5%,持有周期通常为7-30天。

第二步:套利时机判断,当实际价差>理论价差+交易成本(手续费、印花税、冲击成本等,2026年沪深300股指期货期现套利交易成本约为0.1%-0.2%)时,存在正向套利机会;当实际价差<理论价差-交易成本时,存在反向套利机会;新手建议仅在实际价差偏离理论价差超过0.3%时参与套利,确保有足够的盈利空间。

第三步:建仓操作,正向套利建仓:按现货指数成分股权重(或直接买入现货指数ETF)买入现货,同时卖出对应的股指期货主力合约,现货和期货的数量需按套利比例配置(通常为1手股指期货合约对应一定金额的现货资产,如沪深300股指期货1手对应约120万元的现货资产),确保现货和期货的风险对冲比例一致;反向套利建仓:通过融券卖出现货指数成分股(或ETF),同时买入对应的股指期货主力合约,同样按套利比例配置数量。

第四步:平仓操作,当实际价差回归至理论价差±交易成本区间时,及时进行平仓操作,正向套利平仓:卖出现货、买入股指期货合约;反向套利平仓:买入现货归还融券、卖出股指期货合约;平仓时需同时操作现货和期货,避免单边操作导致风险暴露。

第五步:收益计算,套利收益=(建仓时价差-平仓时价差)×套利规模-交易成本,2026年沪深300股指期货期现套利单次收益通常为0.1%-0.3%,年化收益约为5%-10%,属于低风险、稳定收益的交易方式。

股指期货期现套利常见风险防控

股指期货期现套利虽为低风险交易,但仍需防控各类风险,核心风险包括价差回归风险、流动性风险、操作风险三类。价差回归风险:若实际价差偏离后未及时回归,反而进一步扩大,将导致套利亏损,防控技巧:选择流动性充足的股指期货合约和现货ETF,避免参与远月合约套利,同时设置止损(当价差偏离超过0.5%时强制平仓);流动性风险:若现货或期货流动性不足,可能面临无法及时建仓或平仓的风险,防控技巧:仅参与主力合约和主流现货ETF(如沪深300ETF、中证500ETF)套利,避开流动性差的品种;操作风险:因操作失误(如现货和期货数量配置不当、平仓时机错误)导致亏损,防控技巧:建仓前反复核对套利比例和交易品种,平仓时同步操作现货和期货,新手建议通过模拟交易练习操作流程,避免实盘操作失误。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.boyangwujin.com/5199/