在期货交易中,精准判断价格的高点与低点是把握入场时机、控制交易风险、实现盈利最大化的核心技能。无论是短线波段交易还是中长线趋势交易,高低点的识别能力都直接决定交易策略的有效性。但期货市场受供需、资金、情绪等多重因素影响,单一判断方式易产生误判,需结合技术、基本面、市场情绪等多维度综合分析。本文将详细拆解期货高低点的判断方法,同时规避常见误区,助力交易者建立科学的判断体系。

一、技术分析:量化信号锁定高低点

技术分析是判断期货高低点最常用的手段,通过价格走势、指标数据等量化信息,捕捉趋势反转或震荡区间的关键点位,核心包括K线形态、技术指标、趋势线三大类。

1. K线形态:识别趋势反转信号

经典K线形态能直观反映多空力量博弈的转折,是判断高低点的基础信号,需结合成交量确认有效性。

顶部形态:常见黄昏之星、头肩顶、双重顶。黄昏之星由三根K线组成,第一根长阳线体现多头优势,第二根小实体K线显示上涨动能衰减,第三根长阴线收盘价跌破第一根阳线开盘价,预示趋势反转。头肩顶则形成“中间高、两边低”的三个峰,当价格跌破颈线位,顶部信号确立,后续下跌概率极高。双重顶表现为价格两次触及同一高位后回落,若跌破两次高点之间的低点(颈线),可确认顶部形成。

底部形态:与顶部形态对应,常见早晨之星、头肩底、双重底。早晨之星是黄昏之星的反向形态,三根K线预示下跌趋势终结、反弹开启。双重底是价格两次跌至相近低点后反弹,突破颈线位时底部确立,可布局做多。需注意,所有K线形态需配合成交量——顶部形成时成交量放大(多头出逃),底部形成时成交量缩量后温和放大(买盘入场),信号更可靠。

2. 技术指标:量化动能与超买超卖

技术指标通过数学公式量化价格波动,提前发出高低点预警,需避免单一指标依赖,优先选择多指标共振。

-

摆动指标(RSI、KDJ):RSI(相对强弱指标)取值范围0-100,当RSI>70时,市场处于超买状态,价格上涨过快,顶部风险加剧;当RSI<30时,市场进入超卖状态,价格过度下跌,底部概率增加。KDJ指标的金叉、死叉与超买超卖区间(>80超买、<20超卖)可辅助判断,顶部出现死叉+超买,底部出现金叉+超卖,信号有效性提升。

-

趋势指标(均线、布林带):均线系统通过金叉、死叉判断趋势转折,短期均线上穿长期均线(金叉)是底部信号,短期均线下穿长期均线(死叉)是顶部信号。布林带由中轨(均线)和上下轨(标准差计算)组成,价格触及上轨且伴随成交量放大,大概率是顶部;触及下轨且出现企稳迹象,可能形成底部。

-

背离指标(MACD):背离是趋势衰竭的核心信号,分为顶背离和底背离。顶背离指价格创出新高位,但MACD指标未同步新高,说明上涨动能不足,顶部临近;底背离指价格创出新低,MACD未同步新低,预示下跌动能耗尽,底部将现。需注意,背离仅为警示信号,需等待价格突破趋势线或出现K线反转形态,再确认高低点。

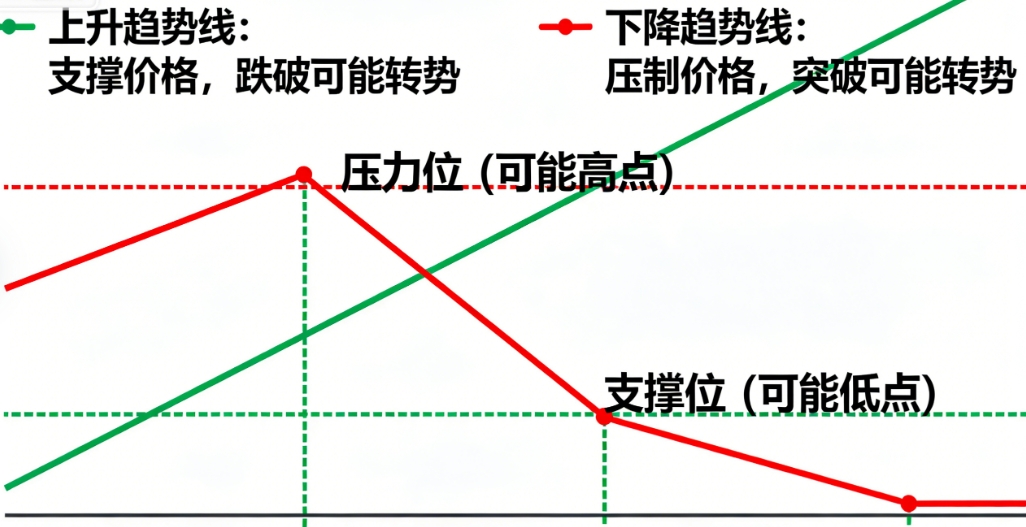

3. 趋势线与高低点联动:界定区间边界

通过绘制趋势线,结合高点、次高点、低点、次高点的关系,可清晰界定趋势方向与区间边界。上升趋势中,连接依次抬高的低点形成上升趋势线,价格回调至趋势线附近获得支撑,若跌破趋势线且无法快速收复,可能形成顶部或趋势反转;下降趋势中,连接依次降低的高点形成下降趋势线,价格反弹至趋势线附近遇阻,若突破趋势线,可能形成底部。

同时,高点与次高点、低点与次低点可转化为压力位与支撑位。多次测试未突破的高点(或次高点)构成强压力位,触及此处易形成顶部;多次测试未跌破的低点(或次低点)构成强支撑位,触及此处易形成底部。

二、基本面分析:把握核心驱动逻辑

技术分析聚焦价格表象,基本面分析则直击价格波动的核心驱动,通过供需、宏观经济等因素,判断高低点的合理性与持续性。

1. 供需关系:决定价格长期高低点

期货价格的本质是供需关系的反映,供过于求时价格易触底,供不应求时价格易见顶。需重点关注品种的产量、库存、进出口、需求旺季等数据。

例如,农产品期货中,自然灾害导致产量大幅下降,库存处于历史低位,叠加消费旺季,价格易持续上涨并触及顶部;若丰收季产量激增,库存积压,需求疲软,价格可能跌至底部并维持低位。工业品期货需关注上游原材料供应、下游开工率,如原油期货受OPEC减产、地缘政治影响,供应收缩时价格上行至顶部,需求疲软叠加供应宽松时价格触底。

2. 宏观经济与政策:影响市场整体趋势

宏观经济周期与政策调整会影响全市场资金流向与风险偏好,进而决定多数期货品种的高低点区间。

经济繁荣后期,通货膨胀压力上升,央行大概率采取紧缩货币政策(加息、缩表),市场资金收紧,期货价格易见顶回落。经济衰退末期,政府出台刺激政策(降息、财政扩张),资金流动性宽松,需求逐步复苏,期货价格往往触底反弹。此外,汇率政策、进出口关税、行业监管政策等,也会直接影响特定品种的价格高低点。

三、市场情绪:捕捉极端行情转折点

市场情绪是短期高低点形成的重要推手,极端乐观或悲观情绪往往对应价格的顶部或底部,可通过成交量、持仓量、市场舆情判断。

顶部情绪特征:投资者过度乐观,媒体充斥利好消息,市场交易活跃度飙升,成交量与持仓量持续放大,甚至出现“全民炒期货”的热潮。此时价格脱离基本面支撑,属于情绪推动的泡沫行情,后续易出现暴跌。

底部情绪特征:投资者普遍悲观,恐慌性抛售导致价格持续下跌,成交量低迷,持仓量逐步缩减,市场对利空消息过度反应。此时价格已充分释放下跌风险,随着情绪回暖,易形成底部。

实操中,可通过期货交易所公布的持仓排名(主力资金动向)、舆情监测工具(新闻、论坛情绪倾向)辅助判断,当情绪达到极端值且伴随技术信号,高低点确认概率极高。

四、期货高低点判断:核心原则与避坑指南

1. 核心原则:多维度共振

单一方法判断高低点的准确率较低,需满足“技术信号+基本面支撑+情绪配合”的共振条件。例如,技术面出现头肩顶形态,同时基本面显示供过于求,市场情绪极度乐观,三者共振可确认顶部;技术面出现底背离,基本面有政策刺激,市场情绪恐慌,可确认底部。

2. 常见误区与规避方法

-

误区一:锚定历史价格:认为价格触及历史高点必跌、历史低点必涨,忽略趋势惯性。实际上,趋势一旦形成会自我强化,历史价格可能被突破,需重势不重价,结合趋势信号判断。

-

误区二:过早确认背离:单一背离信号易失效,可能出现“背了再背”的情况。需等待多次背离+价格突破确认,再判断高低点,避免提前入场被套。

-

误区三:忽视周期差异:日线图的高点可能是周线图的短期波动,短线交易者关注15分钟、小时线周期,中长线交易者聚焦日线、周线周期,需多周期协同验证,避免被短期噪音误导。

五、总结:建立个性化判断体系

期货高低点的判断并非一成不变,需结合自身交易风格(短线/中长线)、品种特性(农产品/工业品/能源),融合技术分析、基本面分析、市场情绪三大维度,形成个性化体系。新手建议从简单的K线形态、RSI指标入手,逐步叠加趋势线、供需数据,同时通过复盘历史行情、模拟交易积累经验,避免盲目抄底摸顶。记住,期货交易没有绝对精准的高低点,核心是通过多维度分析提高判断概率,搭配合理的止盈止损策略,实现风险可控下的盈利。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.boyangwujin.com/4397/