在期货交易中,仓位管理是决定盈利稳定性与资金安全性的核心因素,远比行情判断更能影响长期交易结果。期货自带杠杆属性,仓位过重可能因一次波动就触发爆仓,仓位过轻则会浪费资金效率。那么期货一般用几个仓位、不同场景下该如何调整?本文结合市场规律与实操经验,为你拆解科学的仓位管理方案。

一、期货仓位的核心定义与基础原则

仓位指投资者投入期货交易的资金占总交易资金的比例,通常以百分比表示,而非固定“个数”。期货交易中不存在统一的“标准仓位”,核心原则是“风险适配”——即仓位比例需与自身风险承受能力、品种波动率、行情趋势深度绑定。

行业公认的核心风控底线的是:单笔交易亏损不得超过总资金的2%-5%,总仓位需根据风险等级设定上限,杜绝满仓操作。满仓在杠杆加持下,哪怕小幅行情反向波动,都可能导致本金亏光甚至倒欠保证金(爆仓),这是期货交易的大忌。

二、不同投资者的通用仓位建议

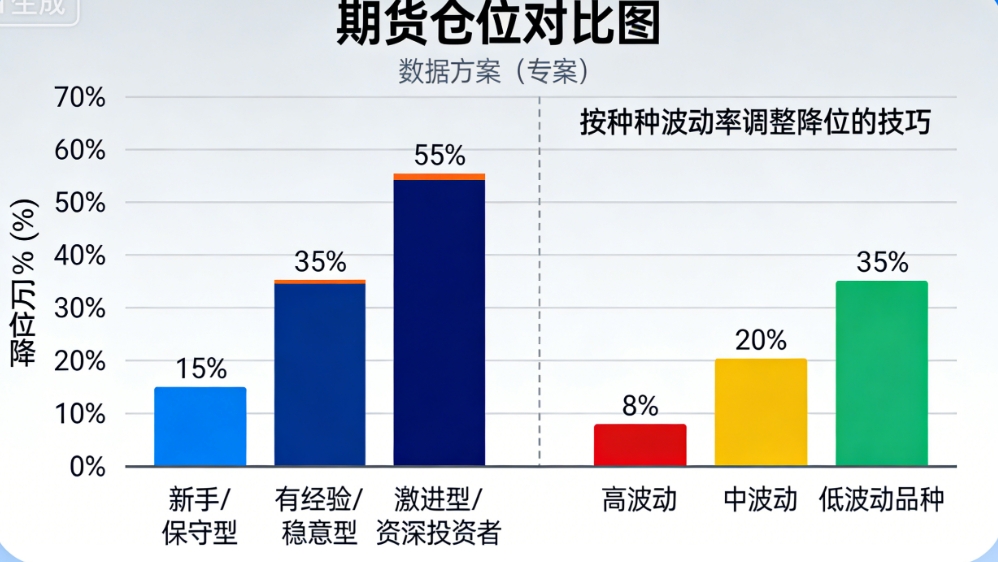

仓位比例需随交易经验、风险偏好动态调整,新手与资深交易者的合理范围差异显著,具体可参考以下标准:

1. 新手/保守型投资者

这类投资者对市场波动敏感度低、止损执行力较弱,核心目标是“保住本金、积累经验”。建议总仓位控制在10%-20%,单品种仓位不超过总资金的10%-15%。例如10万元账户,总持仓资金不超过2万元,单个品种投入不超过1.5万元。可优先选择玉米、豆粕等低波动品种,避开原油、股指等高波动标的,降低风险暴露。

2. 有经验/稳健型投资者

具备一定行情判断能力和止损习惯后,可适当提高仓位效率。商品期货总仓位建议≤30%,单品种仓位控制在15%-25%;若做日内短线交易,因持仓时间短、止损严格,总仓位可放宽至50%,但需确保每笔交易风险不超标。资金规模在50万元以上的,可跨品类分散持仓(如农产品+工业品组合),单品种仓位进一步压缩至5%以内,预留30%现金应对保证金追加需求。

3. 激进型/资深投资者

这类投资者有成熟交易体系和风险承受能力,即便风格激进,也需设定仓位底线。总仓位最高不超过50%,单笔交易风险不超过总资金的5%;极端行情下需主动降仓至10%以下,规避黑天鹅事件冲击。高波动品种(如原油、沪铜)仓位仍需控制在20%以内,通过仓位调节平衡收益与风险。

三、按品种波动率调整仓位的技巧

不同期货品种的价格波动幅度差异极大,仓位需与波动率反向适配——波动率越高,仓位越轻,具体参考如下:

-

高波动品种:如原油、橡胶、股指期货,单日波动可能达3%-5%,杠杆效应会放大亏损。建议初始仓位控制在10%-15%,且不适合隔夜持仓,避免跳空缺口风险。

-

中波动品种:如螺纹钢、沪铜、黄金期货,波动相对温和,平衡收益与风险。建议初始仓位15%-25%,趋势确认后可分批加仓,每次加仓不超过总资金的5%-10%。

-

低波动品种:如玉米、小麦、豆粕等农产品,波动率通常在1%-2%,保证金需求低、容错空间大。建议初始仓位20%-30%,单品种仓位最高不超过40%,适合新手练手或稳健型投资者配置。

四、分行情场景的仓位动态调整策略

期货市场瞬息万变,固定仓位难以应对所有行情,需根据趋势、波动情况灵活调整,核心策略如下:

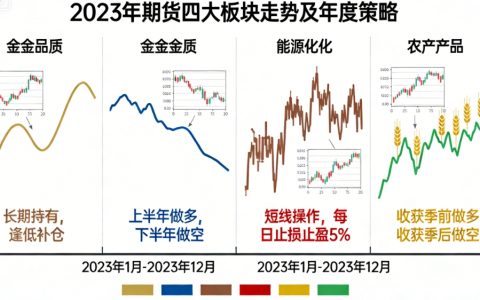

1. 趋势明确行情

当市场趋势清晰(如单边上涨/下跌)且基本面支撑有力时,可采用“金字塔加仓法”:首次建仓10%,趋势确认后每次加仓幅度递减(如5%、3%),避免越涨越多加仓导致风险集中。同时随盈利抬升止损位,将浮动盈利转化为确定收益,若行情回调触发止损,立即减仓离场。

2. 震荡不明行情

市场横盘震荡、方向难辨时,需降低仓位规避假突破风险。总仓位控制在20%以内,单品种仓位不超过10%,且设置窄幅止损(如0.5%账户资金止损),避免因反复震荡导致亏损累积。

3. 极端/突发行情

遇到涨跌停、政策突变、黑天鹅事件(如地缘冲突影响原油价格)时,需果断降仓至10%以下,甚至清仓观望。这类行情下波动率会远超历史均值,留足备用金才能应对保证金追加压力,避免被动平仓。

五、实用仓位计算方法与避坑指南

1. 科学仓位计算公式

推荐使用“固定风险模型”计算仓位,新手也能快速掌握:

第一步:确定单笔最大亏损=账户总资金×1%-2%(保守选1%);

第二步:计算风险空间=入场价-止损价(或止损价-入场价,取绝对值);

第三步:可开手数=单笔最大亏损÷(风险空间×合约单位)。

举例:10万元账户,单笔最大亏损设为1000元(1%),做豆粕期货(10吨/手),入场价3800元/吨,止损价3780元/吨(风险空间20元/吨),则可开手数=1000÷(20×10)=5手,对应仓位约1.9万元(5手×3800元/吨×10吨/手×10%保证金比例),占总资金19%,符合保守型仓位要求。

2. 常见仓位误区规避

-

误区一:亏损补仓摊薄成本。下跌趋势中补仓会放大亏损,正确做法是严格止损,亏损达预设点位立即离场。

-

误区二:盈利后盲目加仓。盈利加仓幅度不超过初始仓位的50%,且必须同步抬升止损,锁定部分利润。

-

误区三:多品种仓位叠加。新手建议聚焦1-2个熟悉品种,总仓位始终不超过50%,避免品种过多分散精力、放大风险。

六、总结

期货仓位没有“固定答案”,核心是建立“风险优先”的仓位体系:新手从10%-20%轻仓起步,随经验增长逐步调整;根据品种波动率适配仓位,高波动轻仓、低波动适度加仓;行情变化时动态调仓,极端行情果断降仓。记住,期货交易的首要目标是“活下来”,科学的仓位管理能帮你在判断失误时保住本金,留住下一次盈利机会。

温馨提示:期市有风险,入市需谨慎。本文内容仅为仓位管理参考,不构成投资建议,实际交易需结合自身情况与市场动态综合判断。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.boyangwujin.com/4281/