什么是看跌期权和看涨期权(看涨期权看跌期权平价定理)

期权交易是金融市场中一种重要的衍生品交易方式,它赋予持有人在未来特定日期(到期日)以特定价格(执行价)买卖标的资产的权利,而非义务。根据交易权利的不同,期权主要分为看涨期权(Call Option)和看跌期权(Put Option)两种。将详细阐述看涨期权和看跌期权的概念,并深入探讨看涨期权看跌期权平价定理。

看涨期权(Call Option)

看涨期权赋予持有人在期权到期日或到期日之前以执行价买入一定数量标的资产的权利。这意味着,如果到期日标的资产价格高于执行价,持有人可以选择行使权利以执行价买入,然后以市场价卖出,从而获利;如果到期日标的资产价格低于执行价,持有人可以选择放弃行使权利,期权到期后失效,只损失期权的购买成本(期权费)。 看涨期权的买方(期权多头)希望标的资产价格上涨,而卖方(期权空头)则希望标的资产价格保持不变或下跌。

例如,假设某投资者购买了一份执行价为100元,到期日为一个月后的某股票看涨期权,期权费为5元。一个月后,如果该股票价格上涨到115元,投资者可以行使权利以100元的价格买入股票,然后立即以115元的价格卖出,净赚10元(15元利润减去5元期权费)。如果股票价格下跌到90元,投资者可以选择放弃行使权利,损失仅为5元的期权费。

看跌期权(Put Option)

看跌期权赋予持有人在期权到期日或到期日之前以执行价卖出一定数量标的资产的权利。这意味着,如果到期日标的资产价格低于执行价,持有人可以选择行使权利以执行价卖出,从而避免更大的损失;如果到期日标的资产价格高于执行价,持有人可以选择放弃行使权利,期权到期后失效,只损失期权的购买成本(期权费)。看跌期权的买方(期权多头)希望标的资产价格下跌,而卖方(期权空头)则希望标的资产价格保持不变或上涨。

例如,假设某投资者购买了一份执行价为100元,到期日为一个月后的某股票看跌期权,期权费为5元。一个月后,如果该股票价格下跌到85元,投资者可以行使权利以100元的价格卖出股票,避免了更大的损失(减少了15元的损失,但需扣除5元期权费),实际损失为5元。如果股票价格上涨到110元,投资者可以选择放弃行使权利,损失仅为5元的期权费。

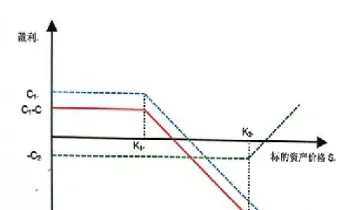

看涨期权看跌期权平价定理

看涨期权看跌期权平价定理(Put-Call Parity)是期权定价理论中的一个重要定理,它揭示了欧式看涨期权、欧式看跌期权、标的资产价格和无风险利率之间的关系。该定理指出,在没有套利机会的市场中,一份欧式看涨期权的价格加上执行价的现值,应该等于一份欧式看跌期权的价格加上标的资产的现价。

用公式表示为: C + PV(X) = P + S

其中:

C:欧式看涨期权的价格

P:欧式看跌期权的价格

X:执行价

PV(X):执行价的现值 (X e^(-rT),其中r为无风险利率,T为到期时间)

S:标的资产的现价

平价定理的意义和应用

看涨期权看跌期权平价定理具有重要的意义:它提供了一种检验期权市场是否存在套利机会的方法。如果市场上实际的看涨期权和看跌期权价格不符合平价定理,则存在套利机会,投资者可以通过构建特定的交易策略来获利。该定理可以用于对期权价格进行估值。如果已知其中三个变量的值,则可以利用该定理计算出第四个变量的值。它可以帮助投资者更好地理解和管理期权风险。

需要注意的是,平价定理只适用于欧式期权(只能在到期日行权的期权)。美式期权(可以在到期日之前的任何时间行权)由于提前行权的可能性,不完全遵循平价定理。

影响期权价格的因素

除了执行价和到期日之外,还有许多其他因素会影响期权的价格,包括:标的资产的价格波动性(隐含波动率)、无风险利率、到期时间以及股息(对于股票期权)。波动性越高,期权价格通常越高;无风险利率越高,看涨期权价格通常越高,看跌期权价格通常越低;到期时间越长,期权价格通常越高;股息的存在会降低标的资产的价格,从而影响期权价格。

总结

看涨期权和看跌期权是两种重要的金融衍生品,它们为投资者提供了管理风险和捕捉市场机会的工具。看涨期权看跌期权平价定理是期权定价理论中的一个重要基石,它揭示了不同期权价格之间的内在联系,并为套利交易和风险管理提供重要的参考依据。理解这些概念对于投资者参与期权交易至关重要。 期权交易风险较大,投资者应谨慎操作,并充分了解其风险。

下一篇

已是最新文章

相关推荐

什么是看跌期权和看涨期权(看涨期权看跌期权平价定理)

期权交易是金融市场中一种重要的衍生品交易方式,它赋予持有人在未来特定日期(到期日)以特定价格(执行价)买卖标的资产的 ...

美国股指期货指数实时行情在哪看(美股指期货行情实时行情)

美国股指期货是全球最活跃、最重要的金融衍生品之一,其价格波动直接反映了投资者对美国股市未来走势的预期。实时掌握美国股 ...

国债期货合约报价98(国债期货报价9308)

“国债期货合约报价98(国债期货报价9308)”这个看似简洁,实则蕴含着丰富的金融信息,需要仔细解读。“98”代表的是国债期货合 ...

股指期货有几个品种都有哪些(股指期货包括哪些品种)

股指期货是一种以股票价格指数为标的物的期货合约,投资者可以通过买卖股指期货合约来对未来股价指数的走势进行预测和规避风 ...

今日铁矿石期货最新分析(铁矿石期货对钢铁股影响)

铁矿石作为钢铁生产的主要原料,其价格波动直接影响着钢铁行业的盈利能力和钢铁股的走势。 铁矿石期货价格的变动,更是将这 ...