期权组合策略的优缺点(期权组合策略哪四种)

期权交易凭借其灵活性和风险管理能力,在金融市场中占据重要地位。单一期权交易虽然简单易懂,但风险也相对集中。为了降低风险、提高收益或实现特定投资目标,投资者常常采用期权组合策略。这种策略通过同时买卖不同类型的期权合约,构建一个具有特定风险收益特征的投资组合。将详细阐述几种常见的期权组合策略,并分析其优缺点。

我们来明确一下中提到的“期权组合策略哪四种”。事实上,期权组合策略种类繁多,并非只有四种。为了便于理解,将着重介绍四种最基础且应用广泛的策略,它们分别是:牛市价差、熊市价差、跨式组合和勒式组合。但这并非全部,还有许多其他的策略组合,例如:比率价差、蝴蝶价差、铁蝴蝶等等。 我们选择这四种策略是因为它们能很好地代表期权组合策略的核心思想,并涵盖不同的市场预期和风险偏好。

牛市价差(Bull Call Spread)

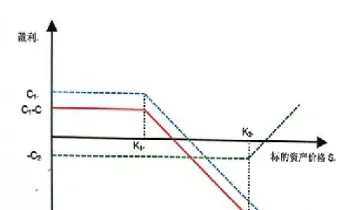

牛市价差策略是买入一个执行价较低的看涨期权,同时卖出相同数量、执行价较高且到期日相同的看涨期权。这种策略预期标的资产价格上涨,但上涨幅度有限。 投资者通过支付较低的净权利金来限制潜在亏损,最大亏损不会超过支付的权利金差价。 如果标的资产价格上涨超过卖出期权的执行价,盈利会受到限制,因为卖出期权会抵消部分盈利。如果标的资产价格下跌或保持不变,亏损则被限制在支付的净权利金。

优点:风险有限,潜在亏损可控;需要较少的资金投入;适合预期标的资产价格温和上涨的投资者。

缺点:盈利有限;如果标的资产价格大幅上涨,盈利潜力将会受到限制;如果价格下跌或持平,会造成一定的损失,但损失有限。

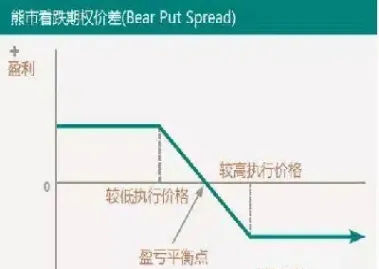

熊市价差(Bear Put Spread)

熊市价差策略与牛市价差策略类似,但方向相反。它买入一个执行价较高的看跌期权,同时卖出相同数量、执行价较低且到期日相同的看跌期权。这种策略预期标的资产价格下跌,但下跌幅度有限。最大亏损同样不会超过支付的净权利金,而盈利也受到限制。

优点:风险有限,潜在亏损可控;需要较少的资金投入;适合预期标的资产价格温和下跌的投资者。

缺点:盈利有限;如果标的资产价格大幅下跌,盈利潜力将会受到限制;如果价格上涨或持平,会造成一定的损失,但损失有限。

跨式组合(Straddle)

跨式组合策略是同时买入相同执行价、相同到期日的看涨期权和看跌期权。这种策略预期标的资产价格会有大幅波动,但方向不确定。如果标的资产价格大幅上涨或大幅下跌,都能获得盈利;反之,如果价格波动不大,则会亏损。

优点:对价格波动方向不敏感,适合预期标的资产价格大幅波动但方向不确定的投资者;具有对冲市场风险的作用。

缺点:风险较大,最大潜在亏损理论上无限大(虽然实际操作中会有限制);需要支付较高的权利金;如果价格波动较小,则会造成较大的亏损。

勒式组合(Strangle)

勒式组合策略与跨式组合类似,但它买入的看涨期权和看跌期权的执行价不同。通常情况下,看涨期权的执行价高于看跌期权的执行价,并且两者都高于当前标的资产价格。这种策略也预期标的资产价格会有较大波动,但方向不确定。与跨式组合相比,勒式组合的权利金较低,但盈利潜力也相对较小。

优点:比跨式组合需要较少的初始投资;适合预期标的资产价格有较大波动,但对波动幅度要求更高的投资者。

缺点:盈利潜力相对较小;如果价格波动较小,则会造成较大的亏损;需要对市场波动有较好的判断。

期权组合策略的风险管理

虽然期权组合策略可以降低风险,但并非完全无风险。投资者在采用期权组合策略时,仍需谨慎评估市场风险、标的资产的波动性以及自身风险承受能力。 有效的风险管理包括:设定止损点,避免过度杠杆,分散投资,以及根据市场变化及时调整策略。 切勿盲目跟风,应根据自身情况和市场分析谨慎决策。

总而言之,期权组合策略为投资者提供了灵活的风险管理工具,但需要投资者具备一定的期权知识和市场分析能力。 选择合适的策略取决于投资者的风险偏好、市场预期和投资目标。 在实际操作中,充分理解每种策略的风险收益特征,并结合有效的风险管理措施,才能在期权交易中获得可持续的盈利。

下一篇

已是最新文章

相关推荐

恒生期货指数2112(恒生期货指数在哪里看)

“恒生期货指数2112”中的“2112”指的是恒生指数期货合约的一个具体月份代码,代表的是在2021年12月份到期的合约。 理解这个代 ...

30年期国债期货获批(cbot30年国债期货合约)

近期,芝加哥期货交易所(CBOT)30年期国债期货合约获批,标志着中国金融市场对外开放迈出了重要一步,也为国内外投资者提供 ...

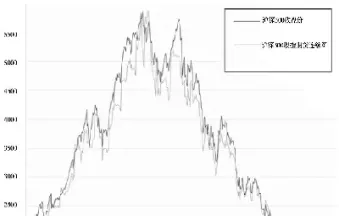

股票期权证明开股指期货(哪个证券能开股指期货)

将详细阐述以股票期权证明开立股指期货账户的可行性以及哪些证券公司可以办理相关业务。股指期货交易门槛较高,并非所有投资 ...

黄金今日国际金价(黄金今日国际金价多少盎司)

黄金,作为一种贵金属,自古以来就以其稀有性、稳定性和保值性而备受推崇。它的价格波动牵动着全球金融市场的神经,也影响着 ...

看跌期权的期权价格是什么(看跌期权价格和标的价格的关系)

看跌期权赋予持有人在特定日期(到期日)或到期日之前以特定价格(执行价格或行使价格)卖出标的资产的权利,而非义务。看跌 ...