玻璃期货那一年(玻璃期货什么时候开始)

玻璃期货,一种金融衍生品,自推出以来已成为大宗商品市场中重要的交易品种。将回顾玻璃期货的诞生,探索其发展历程和对市场的意义。

玻璃期货的诞生

玻璃期货最早诞生于2005年,由上海期货交易所推出。当时,中国玻璃行业正处于快速发展阶段,但市场供需关系不平衡,价格波动剧烈。为了稳定市场,满足企业对价格风险管理的需求,上海期货交易所顺势推出了玻璃期货合约。

玻璃期货的发展历程

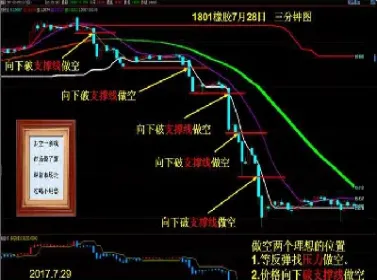

玻璃期货自推出以来,经历了快速的发展和完善。初期,玻璃期货交易量较小,市场参与者以套期保值为主。随着市场对玻璃期货的认可度不断提高,交易量逐渐增加,市场参与者也更加多元化。

2011年,上海期货交易所对玻璃期货合约进行了调整,将交易单位由原先的10吨提高到20吨,并推出期权合约。这些调整进一步提升了玻璃期货的流动性和风险管理功能。

玻璃期货的市场意义

玻璃期货的推出对玻璃行业和金融市场产生了深远的影响:

1. 价格发现和风险管理

玻璃期货合约提供了透明的价格发现机制,反映了市场对玻璃未来价格的预期。企业可以通过参与期货交易,锁定价格,规避价格波动带来的风险。

2. 促进产业链合作

玻璃期货为玻璃产业链上下游企业提供了沟通和合作的平台。通过期货市场,上游原材料供应商和下游玻璃制品制造商可以对冲价格风险,促进产业链的稳定发展。

3. 吸引投资和投机

玻璃期货的推出吸引了众多投资者和投机者参与。他们通过期货交易,寻求收益或对冲其他资产的风险。这增加了玻璃期货市场的流动性,并为市场提供了更多的深度。

4. 促进行业转型

玻璃期货的推出倒逼玻璃行业进行转型升级。企业需要提高生产效率,控制成本,以适应期货市场的竞争。这促进了玻璃行业的健康发展。

玻璃期货的诞生是玻璃行业和金融市场发展的重要里程碑。经过多年的发展,玻璃期货已成为大宗商品市场中不可或缺的交易品种,为玻璃行业和金融市场提供了重要的风险管理和投资工具。随着中国经济的持续发展,玻璃期货市场将继续发挥其重要的作用,为玻璃行业和金融市场提供稳定和繁荣。

相关推荐

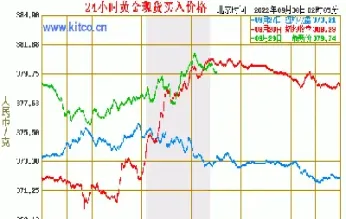

春节黄金是跌还是涨(春节前黄金是涨还是跌)

春节黄金价格的涨跌,一直是投资者关注的焦点。受多种因素影响,其走势并非一成不变,甚至在春节前后,价格波动也可能呈现截 ...

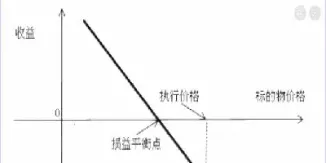

股指期货套期保值可以降低投资组合(股指期货套期保值心得体会)

股指期货套期保值,简单来说就是利用股指期货合约来对冲股票投资组合面临的价格风险。它并非一种投机行为,而是风险管理策略 ...

证券期货行业怎么样(证券期货怎么玩)

证券期货行业,一个充满机遇与挑战的领域,吸引着无数人的目光。它既能带来丰厚的回报,也可能造成巨大的损失。深入了解这个 ...

个人怎么买国债期货(个人怎么购买国债期货)

国债期货,听起来专业又神秘,似乎只有机构投资者才能参与其中。但实际上,随着金融市场的开放和发展,个人投资者也具备了参 ...

沪深股市实时指数(沪深实时指数行情)

沪深股市实时指数,即反映上海证券交易所和深圳证券交易所股票市场整体价格波动情况的指数。它并非一个单一指数,而是由多个 ...