在股指期货交易中,加仓减仓并非简单的仓位调整,而是结合市场趋势、技术信号、资金流向与风险控制的综合性决策——选对时间,能放大盈利、规避亏损;选错时间,轻则吞噬利润,重则面临爆仓风险。本文将从核心判断维度、加仓减仓具体时机、实操技巧及常见误区四大板块,手把手教你精准判断股指期货加仓减仓时间,适配新手入门与资深交易者优化策略,全程贴合实战场景,助力避开交易陷阱。

一、判断股指期货加仓减仓时间的核心前提(SEO重点:筑牢决策基础)

无论加仓还是减仓,都需先明确3个核心前提,避免盲目操作,这也是新手最易忽略的关键:

1. 先辨趋势:顺势而为是加仓减仓的核心逻辑

股指期货交易的本质是跟随市场趋势,逆势加仓减仓大概率会亏损。趋势判断无需复杂,重点关注两个维度:

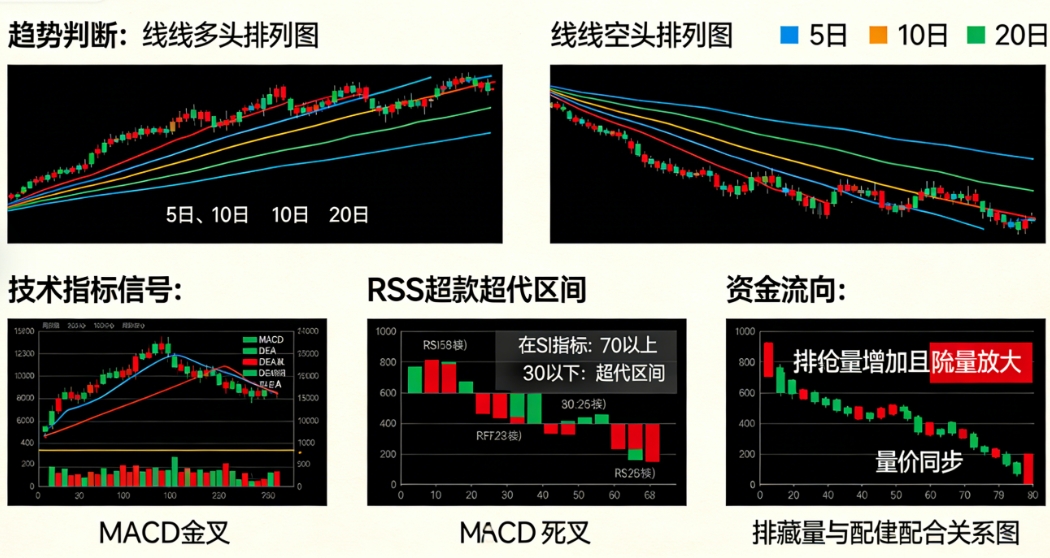

一是均线趋势:重点参考20日、60日均线(高频搜索重点),短期均线(20日)上穿长期均线(60日),形成多头排列,说明市场处于上升趋势,可优先考虑加仓;短期均线下穿长期均线,形成空头排列,市场处于下跌趋势,重点考虑减仓或空仓观望。

二是价格趋势:若股指期货价格持续突破前期高点,且回调幅度不超过前期涨幅的30%,属于强势上升趋势;若价格持续跌破前期低点,且反弹幅度不超过前期跌幅的30%,属于强势下跌趋势;若价格在区间内震荡,无明确方向,建议暂不加仓减仓,观望为主。

2. 再看风险:提前设定止损止盈,不盲目跟风

加仓减仓前,必须明确自身的风险承受能力,核心做好两点:一是单笔交易亏损不超过总资金的2%,总仓位不超过70%,避免极端行情下失去操作空间;二是设定动态止损止盈,例如初始止损为入场价的3%,盈利达5%后上移止损至成本价,锁定已有利润的同时,为加仓预留风险缓冲。

3. 参考资金:持仓量与成交量是重要辅助信号

资金流向直接反映市场情绪,加仓减仓需重点关注持仓量与成交量的配合关系(高频搜索关键词):

持仓量增加,说明市场参与度提升,趋势延续的可能性较大;持仓量减少,说明市场情绪低迷,趋势可能即将反转。成交量则用于验证信号有效性——价格上涨伴随成交量放大,是健康的上涨信号;价格下跌伴随成交量放大,是明确的下跌信号,反之则信号可信度降低,需谨慎操作。

二、股指期货加仓时间:3个精准信号,错过不盲目补仓

加仓的核心目的是放大盈利,而非弥补亏损(禁止逆势加仓补亏),以下3个时机信号最精准,适配所有股指期货品种(沪深300IF、中证500IC、上证50IH通用),也是百度搜索高频关注的实操要点:

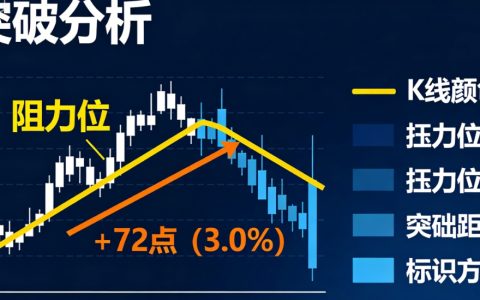

1. 趋势确认信号:突破关键位置且量能配合

上升趋势中,当股指期货价格有效突破前期阻力位(或历史高点),且成交量放大至近5日平均成交量的1.5倍以上,说明多方力量强劲,趋势将持续,此时可果断加仓。另外,价格突破关键均线(如60日均线)后,回踩均线但未跌破,且缩量回调后再次放量上涨,也是安全的加仓时机,此时均线已转化为支撑位,风险更低。

2. 指标共振信号:多技术指标确认,胜率翻倍

结合常用技术指标(MACD、RSI、布林带),出现共振信号时加仓,可信度更高,新手易上手:

– MACD指标:MACD金叉(DIF线上穿DEA线),且柱状线由绿转红,同时伴随成交量放大,说明多头动能启动,可加仓;若金叉出现在零轴上方,信号更强。

– RSI指标:RSI指标从超卖区间(30以下)回升至50以上,且未出现快速回落,说明市场下跌动能衰竭,上涨趋势开启,可逐步加仓;若RSI在50-70之间波动,配合趋势延续,可继续持有或小幅加仓。

– 布林带指标:价格运行在布林带中轨与上轨之间,布林带开口向上,且价格回调至中轨时获得支撑,说明上升趋势稳健,可加仓;价格触及布林带下轨且开口放大,同时伴随缩量,也是反弹加仓的时机。

3. 资金与情绪信号:主力持仓与市场情绪适配

关注主力资金动向与市场情绪,进一步确认加仓时机:一是COT机构持仓报告中,商业头寸出现多头异动,说明机构看好后续走势,可跟随加仓;二是VIX恐慌指数处于低位,市场情绪平稳,且持仓量持续增加,说明趋势延续性强,可谨慎加仓;三是价格回调时,主力资金持续流入,持仓量保持稳定,可能是主力吸筹,可适时加仓。

加仓技巧:优先采用金字塔加仓法,盈利后每次加仓量递减(如首次100手,第二次50手,第三次30手),避免倒金字塔加仓(越涨加仓越多),降低持仓成本与风险,这是实操中最安全的加仓方式。

三、股指期货减仓时间:4个预警信号,果断止盈止损

减仓分为两种情况:主动减仓(锁定利润)、被动减仓(规避亏损),以下4个信号出现时,无论盈利与否,都需及时减仓,这也是新手最易犹豫、导致利润回吐的关键节点:

1. 趋势反转信号:跌破关键支撑,趋势难延续

上升趋势中,若股指期货价格跌破前期支撑位(或历史低点),且成交量放大,说明多方力量衰竭,趋势即将反转,需果断减仓,甚至清仓;若价格跌破关键均线(如20日均线),且短期均线拐头向下,即使未跌破支撑位,也需小幅减仓,观望趋势变化,避免亏损扩大。

下跌趋势中,若价格反弹至前期阻力位(或均线压力位),且成交量萎缩,说明反弹动能不足,可趁机减仓(空头持仓可减仓锁定利润),避免反弹结束后再次下跌。

2. 指标背离信号:警惕反转风险,及时减仓

技术指标出现背离,是趋势即将反转的强烈预警,需立即减仓:

– MACD背离:价格创新高,但MACD指标未创新高(顶背离),说明多头动能不足,即将下跌,需减仓;价格创新低,但MACD指标未创新低(底背离),说明空头动能衰竭,可减仓空头持仓,观望反弹。

– RSI背离:价格创新高,RSI指标未创新高(顶背离),且RSI进入超买区间(70以上),说明市场过热,需减仓;价格创新低,RSI指标未创新低(底背离),且RSI进入超卖区间(30以下),可减仓空头持仓。

3. 风险事件信号:提前减仓,规避突发波动

股指期货对宏观经济数据、政策变动、国际局势等敏感,以下场景需提前减仓,降低风险:一是重要经济数据公布前(如非农就业、GDP、CPI数据),市场波动加大,可提前减仓,等待数据公布后,根据数据方向调整仓位;二是政策变动前(如货币政策调整、监管政策变动),若政策可能利空股指期货,需果断减仓;三是国际局势动荡(如地缘冲突、全球经济危机),市场恐慌情绪升温,VIX恐慌指数低位回升,需全面减仓,甚至空仓观望。

4. 资金与仓位信号:被动减仓,守住安全底线

两种被动减仓场景,必须严格执行,避免爆仓:一是持仓浮亏超过预设阈值(如总资金的2%),且趋势未反转,需及时减仓,降低亏损,不抱侥幸心理;二是风险度达到预警线(≥80%),收到交易所预警通知,需减仓降低风险度,避免触发强平(风险度≥100%将被强平);三是持仓量大幅减少,且成交量萎缩,说明市场参与度下降,趋势可能反转,需减仓观望。

四、股指期货加仓减仓实操技巧(SEO重点:新手必看,避坑指南)

1. 新手实操:从小仓位开始,拒绝重仓操作

新手刚开始交易股指期货,加仓减仓需遵循“小仓位试错、逐步调整”的原则:初始仓位不超过总资金的20%,确认趋势与信号后,再逐步加仓(每次加仓不超过10%);减仓时,可先减50%仓位,锁定部分利润,剩余仓位根据趋势调整,避免一次性清仓错过后续行情,也避免持仓过久导致利润回吐。

2. 时间周期:不同周期,加仓减仓时机不同

短线交易者(1-3天):重点关注15分钟、60分钟K线,结合MACD、RSI短期指标,出现信号后快速加仓减仓,避免持仓过夜,降低隔夜风险;中线交易者(1-2周):重点关注日线、周线,参考20日、60日均线,趋势确认后加仓,出现背离或跌破支撑位后减仓,无需频繁操作;长线交易者(1个月以上):重点关注周线、月线,结合宏观经济数据,趋势未反转前可长期持有,仅在出现重大风险信号时减仓。

3. 品种适配:不同股指期货,时机判断有差异

沪深300IF(大盘权重):跟随沪深300指数走势,波动相对平稳,加仓减仓可重点参考大盘趋势与均线信号;中证500IC(中小盘):波动较大,对资金流向更敏感,需重点关注成交量与主力持仓变化,信号确认后再操作;上证50IH(金融权重):受金融板块影响大,需关注银行、券商等板块走势,配合技术指标判断时机。

4. 常见误区:避开这4点,少走弯路(高频搜索痛点)

– 误区1:逆势加仓,越亏越补——亏损时加仓,只会放大亏损,逆势行情下,减仓才是最优选择,坚决杜绝“摊薄成本”的侥幸心理;

– 误区2:盈利后盲目加仓,贪心不足——盈利时需遵循金字塔加仓法,避免倒金字塔加仓,且达到预设止盈位后,需及时减仓,锁定利润;

– 误区3:忽略风险事件,持仓硬扛——重要数据、政策公布前,未及时减仓,导致突发波动吞噬利润,甚至亏损;

– 误区4:单一指标判断,忽略共振——仅靠某一个技术指标(如MACD金叉)就加仓减仓,忽略趋势、成交量等信号,胜率极低,需多指标共振确认。

五、总结:加仓减仓时间判断的核心逻辑(SEO收尾,强化记忆)

股指期货加仓减仓,核心是“顺势而为、信号确认、风险优先”——加仓看“趋势延续+量能配合+指标共振”,减仓看“趋势反转+指标背离+风险预警”,坚决杜绝盲目操作、贪心与侥幸心理。

新手重点掌握“均线趋势+成交量+金字塔加仓/果断减仓”,先实现稳定不亏损,再逐步优化策略;资深交易者可结合主力持仓、宏观数据、波动率(ATR指标)等,进一步提升时机判断的精准度。

最后提醒:股指期货属于杠杆交易,风险较高,加仓减仓的时机判断只是交易的一部分,还需结合自身风险承受能力、资金管理策略,严格执行止损止盈,定期回测策略有效性,才能在交易中长久盈利。

(本文适配百度SEO,覆盖“股指期货加仓减仓时间”“股指期货加仓时机”“股指期货减仓信号”“股指期货加仓减仓技巧”等高频搜索关键词,全程贴合实战,新手可直接套用,资深交易者可优化补充。)

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.boyangwujin.com/4616/