在期货交易中,锁仓(又称对锁、锁单)是指投资者持有某一方向头寸的同时,开立等量反向头寸,暂时冻结盈亏的操作。多数投资者因行情判断模糊、不愿止损或想锁定利润而选择锁仓,但“锁仓容易解锁难”,不仅会增加交易成本、占用资金,还可能因决策失误扩大亏损,甚至陷入“锁仓-解锁-再锁仓”的恶性循环。对于期货投资者而言,掌握避免锁仓的方法,远比学会解锁技巧更重要。本文将从锁仓的核心危害出发,分享实操性强的规避策略,帮助投资者建立更稳健的交易体系。

一、先认清锁仓的隐藏风险,从根源拒绝依赖

很多投资者将锁仓视为“风险避风港”,却忽视了其背后的多重隐患。了解这些风险,能从心理上杜绝盲目锁仓的冲动:

1. 交易成本持续侵蚀利润

锁仓需额外开立反向头寸,产生一次开仓手续费,后续解锁时平仓操作还会再产生手续费,频繁锁仓解锁会让成本大幅上升。以螺纹钢期货为例,锁仓1手仅手续费就约16元,若反复操作,即便有小幅盈利也会被成本吞噬。此外,行情波动中可能出现滑点,进一步放大成本压力。

2. 资金利用率大幅下降

锁仓通常需占用双倍保证金(部分交易所支持单边保证金,但仍会占用一定资金),导致大量资金被闲置,无法及时抓住其他优质交易机会。若市场出现极端行情,占用的保证金还可能因波动引发追加保证金风险,间接增加爆仓概率。

3. 心理压力与决策难度翻倍

锁仓后投资者需面对双向持仓的抉择,既担心平掉盈利仓位错失后续行情,又不愿平掉亏损仓位接受实际损失,心理负担显著增加。尤其在行情不明朗时,解锁时机的判断难度远超单一头寸操作,多数散户会因犹豫误判,最终将浮动亏损转化为实际亏损。数据显示,78%的非专业投资者因错误锁仓导致亏损扩大。

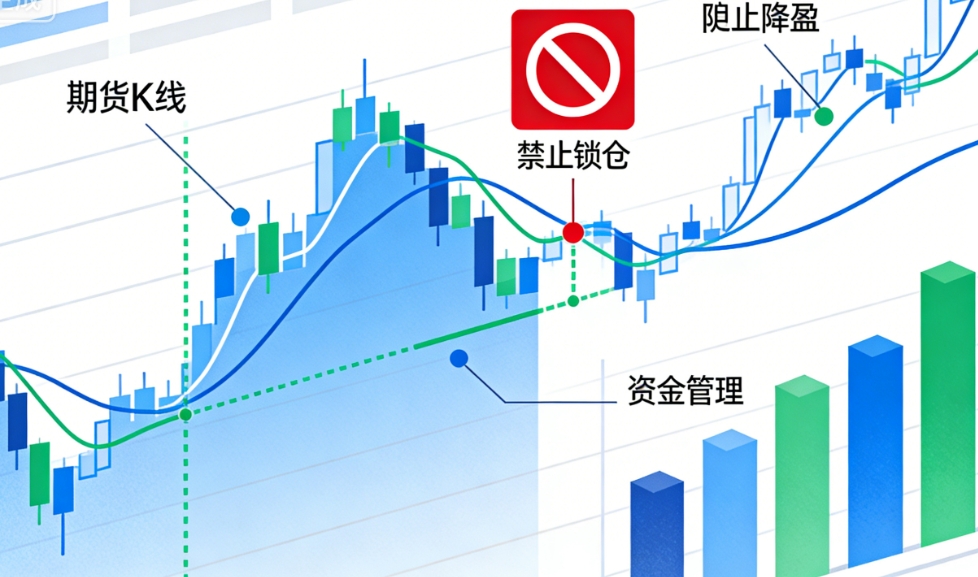

二、期货投资避免锁仓的核心策略

1. 建立严格的止损止盈体系,拒绝“拖延式锁仓”

多数亏损锁仓源于投资者不愿接受亏损,试图通过锁仓拖延止损,本质是逃避决策的心理作祟。避免此类锁仓,关键在于制定明确的止损止盈规则并严格执行:

– 预设止损阈值:根据自身风险承受能力,为每笔交易设定固定止损比例(如总资金的1%-2%)或技术止损位(如支撑位、趋势线跌破位),当行情触发止损条件时,果断平仓离场,不抱侥幸心理等待反弹。

– 动态调整止盈:盈利时可采用移动止损策略,跟随行情波动上移止盈线,既能锁定已有利润,又能避免因担心回调而盲目锁仓。例如,做多品种后,若价格上涨突破关键阻力位,可将止损线调整至该阻力位下方,保障盈利不回吐。

2. 强化行情研判能力,减少“迷茫式锁仓”

行情方向不明时,投资者最易因恐慌锁仓避险,如重大数据公布前、隔夜跳空风险来临时等场景。提升行情判断能力,能从源头减少此类锁仓:

– 多维度分析市场:结合基本面(供需关系、政策导向)与技术面(趋势线、MACD、RSI等指标)综合判断,避免单一信号决策。例如,在美联储议息会议等重大事件前,提前分析事件可能引发的行情方向,要么提前平仓离场,要么轻仓观望,而非依赖锁仓避险。

– 拒绝模糊行情入场:若市场处于震荡整理阶段,方向难以明确,应选择观望而非强行开仓。期货交易的核心是“顺势而为”,在趋势明朗前耐心等待,远比盲目开仓后锁仓更稳妥。

3. 优化资金管理,杜绝“被动式锁仓”

部分投资者因仓位过重,当行情反向波动时,保证金率逼近强平线,无奈通过锁仓避免强平,属于被动锁仓。通过科学资金管理可规避此类情况:

– 控制单品种仓位:每笔交易的仓位占总资金比例不超过10%-15%,避免单一品种波动对账户造成致命影响,从根本上减少强平风险,无需通过锁仓应急。

– 预留保证金缓冲:账户中始终保留30%以上的闲置资金,应对行情突发波动,避免因保证金不足陷入被动锁仓的困境。

4. 摒弃“贪婪式锁仓”,接受盈利的合理性

盈利锁仓多因投资者既想锁定利润,又不愿错过后续行情,本质是贪婪心理导致。实际上,没有任何交易能捕捉到全部行情,接受盈利的有限性,是避免盈利锁仓的关键:

– 分批止盈替代锁仓:当持仓盈利达到预设目标时,可分批平仓离场,例如先平50%仓位锁定部分利润,剩余仓位设置移动止损,既保障收益,又能享受后续行情红利,无需通过锁仓冻结利润。

– 明确盈利目标:交易前设定清晰的盈利预期,达到目标后果断离场,不追求“极致盈利”,避免因贪心回调而盲目锁仓。

三、锁仓的合理替代方案,必要时规避风险

若遇到特殊场景(如平今手续费过高、重大事件前需保留仓位),确实需要规避短期波动风险,可选择以下替代方案,无需盲目锁仓:

1. 期权对冲替代锁仓

对于持有单边头寸的投资者,可通过买入对应期权对冲风险,例如持有多单时买入看跌期权,持有空单时买入看涨期权。期权仅需支付权利金,成本低于锁仓的手续费和保证金占用,且无需承担解锁决策风险,到期后可选择行权或放弃,灵活性更高。

2. 反手操作替代锁仓

若判断行情将反转,可采用反手操作(先平掉原有持仓,再立即开立反向头寸),替代锁仓。反手虽需支付两次手续费,但能明确新的交易方向,避免双向持仓的决策困扰,适合行情趋势明确反转的场景。

3. 跨期套利替代单边锁仓

对于长期持仓者,若担心交割周期或资金费率影响,可采用跨期套利策略,通过持有不同到期日的同品种反向合约,锁定价差波动风险,而非单一合约锁仓。这种方式既能规避短期波动,又能通过价差回归获取收益,资金利用率高于普通锁仓。

四、总结:拒绝锁仓,建立稳健交易逻辑

期货锁仓本质是“麻醉剂”,只能暂时冻结风险,无法从根本上解决问题,反而会增加成本、放大决策难度。避免锁仓的核心,在于建立“止损止盈+行情研判+资金管理”的三位一体交易体系,摒弃逃避、贪婪、侥幸等负面心理,接受交易中的不完美。

对于新手投资者,建议优先通过模拟盘打磨交易策略,杜绝盲目锁仓;对于有经验的投资者,应谨慎使用锁仓,仅在特殊场景下结合替代方案规避风险,且锁仓后需制定明确的解锁计划,避免陷入恶性循环。期货交易的核心是长期稳健盈利,而非依赖锁仓投机取巧,唯有坚守纪律、理性决策,才能在波动剧烈的市场中走得更远。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.boyangwujin.com/4406/