在股指期货交易市场中,跨品种交易作为一种兼具灵活性与策略性的操作方式,深受专业投资者青睐。它通过捕捉不同关联股指期货品种间的价差偏离机会,剥离单一市场涨跌的系统性风险,追求相对稳定的收益。本文将从核心定义、交易逻辑、主流策略、实操步骤及风险控制等维度,全面拆解股指期货跨品种交易,助力投资者深入理解并合理运用这一交易模式。

一、股指期货跨品种交易核心定义与本质

股指期货跨品种交易,是指投资者选取两种或两种以上具有较高相关性但成分股结构、波动特性不同的股指期货合约,构建多空组合,通过监控并利用合约间价差的异常偏离与回归,实现低风险盈利的交易行为。其核心本质并非赌单一品种的涨跌,而是对“两个风险资产之间相对强弱”的理性下注,属于相对价值交易的范畴。

国内市场中,可用于跨品种交易的主流股指期货品种包括:沪深300股指期货(IF)、上证50股指期货(IH)、中证500股指期货(IC)及中证1000股指期货(IM)。这四大品种均跟踪A股核心指数,相关性较强,但成分股覆盖范围、行业权重差异显著——IF与IH偏向大盘蓝筹股,IC与IM聚焦中小盘成长股,这种结构差异为价差波动提供了天然空间。

二、跨品种交易的核心逻辑与盈利原理

跨品种交易的盈利基础的是“价差回归”,但需明确:这种回归并非强制约束,而是基于市场风格与基本面的理性修正。其核心逻辑可概括为两点:

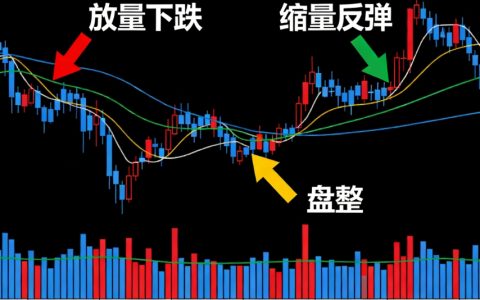

1. 价差的常态与异常偏离

受经济周期、政策导向、市场情绪等因素影响,不同股指期货品种的波动幅度会出现差异,但长期来看,相关性较高的品种间价差会维持在相对稳定的历史区间。当某一品种因风格偏好、资金流向等因素被过度高估或低估时,价差会偏离历史常态,形成套利机会。例如,市场偏好中小盘成长股时,IC涨幅可能远超IH,价差扩大至历史高位,此时IC相对高估,可构建“空IC、多IH”组合,待价差收敛后平仓获利。

2. 品种特性差异驱动价差变化

不同股指期货对应的指数成分股特性,决定了其对市场变量的敏感度不同。大盘股(IH、IF)对宏观经济、金融政策更敏感,抗跌性较强;中小盘股(IC、IM)对流动性、成长预期更敏感,弹性更高。在经济复苏初期,中小盘股往往表现更强,IC、IM相对IF、IH价差扩大;而在经济下行周期,大盘蓝筹股更具防御性,价差则可能缩小。投资者可通过预判风格变化,提前布局价差走势。

三、股指期货跨品种交易主流策略

结合国内市场特点,跨品种交易主要分为两大策略类型,适用于不同市场环境与投资者能力:

1. 两两配对套利策略(基础型)

这是最常用的跨品种策略,选取相关性最高的两组品种进行配对,操作简单、逻辑清晰,适合入门级投资者。常见配对方式分为两类:

-

大盘内部配对:IF(沪深300)与IH(上证50)配对。两者均覆盖大盘股,仅成分股范围不同(IH聚焦沪市核心50股,IF覆盖沪深两市300股),价差波动相对平缓,风险较低。当金融、能源等权重板块走强时,IH可能跑赢IF,可做多IH、做空IF;当消费、科技板块领涨时,IF表现更优,可反向操作。

-

中小盘内部配对:IC(中证500)与IM(中证1000)配对。两者均偏向中小盘股,IM覆盖标的更细分、弹性更强,价差受成长风格切换影响显著。当市场流动性宽松、小票行情活跃时,IM涨幅可能超过IC,可做多IM、做空IC;当风格回归价值,IC相对更稳健,可反向布局。

2. 多品种组合策略(进阶型)

针对专业投资者,可将四大股指期货品种纳入组合,通过对比各品种的年化基差、估值水平,构建“做多贴水最深品种、做空贴水最浅品种”的组合。这种策略收益来源更广泛,能同时捕捉多个品种间的价差机会,但对数据监控、模型计算能力要求较高,需借助程序化工具实时跟踪价差变化。

需注意:跨品种交易并非无风险套利,与跨期套利不同,它没有到期日强制收敛机制,价差回归依赖市场风格修正,若风格长期偏离,可能导致价差持续扩张,产生趋势型回撤。

四、跨品种交易实操步骤与关键要点

跨品种交易的实操需遵循“选品-判向-计算-执行-监控”五步流程,每一步都直接影响交易成败:

1. 品种选择:聚焦高相关性标的

优先选择相关性系数在0.8以上的品种配对,相关性越高,价差回归的概率越大。避免选择相关性过低的组合(如股指期货与商品期货),此类组合面临的非系统性风险过高,难以形成稳定价差逻辑。

2. 方向判断:锚定历史价差与基本面

通过复盘近1-3年的价差历史数据,确定正常价差区间与极值点位。当价差突破极值(高于历史90%分位或低于10%分位)时,结合宏观基本面、市场风格判断偏离合理性。若偏离由短期情绪驱动,可布局回归行情;若由基本面变化(如行业政策调整)驱动,需警惕价差持续扩大风险。

3. 头寸计算:按合约乘数平衡风险

不同股指期货合约乘数不同(IF、IH为300元/点,IC、IM为200元/点),需按比例配置头寸,确保多空双方风险敞口对等。例如,“空IC、多IH”组合中,IC与IH的头寸比例应设定为3:2(对应合约乘数反比),避免因合约价值差异导致风险失衡。

4. 成本核算:预留盈利空间

套利成本包括交易手续费、保证金占用利息、滑点成本等。在制定交易计划时,需确保预期价差收敛空间超过总成本,否则可能出现“价差回归但无利可图”的情况。例如,若总成本对应价差为20点,仅当预期价差收敛幅度超过20点时,才值得介入。

5. 动态监控:设定止盈止损

建立头寸后,实时跟踪价差变化与市场风格切换。止盈可分两档设置:第一档为历史常态价差中枢,获利了结50%头寸;第二档为极值回归后的反向极值附近,平仓剩余头寸。止损则设定在价差突破历史极值10%的位置,避免极端行情下的大幅亏损。

五、跨品种交易核心风险与控制措施

跨品种交易虽风险低于单一品种投机,但仍存在多重风险,需针对性防控:

1. 风格断层风险:警惕相关性塌陷

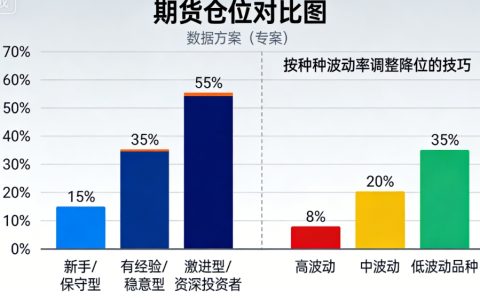

极端行情下(如单边暴涨/暴跌、政策突变),不同品种的相关性可能突然失效,出现“一个暴走、一个僵住”的情况,即相关性塌陷。例如,市场遭遇流动性危机时,中小盘股(IC、IM)跌幅远超大盘股(IH、IF),价差持续扩张。防控措施:避免在市场情绪极端时重仓介入,单个组合仓位不超过总资金的20%。

2. 流动性风险:确保头寸可及时平仓

部分远月合约或小众品种流动性较差,可能导致平仓时出现大幅滑点,侵蚀收益。防控措施:优先交易主力合约,避开成交量低于5000手的合约;建仓与平仓时采用分批挂单方式,减少对价格的冲击。

3. 保证金风险:避免强行平仓

跨品种交易需同时缴纳多空双方保证金,若价差短期不利波动导致账户保证金不足,可能被期货公司强行平仓。防控措施:预留充足保证金缓冲(保证金占用不超过总资金的50%),实时监控账户资金状况,必要时追加保证金或减仓。

4. 基本面误判风险:不盲目依赖历史价差

若价差偏离由基本面变化驱动(如行业景气度切换、指数成分股调整),历史价差区间可能失效,盲目等待回归会造成亏损。防控措施:结合宏观经济、行业政策、资金流向综合判断,而非单纯依赖历史数据。

六、总结与投资建议

股指期货跨品种交易是一种“靠逻辑赚钱”的策略,它不依赖单一市场涨跌,而是通过对品种特性、市场风格的深度理解,捕捉价差机会。对于投资者而言,需明确:跨品种交易更适合作为组合增强工具,而非核心投机手段,其核心价值在于降低组合波动率,实现稳健收益。

投资建议方面,新手可从基础的两两配对策略入手,优先操作IF与IH、IC与IM组合,积累价差判断经验;进阶投资者可结合程序化工具,构建多品种组合策略,提升交易效率与收益稳定性。同时,务必牢记风险控制底线,不重仓、不盲目追极值、不忽视基本面变化,在理性分析与严格执行中实现长期盈利。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.boyangwujin.com/4296/