卖出看跌期权和买入看涨期权的区别(卖出看跌期权是看涨吗)

期权交易策略多种多样,其中卖出看跌期权和买入看涨期权是两种常见的策略。虽然它们在某些情况下可能产生相似的利润潜力,但它们在风险、义务和市场观点方面存在显著差异。理解这些差异对于期权交易者至关重要,有助于他们根据自己的风险承受能力和市场预期选择合适的策略。很多人认为卖出看跌期权是看涨的策略,但这种说法需要更细致的理解。将详细探讨卖出看跌期权和买入看涨期权的区别。

策略目标与市场观点

买入看涨期权(Long Call)策略的目的是在预期标的资产价格上涨时获利。投资者通过支付权利金购买在特定到期日以特定价格(行权价)买入标的资产的权利。其市场观点是明确的看涨,即相信标的资产的价格将会大幅上涨,超过行权价和权利金的总和,从而实现盈利。盈利潜力理论上是无限的,因为标的资产价格上涨没有上限,而最大损失仅限于支付的权利金。

卖出看跌期权(Short Put)策略的目标则是在预期标的资产价格持平或小幅上涨时获利。投资者通过收取权利金承担在特定到期日以特定价格(行权价)买入标的资产的义务。其市场观点是中性至小幅看涨,即相信标的资产的价格不会跌破行权价,或者即使跌破,跌幅也不会太大。盈利仅限于收取的权利金,而最大损失则较为可观,理论上是行权价减去收取的权利金。需要注意的是,卖出看跌期权虽然在一定程度上反映了对标的资产价格的信心,但并非完全意义上的"看涨"。更准确地说,它是“不看跌”,即认为价格保持在行权价之上或者下跌幅度有限。

风险与回报特征

买入看涨期权的风险是有限的,仅限于支付的权利金。即使标的资产价格下跌,投资者也只会损失权利金,而不会蒙受更大的损失。但另一方面,只有当标的资产价格大幅上涨,超过行权价和权利金的总和时,才能实现盈利。盈利潜力理论上是无限的,因为标的资产价格上涨没有上限。收益曲线呈现典型的“向上延伸”形态,风险有限而收益潜力巨大。

卖出看跌期权的风险是无限的,因为标的资产价格下跌没有下限。如果标的资产价格大幅下跌,跌破行权价,投资者将不得不以行权价买入标的资产,并蒙受巨额损失。但另一方面,只要标的资产价格保持在行权价之上,投资者就能赚取全部权利金。盈利潜力有限,仅限于收取的权利金。收益曲线呈现典型的“向下延伸”形态,收益有限而风险巨大。卖出看跌期权需要投资者具备更强的风险承受能力和更严格的风险管理措施。

义务与权利

买入看涨期权赋予投资者权利,而非义务。投资者有权在到期日或之前以行权价买入标的资产,但可以选择不行权。这意味着投资者可以根据市场情况灵活选择是否执行期权,从而控制风险。

卖出看跌期权赋予买方权利,而卖方则承担义务。如果标的资产价格在到期日低于行权价,期权买方有权将标的资产以行权价卖给期权卖方,期权卖方必须履行买入义务。这意味着投资者必须做好买入标的资产的准备,并承担因此产生的风险。

盈亏平衡点

买入看涨期权的盈亏平衡点是行权价加上支付的权利金。只有当标的资产价格上涨到超过盈亏平衡点时,投资者才能实现盈利。

卖出看跌期权的盈亏平衡点是行权价减去收取的权利金。只要标的资产价格保持在盈亏平衡点之上,投资者就能实现盈利。

资金需求

买入看涨期权的资金需求较低,只需要支付权利金即可。这使得买入看涨期权成为一种资金效率较高的策略,适合资金有限的投资者。

卖出看跌期权的资金需求较高,因为需要预留足够的保证金以应对潜在的损失。保证金要求取决于标的资产的价格波动性和交易所的规定。卖出看跌期权需要投资者具备较强的资金实力。

总而言之,卖出看跌期权和买入看涨期权虽然都可以在预期标的资产价格上涨时获利,但它们在风险、回报、义务和市场观点方面存在显著差异。买入看涨期权风险有限而收益潜力巨大,适合资金有限、风险承受能力较低的投资者;卖出看跌期权收益有限而风险巨大,适合资金实力雄厚、风险承受能力较高、对标的资产有较强信心的投资者。理解这些差异,有助于投资者根据自身情况选择合适的期权交易策略,实现更好的投资回报。虽然卖出看跌期权在一定程度上是“不看跌”,但它与单纯的“看涨”存在本质区别,投资者需要根据具体的市场情况进行判断和选择。

下一篇

已是最新文章

相关推荐

股票期货指数最新价格(股指期货价格走势)

股票期货指数,又称股指期货,是一种以股票指数为标的物的金融期货合约。它允许投资者在未来某个特定日期以预先确定的价格买 ...

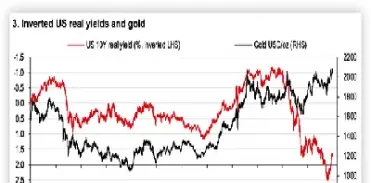

黄金行情走势分析建议最新(今日大盘黄金行情走势分析)

黄金作为一种避险资产和价值储存工具,其价格波动受到多种因素的影响。了解黄金的价格走势,对于投资者把握市场脉搏至关重要 ...

上海交易所实时黄金价格查询(上海交易所今日黄金价格查询)

黄金,作为一种避险资产和价值储存手段,在全球经济中扮演着重要的角色。上海黄金交易所(SGE)是中国大陆唯一的合法黄金交 ...

当前期货市场状况概述(期货市场现状分析)

期货市场作为金融市场的重要组成部分,其波动性和复杂性一直备受关注。它不仅是风险管理的重要工具,也是投机者寻求利润的场 ...

天然气期货实时行情今天(天然气期货实时行情今天走势)

天然气期货市场作为全球能源市场的重要组成部分,其价格波动直接影响着能源生产、消费以及相关行业的运营。今天,我们将深入 ...