期货交割前移仓(期货换月移仓技巧)

期货交易中,合约到期日临近时,持仓者需要进行移仓操作,以避免合约到期交割的风险和成本。移仓,也称换月,是指在期货合约到期前,将持有的合约平仓,再买入下一月份的相同品种合约的过程。这是一种常见的期货交易操作,也是期货交易者必须掌握的技巧之一。 移仓操作的成功与否,直接关系到交易者的盈利和风险控制。将深入探讨期货交割前移仓的技巧,帮助投资者更好地应对这一重要环节。

什么是期货交割前移仓?

期货合约都有其固定的到期日,到期日后合约将停止交易。对于持有期货合约的投资者来说,如果不想进行实物交割(例如,实际收取或交付商品),就必须在合约到期日前进行平仓或移仓。移仓是指在合约到期前,卖出即将到期的合约,同时买入下一个交易月份的相同品种合约。例如,持有多头头寸的投资者,在12月合约即将到期时,需要卖出12月合约,同时买入1月合约,以此延续其多头头寸。反之,空头头寸的投资者则需要买入12月合约平仓,再卖出1月合约。 移仓操作的目的是为了避免合约到期交割的风险和成本,并延续交易者的市场预期。

移仓的时机选择:把握最佳窗口

移仓的时机选择至关重要,过早移仓可能面临价格波动风险,过晚移仓则可能面临交割风险以及流动性不足的问题。理想的移仓时机应在合约到期前的一段时间内,这段时间需要综合考虑市场行情、流动性、以及个人风险承受能力等因素。一般来说,距离交割日还有1-2周的时间较为合适。 具体操作中,可以参考以下几个指标:

- 市场波动性:如果市场波动剧烈,建议提前移仓,避免因价格剧烈波动造成较大损失。

- 合约持仓量:观察即将到期合约和下一月合约的持仓量,选择持仓量相对较大的合约进行移仓,以保证交易的顺利进行。

- 价差:关注即将到期合约与下一月合约之间的价差,价差过大可能暗示市场存在某种预期,需要谨慎对待。

- 个人风险承受能力:根据自身风险承受能力选择合适的移仓时机,保守投资者可以提前移仓,激进投资者则可以稍晚一些。

需要注意的是,以上只是一些参考指标,实际操作中需要根据具体市场情况进行灵活调整。

移仓的策略:分批移仓降低风险

为了降低移仓过程中的风险,建议采用分批移仓的策略,而不是一次性完成所有移仓操作。分批移仓可以有效分散风险,避免因市场突然波动而造成较大损失。例如,可以将持有的合约分成几部分,在不同的时间点进行移仓。这种策略可以降低单次移仓的风险,提高移仓的成功率。 分批移仓的具体操作可以根据市场行情和个人风险承受能力灵活调整,例如,可以根据价格波动情况逐步移仓,或者根据时间安排分批移仓。

移仓过程中的费用和滑点

移仓过程中会产生一定的费用和滑点。费用主要包括交易手续费和交割费用(如果选择实物交割)。滑点是指实际成交价格与预期价格之间的差异,通常由市场波动引起。为了降低费用和滑点的影响,投资者应该选择佣金较低的经纪商,并尽量在市场流动性较好的时段进行交易。 投资者还应该关注不同合约之间的价差,尽量选择价差较小的合约进行移仓,以减少交易成本。

不同品种的移仓特点

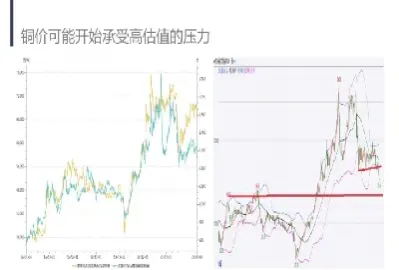

不同品种的期货合约,其移仓特点也略有不同。例如,农产品期货受季节性因素影响较大,移仓时需要特别关注季节性供求变化;金属期货则受国际市场影响较大,移仓时需要关注国际市场行情。 投资者在进行移仓操作时,应该充分了解所交易品种的特点,并根据品种特点选择合适的移仓策略。 例如,对于波动性较大的品种,建议采用更保守的移仓策略,而对于波动性较小的品种,则可以采用相对激进的策略。

移仓技巧总结与风险提示

期货交割前移仓是期货交易中一项重要的操作,掌握正确的移仓技巧可以有效降低风险,提高交易效率。 总结来说,成功的移仓需要考虑时机选择、策略制定、费用控制以及品种特点等多个方面。 需要强调的是,任何交易策略都有其风险。投资者在进行移仓操作时,务必谨慎,切勿盲目跟风,要根据自身情况制定合理的交易计划,并严格执行风险管理措施。 建议投资者在进行期货交易前,充分了解期货交易的风险,并进行必要的学习和培训,以提高自身的交易水平和风险管理能力。 切勿为了追求短期利益而忽视风险控制,稳健的投资策略才是长期盈利的关键。

上一篇

相关推荐

外汇期货一手是多少股(外汇期货手续费是多少)

外汇期货是一种金融衍生品,允许交易者在未来某个日期以预定价格买卖特定数量的货币。它为企业和投资者提供了一种对冲外汇风 ...

和期货类似的投资还有哪些(除了期货还有什么投资方式)

期货投资以其高杠杆、双向交易等特点吸引着一部分投资者,但也伴随着高风险。许多投资者在寻求高收益的同时,也希望了解是否 ...

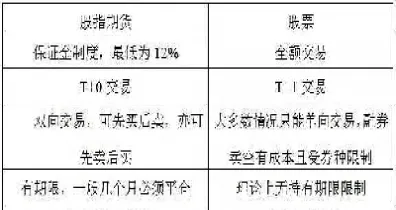

股票期货与股指期货(股票期货与股指期货名词解释)

股票期货和股指期货都是金融衍生品,都与股票市场密切相关,但其交易标的物、交易机制以及风险收益特征存在显著差异。理解两 ...

如何购买黄金期货交易(怎么购买黄金股票)

中提到的“购买黄金期货交易”和“购买黄金股票”指的是两种不同的投资黄金的方式,虽然最终目标都是为了从黄金价格波动中获利, ...

期货放空是什么意思(期货做多和做空是什么意思)

期货交易作为一种风险与机遇并存的投资方式,吸引着越来越多的投资者参与。对于初入期货市场的投资者来说,理解“做多”和“做 ...