期货投资实训报告过程及内容(期货投资与实训)

旨在对“期货投资与实训”课程的实训过程和内容进行详细总结和分析。本实训旨在通过模拟交易环境,让学生在实践中掌握期货投资的基本知识、技能和风险管理方法,加深对期货市场运行机制的理解,并培养独立分析和决策能力。报告将涵盖实训的准备阶段、模拟交易阶段、结果分析阶段以及个人心得体会等方面,力求全面展现本次实训的成果和不足。

实训准备阶段:知识储备与平台搭建

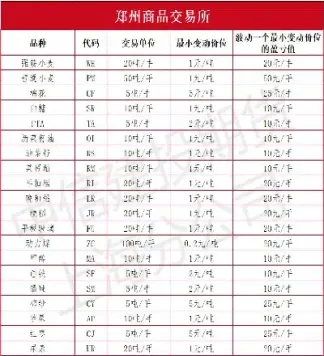

在正式开始模拟交易之前,我们进行了充分的准备工作。我们系统学习了期货投资相关的基础理论知识,包括期货合约的种类、交易规则、风险管理工具(例如止损、止盈)、技术分析方法(例如K线图分析、均线分析、MACD指标等)以及基本面分析方法(例如供需关系分析、宏观经济数据分析)。通过课堂学习和自学,我们对期货市场有了初步的了解,并对一些常用的交易软件和数据平台有所认识。我们熟悉了本次实训所使用的模拟交易平台,学习了平台的操作流程,包括账户开设、资金充值、下单交易、持仓管理等功能。为了更好地进行模拟交易,我们还学习了如何获取和使用市场行情数据,以及如何进行数据分析和图表绘制。 准备阶段的扎实学习为后续的模拟交易奠定了坚实的基础,使我们能够更好地应对模拟交易中的各种情况。

模拟交易阶段:策略制定与实战演练

实训的核心部分是模拟交易阶段。在这个阶段,我们根据前期学习的知识,结合自身的风险承受能力和投资偏好,制定了各自的交易策略。部分同学选择了较为保守的策略,例如只进行短期交易,并设置严格的止损位;部分同学则选择了较为激进的策略,例如进行杠杆交易,并尝试捕捉市场波动带来的机会。 在制定策略的过程中,我们不仅需要考虑市场行情的变化,还需要关注自身的资金管理和风险控制。我们学习并实践了多种风险管理方法,例如设置止损点、控制仓位比例、避免过度交易等。在模拟交易过程中,我们经历了市场行情的各种波动,包括上涨、下跌和震荡。我们根据市场变化及时调整交易策略,并根据交易结果不断反思和总结经验教训。 这个阶段不仅让我们将理论知识付诸实践,也让我们深刻体会到期货投资的风险和机遇,以及理性投资的重要性。

结果分析阶段:盈亏总结与策略优化

模拟交易结束后,我们对交易结果进行了详细的分析和总结。我们统计了交易次数、盈亏情况、胜率、最大回撤等关键指标,并对交易策略的有效性进行了评估。通过对交易记录的回顾,我们分析了交易过程中出现的错误,例如仓位管理不当、止损设置不合理、追涨杀跌等,并总结了成功的交易经验。 在这个阶段,我们还学习了如何使用一些量化分析工具,对交易数据进行更深入的分析,例如计算夏普比率、最大回撤等风险指标,从而更客观地评估交易策略的风险收益特征。 基于对交易结果的分析,我们对之前的交易策略进行了优化,并提出了改进方案。例如,对于一些风险过高的策略,我们降低了杠杆比例,或者增加了止损点的设置;对于一些效果不佳的策略,我们则进行了调整或放弃。

技术指标应用与实践

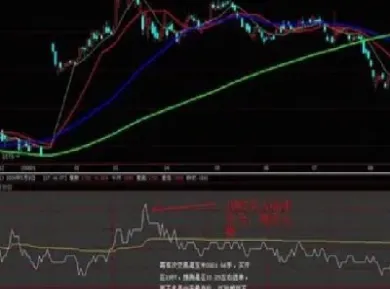

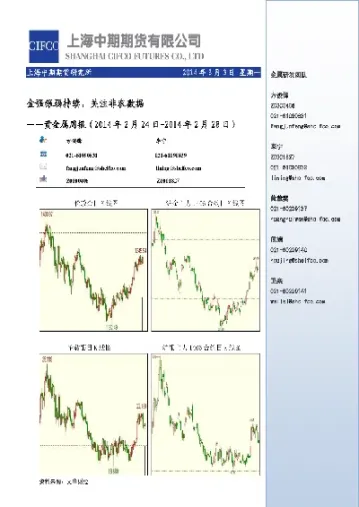

实训中,我们重点学习并应用了一些常用的技术指标,例如移动平均线(MA)、相对强弱指标(RSI)、MACD指标、布林带等。我们通过实际操作,了解了这些指标的计算方法、应用场景以及局限性。 例如,我们学习了如何利用移动平均线来判断市场趋势,如何利用RSI指标来判断市场超买或超卖的情况,以及如何利用MACD指标来寻找买卖点。 在实际应用中,我们发现这些技术指标并非万能的,它们只能作为辅助工具,不能完全依赖于这些指标进行交易决策。我们需要结合基本面分析和市场环境等因素,综合考虑后才能做出更准确的交易决策。 通过实践,我们加深了对这些技术指标的理解,并掌握了如何将这些指标有效地应用于期货交易中。

风险管理与控制

期货投资的高杠杆特性决定了其高风险性。在实训过程中,风险管理贯穿始终。我们学习并实践了多种风险管理策略,例如:设置止损点,严格控制仓位,避免过度交易,分散投资,以及运用期权等衍生品进行套期保值。 设置止损点是控制风险最基本的方法,它能够有效地限制单笔交易的损失。控制仓位比例则能够有效地降低整体投资组合的风险。避免过度交易则能够防止因频繁交易导致的交易成本增加和情绪波动。分散投资能够降低投资组合的集中度风险。运用期权等衍生品进行套期保值能够有效地降低价格波动风险。 通过模拟交易的实践,我们深刻体会到风险管理的重要性,并掌握了多种有效的风险管理方法。 我们理解到,在期货投资中,风险管理并非是为了规避所有风险,而是为了将风险控制在可承受的范围内,从而获得长期稳定的收益。

实训总结与反思

通过这次期货投资实训,我们不仅巩固了课堂上学习的理论知识,更重要的是将理论知识转化为实践经验。我们亲身体验了期货市场的波动和风险,也体会到了期货投资的魅力和挑战。 在实训过程中,我们也发现了自身的不足之处,例如对市场行情的判断不够准确,对风险的控制不够到位,以及交易心理的稳定性有待提高。 未来,我们将继续学习和研究期货投资的相关知识,不断完善自身的交易策略,并加强风险管理意识,争取在未来的期货投资中取得更好的成绩。 这次实训是一次宝贵的学习机会,它不仅提升了我们的专业技能,也培养了我们的独立思考能力和风险意识,为我们未来的职业发展打下了坚实的基础。

下一篇

已是最新文章

相关推荐

国际橡塑期货行情(国际橡胶期货最新行情)

国际橡塑期货市场,特别是国际橡胶期货,是全球大宗商品市场的重要组成部分。它反映了全球橡胶供需关系、经济形势以及相关产 ...

27日原糖期货收跌(27日原糖期货收跌原因)

27日原糖期货价格收跌,结束了此前短暂的涨势。这一跌势并非孤立事件,而是多种因素共同作用的结果。其背后反映了全球糖市复 ...

期货有返手续费吗(期货手续费交返)

期货交易手续费是投资者参与期货市场必须支付的成本之一。许多投资者都听说过“返手续费”或者“手续费返佣”的说法,这让他们对 ...

期货sa上市时间(期货eb上市时间)

旨在探讨期货市场中SA和EB两种合约的上市时间问题。由于“SA”和“EB”并非标准化的期货合约代码,其具体含义取决于具体的交易所 ...

期权与期货的杠杆作用是什么(期权交易的杠杆作用比信用交易小)

期货和期权都是衍生品,它们都能够放大投资收益,也放大投资风险,这种放大效应就是我们常说的杠杆作用。期货和期权的杠杆作 ...