玉米期货合约展示(玉米期货期权合约分析)

旨在深入探讨玉米期货合约及其相关的期权合约。玉米作为全球重要的粮食作物,其价格波动直接影响着农业生产、食品加工以及全球经济稳定。理解玉米期货合约及其衍生品——期权合约的运作机制,对于投资者和相关行业从业者都至关重要。我们将从合约规格、价格发现机制、风险管理工具以及期权定价策略等多个角度进行分析,力求呈现一个全面而深入的解读。

玉米期货合约规格及交易机制

玉米期货合约是标准化的合约,规定了具体的交割月份、交割地点、合约单位以及最小价格波动单位等。例如,芝加哥商品交易所(CBOT)的玉米期货合约,其合约单位通常为5000蒲式耳(bushels),最小价格波动单位为1/4美分/蒲式耳。不同的交易所可能会有略微不同的合约规格,投资者需要仔细了解交易所的规则和规定。合约的交割方式通常为实物交割,但也可能通过现金结算的方式完成。 玉米期货合约的交易主要通过电子交易平台进行,交易时间通常为交易所的规定时间内。交易者可以通过经纪商参与交易,并利用杠杆放大收益或亏损。 了解合约规格对于制定交易策略至关重要,因为这直接影响交易成本和风险暴露程度。例如,合约单位的大小决定了每次交易所需的资金量,而最小价格波动单位则决定了交易盈亏的精确度。

玉米期货价格发现机制及影响因素

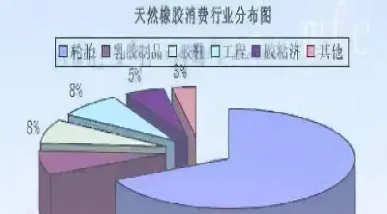

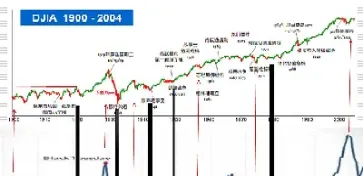

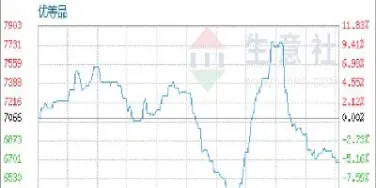

玉米期货价格的形成是供需关系、市场预期以及投机行为共同作用的结果。 供给方面,主要受天气状况、种植面积、单位产量以及政府政策等因素影响。例如,干旱或洪涝等极端天气事件会导致玉米产量下降,从而推高价格。种植面积的变化也直接影响着玉米的供给量。政府的补贴政策和贸易政策也会对玉米价格产生影响。需求方面,则主要取决于全球玉米的消费量,包括饲料、食品加工、工业用途等。全球经济增长、人口增长以及生物燃料需求的增加都会影响玉米的需求量。 市场预期方面,投资者对未来玉米供需状况的预期会影响现货价格。如果市场预期未来玉米价格上涨,则现货价格也会提前上涨。投机行为则会放大价格波动,投机者根据市场信息和自身判断进行交易,这会加剧价格的波动性。 准确把握这些影响因素,对于预测玉米期货价格走势至关重要。投资者需要关注天气预报、农业部报告、全球经济形势以及政策变化等信息,以便做出更明智的投资决策。

玉米期货期权合约:风险管理工具

玉米期货期权合约是基于玉米期货合约的衍生品,赋予持有人在未来特定日期以特定价格买卖玉米期货合约的权利,而非义务。期权合约为投资者提供了灵活的风险管理工具。 买入看涨期权(call option)的投资者有权在到期日以约定的价格买入玉米期货合约,但没有义务。这可以作为对冲价格下跌风险的工具,当玉米价格下跌时,期权的价值可以部分或全部抵消期货合约的损失。买入看跌期权(put option)的投资者则有权在到期日以约定的价格卖出玉米期货合约,但没有义务。这可以作为对冲价格上涨风险的工具。 卖出期权则可以获得期权费收入,但同时也承担了相应的风险。卖出看涨期权意味着在到期日需要以约定的价格买入玉米期货合约,卖出看跌期权则意味着在到期日需要以约定的价格卖出玉米期货合约。 玉米期货期权合约的灵活性和可定制性,使其成为风险管理的有效工具,可以帮助投资者根据自身的风险承受能力和投资目标,制定更有效的交易策略。

玉米期货期权合约的定价策略

玉米期货期权合约的价格由多种因素决定,包括标的资产(玉米期货合约)的价格、期权的到期日、执行价格以及市场波动率等。 常用的期权定价模型包括布莱克-斯科尔斯模型(Black-Scholes model)及其衍生模型。这些模型考虑了标的资产价格的波动率、无风险利率、到期时间以及执行价格等因素,计算出期权的理论价格。 实际期权价格会受到市场供求关系、投资者情绪以及其他市场因素的影响,与理论价格可能存在差异。 投资者在制定期权交易策略时,需要综合考虑各种因素,并结合市场行情进行分析。 一些常用的期权交易策略包括:买入看涨期权对冲价格下跌风险、买入看跌期权对冲价格上涨风险、卖出看涨期权获取期权费收入(但承担了无限损失的风险)、卖出看跌期权获取期权费收入(但承担了有限损失的风险)等等。 选择合适的定价策略和交易策略需要投资者具备扎实的期权理论知识和丰富的市场经验。

交易风险与风险管理

玉米期货和期权交易都存在较高的风险。价格波动是主要风险来源,极端天气、政策变化、市场情绪等都可能导致价格剧烈波动,造成投资者损失。杠杆交易会放大收益和亏损,投资者需要谨慎使用杠杆。 有效的风险管理策略至关重要。这包括:设定止损点,限制单笔交易的亏损;分散投资,避免将所有资金集中在单一合约或单一方向;了解市场行情,谨慎评估风险;使用期权进行对冲,降低风险暴露;制定合理的交易计划,并严格执行。 投资者需根据自身风险承受能力,选择合适的交易策略和风险管理工具。 持续学习和了解市场动态,提升自身交易技巧也是降低风险的关键。

玉米期货合约及其期权合约是重要的风险管理和投资工具。对玉米期货合约的规格、价格发现机制、期权合约的风险管理功能以及定价策略等方面进行了深入探讨。 期货和期权交易存在一定的风险,投资者需要充分了解市场风险,并采取有效的风险管理措施。 在进行交易之前,建议投资者进行充分的学习和研究,并咨询专业的金融顾问,以降低投资风险,实现投资目标。

相关推荐

期货做空能长期持合约吗(期货做空可以长线么)

期货市场以其高杠杆和高风险特性闻名,吸引着众多投机者和对冲者。其中,做空操作是期货交易中重要的策略之一,但它与做多相 ...

期货里面的燃油是什么油(期货里面的燃油是什么油类)

期货市场中的“燃油”,并非指某一种具体的油品,而是泛指几种在工业和交通运输领域广泛使用的燃料油。其具体品种根据交易所的 ...

美国黄金期货保证金计算(美国黄金期货保证金计算公式)

美国黄金期货交易,如同其他期货交易一样,需要投资者支付保证金来作为交易的担保。保证金并非交易的全部资金,而是交易所要 ...

期货就没规律可抓吗(期货是当日就可以买卖么)

中提出的两个问题,看似简单,实则蕴含着期货市场复杂而深刻的内涵。 “期货就没规律可抓吗?” 暗示着人们对期货市场预测能力 ...

商业银行国债期货(商业银行参与国债期货交易)

商业银行参与国债期货交易,是近年来中国金融市场发展中一个备受关注的现象。国债期货作为一种金融衍生品,其价格波动与国债 ...