期货锁仓会触发止损指令吗为什么没有(期货锁仓了还会强制平仓吗)

期货交易中,锁仓是一种常见的风险管理策略,旨在对冲价格波动风险。许多投资者对锁仓是否会触发止损指令,以及是否会面临强制平仓存在疑问。将详细解释锁仓机制及其与止损指令、强制平仓的关系。

什么是期货锁仓?

期货锁仓是指投资者同时持有相同品种、相同数量的期货合约多头和空头仓位。例如,投资者买入1手某商品期货合约的同时,也卖出1手相同品种、相同月份的期货合约。表面上看,投资者既是买方又是卖方,盈亏似乎抵消。但实际上,锁仓并非完全没有风险,其主要目的是对冲风险,而非完全规避风险。锁仓的实际作用在于锁定价格,避免价格大幅波动带来的损失。当市场价格上涨时,空头仓位亏损,而多头仓位盈利,两者互相抵消;当市场价格下跌时,情况反之亦然。锁仓的盈亏取决于开仓价与平仓价的差价,以及手续费和保证金占用成本。

锁仓与止损指令的关系

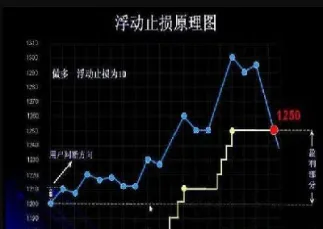

止损指令是投资者预先设置的指令,当价格达到预设的止损点时,系统会自动平仓,以限制潜在损失。锁仓是否会触发止损指令呢?答案是:不会直接触发。因为锁仓本身是多空双向持仓,止损指令需要针对具体的单向仓位进行设置。当价格波动时,多头和空头仓位会同时产生盈亏,但只要没有达到单一方向的止损点,止损指令就不会被触发。例如,投资者设置了多头仓位的止损点为1000元,空头仓位的止损点为1100元,即使价格波动到1050元,只要没有达到1000元或1100元,止损指令都不会被执行。 这也就意味着,锁仓并不能完全避免亏损,只是将风险控制在一定的范围内。

锁仓后可能面临的风险

虽然锁仓可以对冲价格波动风险,但它并非万无一失。锁仓仍然存在以下风险:

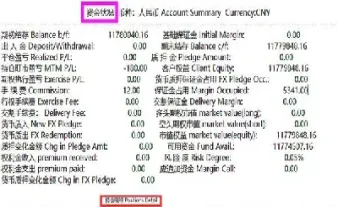

- 保证金风险: 即使锁仓,仍然需要占用保证金。如果市场剧烈波动,保证金可能不足,导致爆仓,从而强制平仓。

- 手续费和滑点: 频繁的交易会产生较高的交易手续费,而且在市场波动剧烈时,可能出现滑点,导致实际成交价格与预期价格存在偏差,增加交易成本。

- 时间成本: 锁仓会占用资金和时间,如果锁仓时间过长,可能会错过其他投资机会,或者因为市场趋势变化而导致更大的损失。

- 基差风险:对于跨期套利锁仓,需要考虑基差变化带来的风险。基差是不同月份合约价格之间的差价,如果基差变化过大,也可能导致亏损。

锁仓会强制平仓吗?

锁仓本身不会导致强制平仓,但如果出现保证金不足的情况,则会被强制平仓。这与是否锁仓无关。期货交易的保证金机制决定了,当账户权益低于维持保证金水平时,交易所会强制平仓一部分持仓,以避免更大的损失。 即使是锁仓状态,如果市场剧烈波动导致保证金不足,仍然可能面临强制平仓的风险。 这强调了风险管理的重要性,投资者需要根据自身风险承受能力合理控制仓位,并密切关注市场波动。

如何有效利用锁仓策略?

锁仓是一种有效的风险管理工具,但需要谨慎使用。有效利用锁仓策略需要考虑以下几点:

- 明确锁仓目的: 锁仓是为了对冲风险还是为了等待市场方向明朗?不同的目的需要采取不同的策略。

- 合理控制仓位: 不要过度锁仓,以免占用过多保证金,增加风险。

- 设置止损点: 即使锁仓,也需要设置止损点,以防万一。

- 密切关注市场: 市场行情瞬息万变,需要密切关注市场动态,及时调整策略。

- 选择合适的品种和合约: 不同的品种和合约的波动性不同,需要根据自身情况选择合适的品种和合约。

总而言之,期货锁仓不会直接触发止损指令,但仍然存在保证金风险和强制平仓的可能性。投资者需要充分了解锁仓的机制和风险,并根据自身情况谨慎使用锁仓策略,才能有效地管理风险,提高交易成功率。 切勿盲目跟风,应结合自身情况和市场分析,制定合理的交易计划。

相关推荐

if2106期货什么意思(期货if2107是什么)

期货交易对于许多人来说可能显得神秘复杂,而像“IF2106”这样的代码更是让人一头雾水。将详细解释“IF2106”以及类似代码“IF210 ...

甲醇期货2101实时行情(甲醇2401期货行情)

旨在解读甲醇期货2101合约(作为历史数据参考)以及当前活跃交易的甲醇2401合约的实时行情走势。由于期货市场瞬息万变,所述 ...

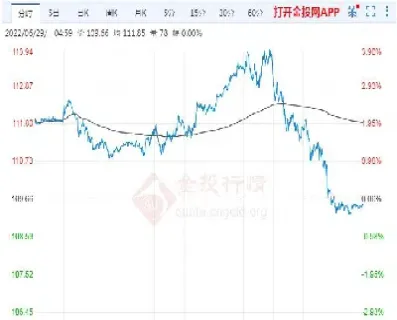

原油30天走势图(原油30天走势图最新)

“原油30天走势图(原油30天走势图最新)”旨在清晰地传达文章主题:对过去30天内原油价格变化趋势进行分析和解读,并确保信息 ...

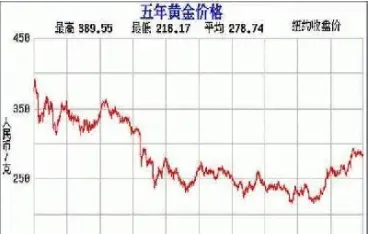

黄金交易所的交易方式(黄金交易所的交易方式包括)

黄金,作为贵金属中的佼佼者,一直以来都是重要的投资避险工具。而黄金交易所,则是全球黄金交易的主要场所,其交易方式复杂 ...

外汇恒指交易时间(外汇交易持仓时间)

外汇恒指,准确来说,并不存在一个官方定义的“外汇恒指”。 这可能是因为恒生指数(Hang Seng Index)本身是香港股市的股票 ...