液化气期货和什么品种相关关系(液化气期货是新品种吗)

液化石油气(LPG),作为一种重要的清洁能源和化工原料,其价格波动直接影响着下游用户的生产经营和居民生活。随着我国能源结构调整和市场化改革的深入,液化气期货的推出具有重要的意义。将探讨液化气期货与其他品种的相关关系,并对液化气期货的市场地位进行分析。

液化气期货并非一个全新的品种,但在中国期货市场上,其上市时间相对较晚,这使得其与其他品种的相关性研究仍处于探索阶段。 与其他成熟的能源期货品种相比,液化气期货的市场深度和流动性还有待提高。 理解其与其他品种的相关性,对于风险管理和投资策略的制定至关重要。

液化气期货:一个相对较新的品种

虽然全球范围内液化气期货市场已存在多年,但在中国,液化气期货合约的推出是相对较近的事情。这使得其市场成熟度与一些交易历史悠久的品种相比仍存在差距。 例如,原油期货、天然气期货等品种拥有更长的交易历史和更丰富的市场数据,这为相关性分析提供了更坚实的基础。 而液化气期货由于数据积累不足,其相关性研究仍需要更多时间的检验和积累。

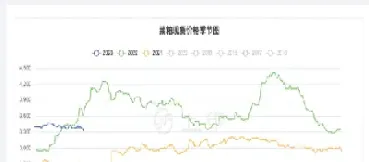

与原油期货的相关性

液化气是石油炼制过程中的副产品,其价格与原油价格存在显著的正相关关系。原油价格上涨通常会推高液化气的生产成本,从而导致液化气价格上涨。 这种相关性并非绝对的线性关系。 炼厂的开工率、液化气供需平衡、国际市场价格波动等因素都会影响液化气价格的独立走势。 例如,在原油价格上涨的同时,如果液化气供给增加,则液化气价格的上涨幅度可能小于原油价格的上涨幅度。 投资者需要综合考虑多种因素,而非仅仅依赖原油价格来预测液化气价格的走势。

与天然气期货的相关性

液化气和天然气都属于清洁能源,两者在一定程度上具有替代性。 当天然气价格上涨时,部分用户可能会转向使用价格相对较低的液化气,从而导致液化气需求增加,进而推高液化气价格。 反之,当天然气价格下跌时,液化气的需求可能会下降,导致液化气价格也随之下跌。 这种替代性并非完全对等,因为液化气和天然气的应用场景存在差异。 例如,液化气更适合用于民用和小型工业,而天然气则更广泛地应用于大型工业和发电领域。 液化气与天然气的价格相关性相对较弱,但仍需要关注两者之间的价格互动关系。

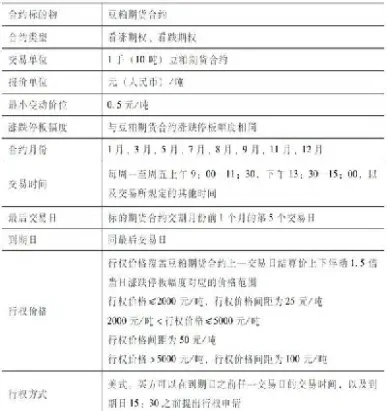

与丙烷、丁烷期货的相关性

液化气主要由丙烷和丁烷组成。 液化气期货的价格与丙烷和丁烷期货的价格存在高度的相关性。 丙烷和丁烷价格的上涨通常会直接导致液化气价格的上涨。 这种相关性是基于液化气的成分构成,具有较强的逻辑支撑。 投资者可以利用丙烷和丁烷期货的价格信息来辅助判断液化气期货的走势,进行套期保值或套利交易。

与化工品期货的相关性

液化气除了作为能源使用外,也是重要的化工原料,用于生产聚丙烯、丙烯酸等化工产品。 液化气价格与相关化工产品的价格也存在一定的相关性。 当这些化工产品的需求增加或价格上涨时,液化气作为原料的需求也会增加,进而推高液化气价格。 但这种相关性相对间接,受到市场供需、生产成本等多种因素的影响。 投资者需要谨慎分析,避免过度依赖这种相关性进行投资决策。

风险管理与投资策略

由于液化气期货与多种商品期货存在相关性,投资者可以利用这些相关性进行风险管理和套期保值。 例如,液化气生产企业可以利用原油期货或丙烷、丁烷期货进行套期保值,规避原油价格波动带来的风险。 而液化气贸易商则可以利用液化气期货与天然气期货的相关性进行套利交易,赚取价格差价。 需要强调的是,任何投资策略都存在风险,投资者需要根据自身的风险承受能力和市场情况,谨慎制定投资策略,并密切关注市场变化。

总而言之,液化气期货作为相对较新的品种,其与其他品种的相关性研究仍在不断深入。 投资者需要综合考虑多种因素,而非仅仅依赖单一品种的价格来判断液化气期货的走势。 深入了解液化气期货与其他品种的相关性,对于风险管理和制定有效的投资策略至关重要。 同时,随着市场交易的不断发展和数据积累的不断丰富,对液化气期货与其他品种相关性的研究也会更加深入和完善。

相关推荐

期货化妆品是什么意思(期货包含什么产品)

“期货化妆品”这一说法本身并不准确,因为它混淆了两个不同的概念:期货交易和化妆品行业。 期货交易是一种金融衍生品交易, ...

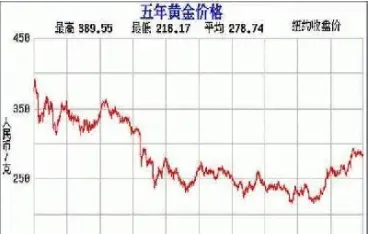

黄金实时价格在哪里可以查询(黄金实时价格查询今日金价)

黄金,作为一种贵金属,其价格波动受到多种因素的影响,例如国际局势、经济形势、美元走势以及市场供求关系等等。了解黄金的 ...

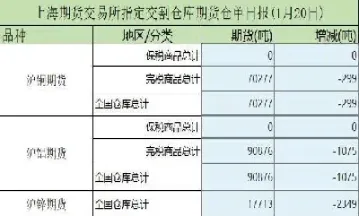

期货仓差是负数(期货仓差负数什么意思)

期货市场中,“仓差”指的是投资者在同一品种、同一交割月份的期货合约上的多头持仓量与空头持仓量之差。如果仓差为正数,表示 ...

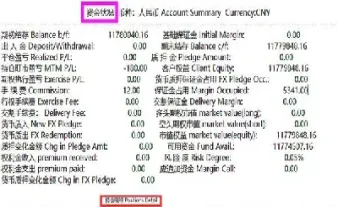

东吴期货结算单查询(东吴期货在哪里)

“以东吴期货结算单查询(东吴期货在哪里)”清晰地表达了文章的两大主题:一是关于如何查询东吴期货的结算单,二是关于东吴期货 ...