期货买量和卖量相等(期货买量和卖量相等说明什么)

期货市场是一个零和博弈的市场,这意味着每个交易者的盈利都对应着另一个交易者的亏损。 在任何一个特定时间点,如果期货合约的买入量和卖出量完全相等,这表面上看起来似乎意味着市场处于一种平衡状态,但实际上这并非意味着市场没有波动,也并非意味着市场信息完全对称。 相反,买量和卖量相等背后隐藏着更深层次的市场信息,需要我们结合其他指标进行综合分析才能得出准确的。 简单来说,买量和卖量相等仅仅说明在该时间点,市场上所有参与者的多空力量达到了暂时的平衡,但这是一种动态平衡,随时可能被打破。

买量卖量相等并非市场静止的标志

许多投资者误以为买量和卖量相等意味着市场处于一种“休眠”状态,交易活动减少,价格波动将会减小。 事实并非如此。 即使买入和卖出的数量相等,市场仍然可能存在剧烈的价格波动。 这主要是因为成交量的大小和价格的变动是两个不同的概念。 即使交易量很大(买入和卖出数量都很大且相等),如果买单和卖单的委托价格差距较大,仍然可能导致价格剧烈波动。 例如,大量买单集中在较高价格,而大量卖单集中在较低价格,即使买入和卖出数量相等,价格也可能在高低价位间大幅震荡。 单凭买量和卖量相等,无法判断市场未来价格走势,更不能断定市场将趋于平静。

大单隐藏下的平衡假象

买量和卖量相等也可能隐藏着市场主力操纵的痕迹。 大型机构投资者或主力资金往往会利用各种技术手段,将大单拆分成多个小单进行隐蔽交易,从而掩盖其真实的交易意图。 例如,主力可能在高位偷偷地卖出大量合约,同时通过买入小单来制造买量和卖量相等的假象,以此来迷惑散户投资者,诱使他们追高买入,最终达到主力出货的目的。 反之,主力也可能在低位偷偷地买入大量合约,同时卖出小单制造平衡假象,从而在低位吸纳筹码。

不同时间尺度下的解读差异

对买量和卖量相等的解读也需要考虑时间尺度。 在短期内(例如,几分钟或几小时),买量和卖量相等可能仅仅反映了市场在短期内的短暂平衡,这种平衡很容易被打破。 但在长期内(例如,几天或几周),买量和卖量相等可能反映了市场参与者对未来价格走势的相对一致预期,这种平衡相对稳定,价格波动也相对较小。 分析买量和卖量相等时,必须结合时间维度进行分析,不能一概而论。

结合其他指标进行综合分析

仅仅依靠买量和卖量相等来判断市场走势是不够的,还需要结合其他指标进行综合分析,例如:成交量、持仓量、价格波动、技术指标(例如MACD、KDJ等)、基本面信息等等。 成交量可以反映市场活跃程度,持仓量可以反映市场多空力量的对比,价格波动可以反映市场风险,技术指标可以提供价格走势的参考,基本面信息可以提供市场长期走势的判断依据。 只有综合考虑这些因素,才能对市场走势做出更准确的判断。

期货合约的特性影响

不同类型的期货合约,其买量和卖量相等所代表的意义也可能有所不同。 例如,一些流动性较好的期货合约,其买量和卖量相等可能更频繁地出现,也更难以从中解读出有价值的信息。 而一些流动性较差的期货合约,其买量和卖量相等则可能意味着市场缺乏交易兴趣,价格波动可能相对较小。 分析买量和卖量相等时,也需要考虑期货合约本身的特性。

动态平衡下的信息解读

总而言之,期货合约买量和卖量相等仅仅表明在某一时间点,市场上多空力量达到了一个暂时的平衡状态。 但这是一种动态平衡,随时可能被打破。 要准确解读这一现象,不能孤立地看待,必须结合时间尺度、成交量、持仓量、价格波动、技术指标、基本面信息以及合约本身的特性等多种因素进行综合分析。 投资者切忌盲目跟风,避免因信息解读偏差而造成投资损失。 对期货市场信息的解读需要谨慎,并持续学习和积累经验,才能在市场中获得长期稳定的收益。

相关推荐

外汇期权交易的特征(外汇期权交易主要内容)

外汇期权交易是一种衍生品交易,赋予买方在未来特定日期(到期日)或之前以约定价格(执行价格或敲定价格)买入或卖出特定数 ...

金融科技的理解(如何理解金融科技)

金融科技(FinTech),顾名思义,是金融(Finance)和科技(Technology)的结合。它不仅仅是金融业务的电子化或线上化,更是 ...

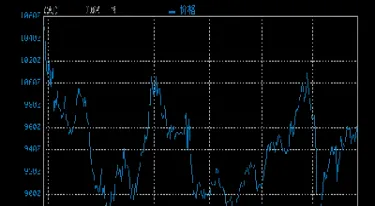

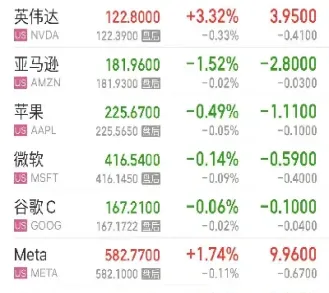

美国股指期货实时行情纳斯达克交易时间(美国股指期货实时行情)

美国股指期货,如E-迷你标普500指数期货、E-迷你纳斯达克100指数期货、E-迷你道琼斯工业平均指数期货等,是追踪美国股票市场 ...

期货什么是套期保值(期货什么是套期保值模型)

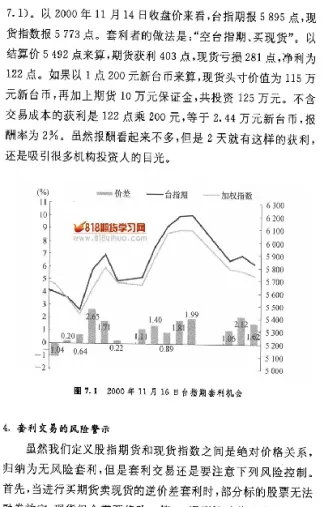

套期保值,又称对冲,是一种风险管理策略,旨在减少或消除因标的资产价格波动带来的潜在风险。它通过在期货市场上建立与现货 ...

海证期货怎么查账户余额(海证期货怎么查账户余额明细)

海证期货作为一家正规的期货公司,为投资者提供了便捷的账户余额查询方式。了解如何快速准确地查询账户余额和明细对于投资者 ...