连豆期货怎么样(豆类期货如何选择)

大豆,作为重要的经济作物和全球贸易商品,其价格波动牵动着全球农业市场的神经。大豆期货交易,作为规避风险和进行价格投机的工具,吸引着众多投资者参与。而“连豆”期货,即连续合约交易,更是成为众多投资者关注的焦点。将深入探讨连豆期货的交易特点,并分析如何选择合适的豆类期货合约进行投资。

连豆期货的交易特点及风险

连豆期货,通常指在同一交易所交易的大豆期货合约中,投资者通过连续买卖不同月份的合约来实现持仓的延续。与单一月份合约相比,连豆更关注价格的长期走势,而非单一月份的供需变化。其交易特点主要体现在以下几个方面:一是连续性,投资者可以根据市场情况灵活调整持仓月份,避免因合约到期而平仓带来的风险;二是灵活性,可以根据自身风险承受能力和投资策略选择不同的交易策略,例如套期保值、套利等;三是复杂性,由于涉及多个合约的切换,投资者需要掌握更复杂的交易技巧和风险管理方法,例如滚动交割的时机选择和跨期价差的分析。

连豆期货也存在一定的风险。首先是基差风险。由于不同月份合约的价格存在差异,在进行合约转换时,基差波动会影响投资收益。其次是市场风险。大豆价格受多种因素影响,例如天气、政策、国际市场等,这些因素的波动都可能导致连豆价格的剧烈变化,从而造成投资损失。最后是操作风险。不熟练的交易技巧和错误的风险管理方法,都可能导致投资者遭受重大损失。参与连豆期货交易需要投资者具备一定的专业知识和风险承受能力。

如何选择合适的豆类期货合约

豆类期货市场上,除了大豆期货,还包括豆粕期货、豆油期货等。选择合适的合约需要考虑自身的投资目标、风险承受能力和市场分析。需要明确投资目标。是进行套期保值,还是进行投机交易?如果是套期保值,则需要选择与自身业务相关的合约;如果是投机交易,则需要根据市场分析选择合适的合约。

需要评估自身的风险承受能力。不同的合约波动性不同,风险承受能力较低的投资者应该选择波动性较小的合约,反之亦然。例如,大豆期货的波动性通常大于豆粕期货和豆油期货。需要进行市场分析。对宏观经济形势、供需关系、政策变化等因素进行深入分析,预测未来价格走势,选择更有利可图的合约。

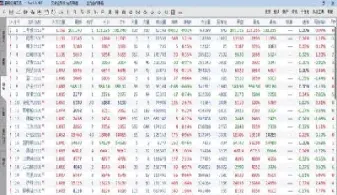

不同豆类期货合约的比较

大豆、豆粕、豆油期货合约之间存在一定的相关性,但也存在差异。大豆期货价格受大豆产量、国际贸易等因素影响较大;豆粕期货价格受大豆价格、饲料需求等因素影响较大;豆油期货价格受大豆价格、食用油需求等因素影响较大。投资者可以根据自身对这些因素的判断,选择合适的合约进行投资。例如,如果预计大豆产量下降,则可以考虑买入大豆期货合约;如果预计饲料需求增加,则可以考虑买入豆粕期货合约。

不同交易所的大豆期货合约也存在差异,例如交易规则、保证金比例、交易手续费等。投资者需要选择适合自身交易习惯和风险承受能力的交易所。一些交易所可能提供更丰富的交易工具和更完善的风险管理措施。

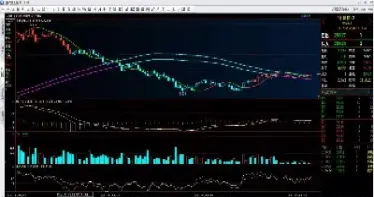

技术分析在连豆期货中的应用

技术分析是期货交易中常用的分析方法,它通过研究价格和成交量等历史数据来预测未来价格走势。在连豆期货交易中,技术分析可以帮助投资者识别趋势、判断支撑位和压力位、选择合适的进出场时机等。常用的技术指标包括均线、MACD、RSI、KDJ等。投资者可以根据自身经验和市场情况选择合适的技术指标进行分析。

技术分析并非万能的,其预测结果也存在一定的误差。投资者不能盲目依赖技术分析,而应该结合基本面分析进行综合判断。基本面分析主要研究影响价格的宏观经济因素、供需关系等因素,它可以帮助投资者更准确地判断市场走势。

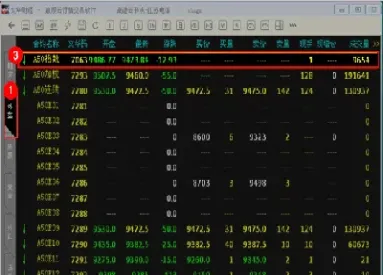

风险控制与资金管理

期货交易风险较高,投资者必须重视风险控制和资金管理。合理的仓位管理是控制风险的关键,投资者不应该将所有资金都投入到单一合约中,而应该分散投资,降低风险。止损单也是控制风险的重要工具,它可以限制投资损失,避免因市场波动而遭受重大损失。投资者还应该制定合理的交易计划,严格执行交易纪律,避免情绪化交易。

资金管理方面,投资者应该根据自身风险承受能力确定合理的投资金额,不要过度杠杆,避免因亏损而造成资金链断裂。合理的资金管理可以帮助投资者在长期市场中生存下来,并获得稳定的收益。总而言之,连豆期货交易既蕴藏着巨大的机会,也潜藏着巨大的风险。投资者需要具备扎实的专业知识、科学的交易策略和严谨的风险控制措施,才能在市场中获得成功。

相关推荐

外盘期货交易时间大豆(外盘期货交易时间表)

外盘期货,顾名思义,指的是在境外交易所交易的期货合约。对于国内投资者而言,参与外盘期货交易可以拓宽投资渠道,分散风险 ...

黄金在哪里可以卖掉(黄金哪里可以出售)

黄金作为一种贵金属,自古以来就拥有保值增值的功能。无论是作为投资、收藏,还是继承的遗产,黄金在适当的时候都可以变现。 ...

豆粕期权怎么开通(豆粕期权到期日一般在什么时候)

豆粕期权是一种衍生品工具,允许投资者在未来某个特定日期(到期日)以特定价格(行权价)买入或卖出一定数量的豆粕期货合约 ...

期货交易最后交易日(期货交易最后交易日与交割日的区别)

期货交易是金融市场中一种重要的风险管理和价格发现工具。理解期货合约的生命周期至关重要,而其中“最后交易日”和“交割日”是 ...

99期货的交易规则(期货的交易规则是什么)

期货交易是一种金融衍生品交易,它允许交易者在未来某个日期以预先确定的价格买卖标的资产。99期货,作为一家期货公司,其交 ...