期货合约历史规律(期货01合约与05合约价差规律)

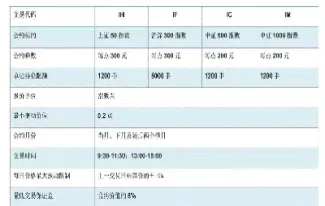

期货市场是一个充满机遇和挑战的领域,其价格波动受到多种因素的共同影响。深入研究期货合约的历史规律,特别是不同月份合约之间的价差规律,对于投资者制定交易策略、规避风险至关重要。将重点探讨期货01合约(例如,某商品1月份合约)和05合约(例如,该商品5月份合约)之间的价差规律,并尝试揭示其背后的逻辑。01合约和05合约的价差,本质上反映了市场对未来几个月供需状况及价格走势的预期,以及持有商品的储存成本、资金成本等因素的综合体现。通过对历史数据的分析,我们可以尝试寻找到一些规律性,辅助投资者进行更有效的交易决策。

价差的构成要素及影响因素

期货01合约与05合约的价差,并非一个简单的数值差,而是由多种因素共同作用的结果。最直接的影响因素是市场对未来几个月供需变化的预期。如果市场预期未来几个月商品供应将减少,需求将增加,那么05合约的价格相对01合约将上涨,价差将扩大。反之,如果预期供应增加,需求减少,则价差将缩小甚至出现反转。储存成本和资金成本对价差也有显著影响。持有商品需要支付仓储费、保险费等储存成本,以及资金占用成本,这些成本会体现在05合约的价格中,使得05合约价格高于01合约。季节性因素、政策因素、突发事件等也都会影响价差的波动。不同商品的特性也会导致其价差规律存在差异,例如农产品期货受种植周期和季节变化的影响较大,而金属期货则更多受到宏观经济和工业需求的影响。

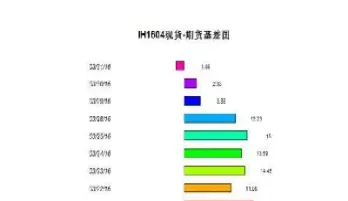

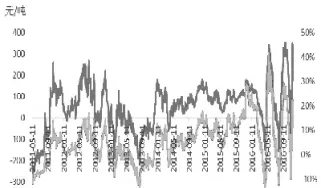

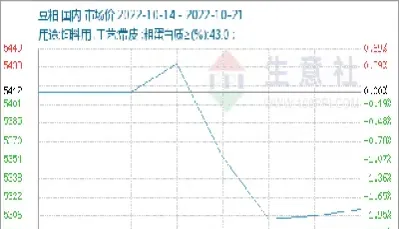

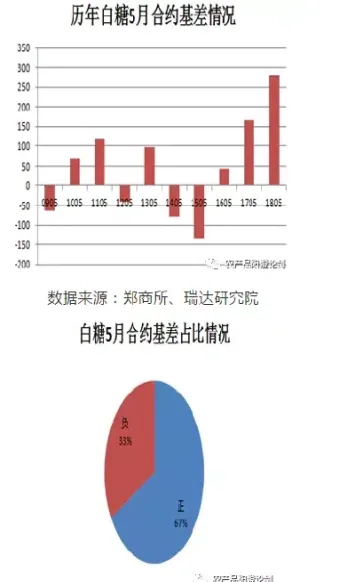

历史数据分析与规律总结

要了解01合约与05合约的价差规律,必须对历史数据进行深入分析。我们可以通过收集过去数年甚至数十年的历史数据,绘制价差走势图,并结合当时的市场环境进行分析。例如,我们可以观察在经济繁荣时期和经济衰退时期,价差的表现有何不同;在供应充足和供应紧张时期,价差又呈现怎样的规律;以及不同年份由于气候、政策等因素导致的价差异常波动。通过对历史数据的统计分析,我们可以总结出一些规律性的东西,例如价差的平均值、标准差、波动幅度等,以及价差与其他指标(例如基差、现货价格)之间的相关性。需要注意的是,由于市场环境的不断变化,历史规律并非一成不变,仅供参考,不能绝对依赖。

季节性规律与套利机会

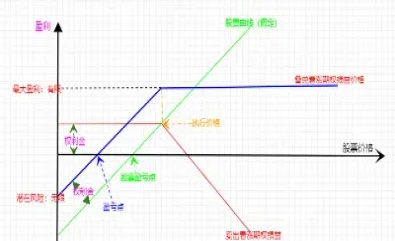

许多商品期货合约的价差都呈现出明显的季节性规律。例如,农产品期货的价差通常在收获季节会缩小,而在消费旺季则会扩大。这种季节性规律也为套利交易提供了机会。投资者可以根据历史数据对季节性规律进行预测,在价差偏离历史均值较多时进行套利操作。例如,当价差过大时,可以卖出05合约,买入01合约,等待价差回归均值后再平仓获利。但需要注意的是,季节性套利也存在风险,例如市场预期发生变化,或者突发事件导致价差持续偏离均值,都可能造成套利失败。

风险管理与策略优化

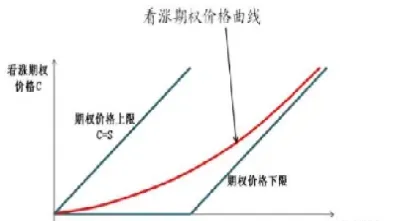

利用01合约与05合约价差进行交易,并非稳赚不赔的策略。投资者必须重视风险管理,制定合理的交易计划,并控制仓位规模。必须对市场进行深入分析,充分了解影响价差的各种因素,谨慎评估风险。要设置止损点和止盈点,避免单笔交易损失过大。投资者可以结合其他技术指标,例如均线、MACD等,来辅助判断价差的走势,提高交易的精准性。投资者还可以利用期权等衍生品工具来对冲风险,降低交易的波动性。持续学习和改进交易策略,不断优化自己的交易模型,才能在期货市场取得长期稳定的盈利。

价差交易与其他交易策略的结合

价差交易并非孤立存在的策略,它可以与其他交易策略相结合,形成更有效的交易体系。例如,可以将价差交易与趋势交易相结合,当市场处于强势上涨趋势时,可以选择买入价差较低的合约,而在市场处于下跌趋势时,则可以选择卖出价差较高的合约。还可以将价差交易与基本面分析相结合,利用基本面信息来判断市场供需的变化,预测价差的走势。投资者还可以结合多种技术指标,对价差进行动态跟踪,从而更精确地把握交易时机,提高交易成功率。

总而言之,期货01合约与05合约的价差规律蕴含着丰富的交易机会,但同时也充满了风险。投资者需要通过对历史数据的深入分析,结合市场环境和自身风险承受能力,制定合理的交易策略,并不断学习和改进,才能在期货市场中取得长期稳定的盈利。切记,任何历史规律都不能保证未来的收益,风险控制始终是参与期货交易的首要任务。

相关推荐

买入看跌期权的权利(买入看跌期权怎么获利)

看跌期权,又称卖权,是一种赋予持有者在特定日期(到期日)或之前以特定价格(行权价)出售标的资产的权利,而非义务的金融 ...

做国债期货需要注意什么(国债期货如何盈利)

国债期货作为一种利率衍生品,其交易的复杂程度和风险性相对较高。它允许投资者对未来利率走势进行押注,并利用杠杆效应放大 ...

股指期货持仓多空(期货多空持仓比例)

股指期货持仓多空比例,也称期货多空持仓比例,是衡量市场参与者对股指期货后市看涨或看跌情绪的重要指标。它反映了市场上做 ...

上证50指数成份股是啥意思(上证50指数成分股是什么意思)

上证50指数成分股,简单来说,就是上海证券交易所中挑选出的最具代表性的50家大型蓝筹公司的股票集合。这50家公司代表了沪市 ...

大盘的指数是怎么来的(大盘指数是由什么决定的)

大盘指数,如沪深300、上证综指、深证成指等,是衡量一个国家或地区股票市场整体表现的重要指标。它并非简单地将所有股票的 ...