股指期货的不好(富时a50股指期货)

富时A50股指期货,作为一种跟踪富时中国A50指数的衍生品交易工具,吸引了众多投资者参与。与其高收益预期相对的,是其高风险性和低效率的交易环境,使得许多投资者最终得不偿失。将从多个角度深入探讨富时A50股指期货的不足之处,为投资者提供更全面的风险认知。

1. 高杠杆导致的高风险

富时A50股指期货的魅力之一在于其高杠杆特性。投资者只需投入少量资金便可控制远大于自身资金规模的资产,这放大收益的同时也成倍放大了风险。市场波动剧烈时,即使是微小的价格变动,也可能导致巨额亏损,甚至爆仓。 与之相比,直接投资股票虽然也存在风险,但杠杆效应远小于期货,亏损的程度通常也受到限制。 对于缺乏风险管理经验的投资者而言,高杠杆如同双刃剑,稍有不慎便会深陷泥潭,难以自拔。 许多投资者在追逐高收益的同时忽略了风险控制,最终导致资金损失惨重,甚至倾家荡产。 在参与富时A50股指期货交易之前,充分认识并评估高杠杆带来的风险至关重要。 合理的仓位管理和止损策略是降低风险的关键,但即使如此,也无法完全规避高杠杆带来的潜在风险。

2. 市场监管相对薄弱及信息不对称

富时A50股指期货交易主要集中在境外市场,相较于国内A股市场,其监管力度相对薄弱,这为市场操纵和内幕交易提供了可乘之机。 信息的不对称性也较为严重,一些机构投资者可能掌握比散户投资者更早、更准确的市场信息,从而获得更高的交易收益。 这种信息不对称加剧了市场的波动性和不确定性,使得散户投资者在交易中处于劣势地位。 境外市场的交易规则和监管体系与国内有所不同,投资者需要花费更多精力去了解和适应,增加了交易的复杂性。缺乏对境外市场规则和监管的充分了解,很容易导致投资者在交易中陷入被动,最终蒙受损失。

3. 交易成本高昂

富时A50股指期货的交易成本相对较高,这包括佣金、滑点、隔夜利息等。 佣金虽然相对透明,但滑点和隔夜利息则受市场波动影响较大,难以精确预测。 频繁交易会进一步放大交易成本,蚕食投资者的利润。 对于日内短线交易者而言,高昂的交易成本会显著降低盈利空间,甚至可能导致亏损。 相比之下,直接投资股票的交易成本相对较低,这使得其在长期投资中更具优势。 投资者在选择交易策略时,需要充分考虑交易成本的影响,避免因为频繁交易而增加不必要的损失。

4. 市场流动性并非始终稳定

虽然富时A50股指期货的交易量相对较大,但市场流动性并非始终稳定。 在某些特定时期,例如市场出现重大事件或消息发布时,市场流动性可能会急剧下降,导致投资者难以平仓或建仓,从而增加交易风险。 这种流动性风险尤其对持有较大仓位的投资者构成威胁,可能导致他们无法在理想价位平仓,造成更大的损失。 投资者需要密切关注市场流动性变化,并根据市场情况调整交易策略,避免在流动性不足的情况下进行大规模交易。

5. 技术分析的局限性

许多投资者依赖技术分析来进行富时A50股指期货交易,技术分析在该市场上的有效性受到诸多因素的限制。 由于该指数的构成成分复杂,且受到多种宏观经济因素和政策因素的影响,简单的技术指标往往无法准确预测市场走势。 高频交易和算法交易的兴起,也增加了市场预测的难度,使得技术分析的准确性进一步降低。 投资者过度依赖技术分析,可能会导致错误的交易决策,最终蒙受损失。 投资者需要结合基本面分析,综合考虑多种因素,才能做出更准确的交易判断。

6. 心理因素的影响

在高风险、高杠杆的期货市场中,投资者的心理因素对交易结果的影响不容忽视。 贪婪、恐惧、盲目自信等负面情绪会影响投资者的判断力,导致其做出非理性的交易决策。 例如,在市场上涨时,投资者容易过度乐观,盲目加仓,而当市场下跌时,又容易恐慌性抛售,造成更大的损失。 投资者需要保持理性平和的心态,严格遵守交易计划,避免情绪化交易。 良好的风险管理和心理素质是成功进行富时A50股指期货交易的关键。

总而言之,富时A50股指期货虽然具有潜在的高收益,但其高风险性、高交易成本、市场监管相对薄弱以及技术分析的局限性等因素,使得其成为一个风险与收益极度不对称的市场。 投资者在参与交易前,必须充分认识并评估这些风险,谨慎制定交易策略,并具备良好的风险管理能力和心理素质。 切勿盲目追逐高收益,而忽视了潜在的巨大风险。 对于缺乏经验的投资者而言,建议谨慎参与,甚至避免参与此类高风险投资。

相关推荐

橡胶和原油的相关性有多大(橡胶和原油有关联吗)

橡胶,作为一种重要的工业原料,广泛应用于轮胎、汽车零部件、医疗器械等领域。原油,作为“工业的血液”,是现代工业的基础能 ...

期权交易的风险和收益(期权交易最大的风险是什么投资金)

期权交易是一种复杂的金融工具,它赋予买方在特定时间以特定价格买入或卖出标的资产的权利,而非义务。这种灵活性使得期权交 ...

沪铜期货行情分析今日最新(沪铜期货行情分析今日最新价格)

沪铜期货作为国内重要的金属期货品种,其价格波动受到全球经济形势、供需关系、政策调控等多重因素的影响。每日的行情分析对 ...

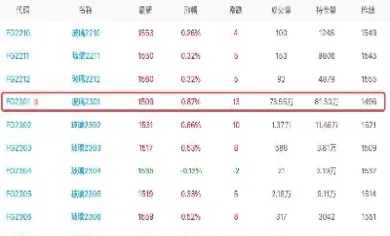

国内期货主力合约午盘收盘(期货交易主力合约)

午盘收盘是国内期货市场一个重要的交易时间节点,它反映了上午半天交易时间内市场多空力量的博弈结果,为下午的交易提供了重 ...

在期货交易中基差是指(在期货交易中基差是指什么)

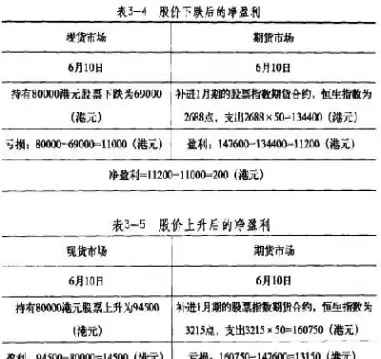

在期货交易中,基差是一个至关重要的概念,它连接着现货市场和期货市场,反映了两者之间的价格关系。简单来说,基差是指特定 ...