股指期货交割是第三周几点(股指期货交割是什么意思)

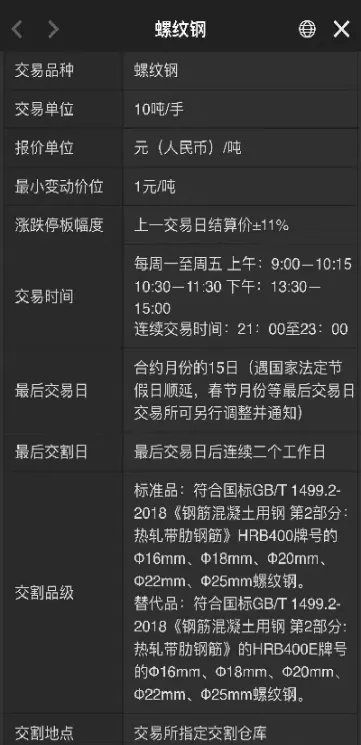

股指期货交割,简单来说,就是期货合约到期后,买方和卖方履行合约义务,进行实际资产(股票指数)或现金结算的过程。与其他商品期货不同,股指期货的交割并非直接进行实物(股票)交割,而是以现金结算为主。中提到的“第三周几点”指的是合约到期月份的第三个星期几的某个具体时间,但这并非一个确切的、普遍适用的时间点。因为不同的股指期货合约,甚至同一种合约的不同交易所,其交割时间安排都可能有所差异。 精确的交割时间需要参考具体的交易所规则和合约说明。将详细阐述股指期货交割的含义、流程以及相关细节,并解答中关于交割时间的疑问。

股指期货交割的含义和类型

股指期货合约是约定在未来某个日期买卖特定股票指数的合约。合约到期日,即交割日,买方和卖方需要履行合约义务。股指期货的交割方式主要有两种:现金交割和实物交割。 目前,全球大多数股指期货合约都采用现金交割方式。现金交割是指在合约到期日,根据到期日的结算价格计算出差价,由买方支付卖方差价(或卖方支付买方差价,取决于合约方向)。 这避免了实际股票的转移,简化了交割流程,也降低了交割风险。实物交割则意味着买方需要接收与合约标的指数相关的股票组合,卖方需要交付相应的股票组合,这种方式操作复杂,成本较高,因此应用较少。

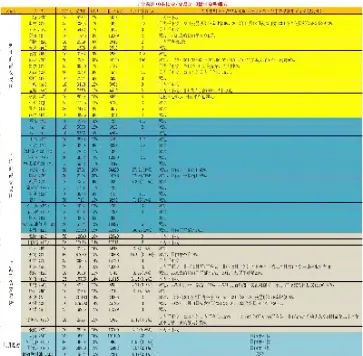

股指期货交割的时间安排

股指期货合约一般设定一个交割月份,而非一个具体的交割日期。例如,某个合约的交割月份是6月份,则意味着该合约在6月份的某个特定日期进行交割。这个特定日期通常是该月份的最后交易日或其前几日,具体时间取决于交易所的规定。中提到的“第三周几点”并非普遍适用,仅仅是某些合约在特定情况下的一种可能安排。 通常情况下,交易所会提前发布合约的交割安排,包括交割日期、交割时间、结算价格的确定方法等。投资者应密切关注交易所发布的公告,并根据公告安排好自己的交易和资金准备。

股指期货交割的结算价格确定

现金结算的股指期货交割,其关键在于结算价格的确定。结算价格通常是根据合约到期日的收盘价或其他参考价格计算得出。不同的交易所和合约可能有不同的结算价格确定方法,例如,有些交易所会采用加权平均价,有些则会采用收盘价。结算价格的确定方法会在合约说明中明确规定。 结算价格的确定至关重要,因为它直接影响到买方和卖方的盈亏。投资者需要了解结算价格的确定方法,以便更好地进行风险管理。

股指期货交割的流程

股指期货的交割流程相对简单,主要包括以下几个步骤:在合约到期日之前,交易所会公布结算价格;交易所根据结算价格计算出买方和卖方的盈亏;交易所会进行资金结算,买方支付或接收差价,卖方接收或支付差价。整个过程由交易所的清算系统自动完成,投资者无需进行复杂的实物交割操作。 投资者需要确保其账户中有足够的资金来支付或接收差价。如果账户资金不足,可能会面临强制平仓的风险。

影响股指期货交割时间的因素

股指期货交割时间并非一成不变,一些因素可能会影响最终的交割时间安排。例如,交易所规则的调整,突发事件(例如自然灾害或重大市场波动)都可能导致交割时间的更改。不同交易所的规则不同,合约的具体规定也会影响交割时间。 投资者不能仅仅依赖于中提到的“第三周几点”这样的模糊信息,必须查阅交易所官方发布的公告和合约说明,了解具体的交割时间和流程,以避免不必要的损失。

如何避免股指期货交割风险

股指期货交易存在一定的风险,尤其是在交割环节。为了避免风险,投资者应该做好以下几点:充分了解股指期货合约的条款和规则,特别是交割安排;密切关注交易所发布的公告和市场信息,及时调整交易策略;做好风险管理,控制仓位,避免过度杠杆;选择正规的交易平台,确保资金安全;在合约到期日前,确保账户中有足够的资金进行结算,避免因资金不足而导致强制平仓。 只有做好充分的准备,才能有效降低股指期货交割的风险,保障自身的利益。

总而言之,股指期货交割的时间并非固定在“第三周几点”,它取决于具体的合约和交易所规则。投资者必须仔细阅读相关文件,并关注交易所的官方公告,才能准确掌握交割时间和流程,有效规避风险,进行成功的期货交易。 切勿依赖于不准确或不完整的信息进行交易决策。

相关推荐

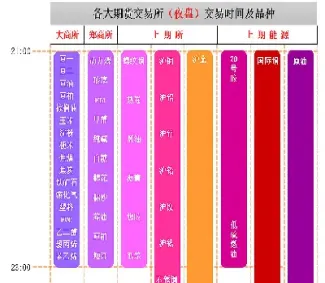

期货商品的交易时间(商品期货交易时间)

期货商品的交易时间,指的是交易所允许投资者进行期货合约买卖的特定时间段。不同商品、不同交易所的交易时间安排可能存在差 ...

股指期货结算价是点数(股指期货的最后结算价是期货合约的)

股指期货的结算价是期货合约最终的价格体现,以点数为单位进行结算。这与股票、债券等其他金融产品的结算方式有所不同,理解 ...

期货的澄定资金(期货最低的启动资金)

期货交易,以其高杠杆、高风险、高收益的特点,吸引着众多投资者。许多新手投资者对期货交易的启动资金要求并不了解,常常误 ...

可投资期货的基金(投资期货的基金有哪些)

期货市场以其高杠杆、高风险、高收益的特点,吸引着众多投资者。直接参与期货交易需要具备专业的知识和丰富的经验,对于普通 ...

股指新手期货入门(期货交易市场股指)

股指期货,对于许多投资新手而言,是一个既充满机遇又潜藏风险的领域。旨在为对股指期货感兴趣的初学者提供一个入门级的指南 ...