期货均线周期选择(期货均线参数设置)

期货交易中,均线系统是技术分析中最基础也是最常用的工具之一。它通过对过去一段时间的价格进行平均,来平滑价格波动,帮助交易者识别趋势、判断支撑位和压力位,从而做出交易决策。均线的有效性很大程度上取决于参数的选择,即均线的周期长度。选择合适的均线周期,是提高交易胜率的关键。将深入探讨期货均线周期选择的问题,并提供一些实用的建议。

均线周期与市场周期的关系

均线周期选择的核心在于与市场周期相匹配。市场周期指的是价格波动从低点到高点再回到低点(或反之)所经历的时间长度。市场周期有长有短,例如,短期周期可能以小时、日为单位,中期周期可能以周、月为单位,长期周期则可能以年为单位。如果均线周期与市场周期不匹配,则均线的指示作用会大打折扣。例如,在一个短期剧烈波动的市场中,使用长期均线(例如200日均线)来判断趋势,则容易出现滞后性,导致错失交易机会或承受较大风险。相反,在一个长期低波动市场中,使用短期均线(例如5日均线)来进行交易,则可能产生过多的交易信号,增加交易成本和风险。

选择合适的均线周期需要对市场周期进行判断。我们可以通过观察K线图,分析价格波动的幅度和持续时间来大致判断市场周期。也可以结合一些技术指标,如MACD、RSI等,来辅助判断市场周期。一般来说,市场处于震荡市时,可以使用较短周期的均线;市场处于趋势市时,可以使用较长周期的均线。

常用均线周期及应用场景

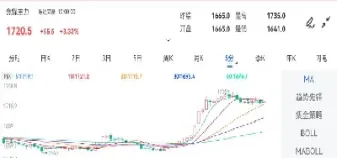

在期货交易中,常用的均线周期包括5日均线、10日均线、20日均线、30日均线、60日均线、120日均线和200日均线等。不同的周期均线在应用场景上有所不同:

- 短期均线(5日、10日均线):通常用于捕捉短期波动,适合短线交易者。5日均线反应速度最快,但容易出现虚假信号;10日均线相对稳定一些。

- 中期均线(20日、30日均线):用于判断中期的趋势和支撑压力位,适合中线交易者。20日均线是常用的指标,比较均衡地反映了价格的波动;30日均线相对更稳定一些。

- 长期均线(60日、120日、200日均线):用于判断长期趋势,适合长线交易者。60日均线可以作为中期趋势的参考;120日均线和200日均线代表了更长时间的价格走势,通常被用作主要的趋势判断依据。

需要注意的是,这些周期只是参考值,实际应用中需要根据具体市场情况进行调整。

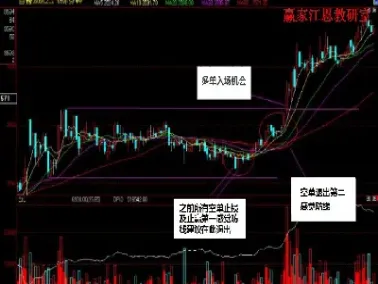

多周期均线组合策略

为了提高交易的准确性和可靠性,许多交易者会采用多周期均线组合策略。例如,可以同时使用短期均线和长期均线,通过它们之间的交叉来判断买卖信号。例如,当短期均线上穿长期均线时,可以视为买入信号;当短期均线下穿长期均线时,可以视为卖出信号。这种策略可以有效地过滤掉一些虚假信号,提高交易的成功率。

常用的组合包括:5日均线和20日均线、10日均线和60日均线、20日均线和200日均线等。选择哪种组合取决于交易者的交易风格和市场情况。例如,对于短线交易者,可以使用5日均线和20日均线组合;对于长线交易者,可以使用20日均线和200日均线组合。

动态调整均线周期

市场是动态变化的,因此均线周期也需要根据市场情况进行动态调整。例如,在市场波动加剧时,可以适当缩短均线周期;在市场波动减弱时,可以适当延长均线周期。这种动态调整可以提高均线的适应性,降低交易风险。

还可以根据不同的品种选择不同的均线周期。例如,波动较大的品种,可以选择较短的均线周期;波动较小的品种,可以选择较长的均线周期。

结合其他技术指标

单纯依靠均线来进行交易决策是不够的,建议结合其他技术指标,例如MACD、KDJ、RSI等,来辅助判断市场趋势和交易时机。这些指标可以提供不同的视角,帮助交易者更全面地了解市场状况,从而做出更准确的交易决策。例如,当均线发出买入信号时,可以结合MACD指标来确认买入信号的可靠性;当均线发出卖出信号时,可以结合RSI指标来判断是否已经超卖。

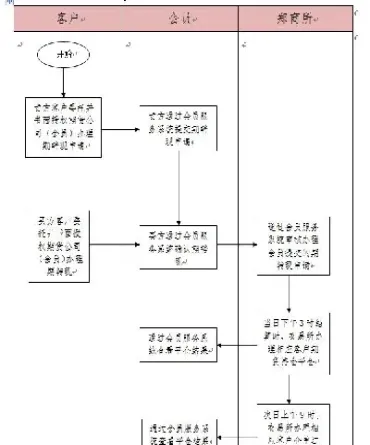

风险管理的重要性

无论选择什么样的均线周期,风险管理都是至关重要的。任何交易策略都存在风险,使用均线也不例外。交易者必须制定合理的风险管理策略,例如设置止损点、控制仓位等,来降低交易风险。 不要盲目依赖均线,仅仅依靠均线进行交易决策是危险的。 任何技术指标都只是辅助工具,最终的交易决策需要结合市场整体环境、个人经验和风险承受能力综合判断。

总而言之,期货均线周期选择是一个需要不断学习和实践的过程。没有放之四海而皆准的最佳周期,只有最适合当前市场和自身交易风格的周期。 通过不断地观察市场,经验,并结合其他技术指标和风险管理策略,才能找到最适合自己的均线周期参数设置,最终提高交易胜率。

上一篇

相关推荐

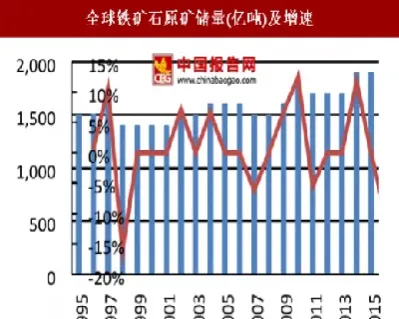

铁矿石期货技术指标(期货铁矿石技术指标分析)

铁矿石作为重要的工业原材料,其价格波动直接影响钢铁行业及相关产业链的运行。而铁矿石期货市场则为投资者提供了规避风险和 ...

棉花期货行情交易时间(棉花期货行情分析)

棉花期货是重要的农产品期货品种之一,其价格波动受多种因素影响,对纺织行业及相关产业链有着举足轻重的作用。深入了解棉花 ...

商品期货设置止损价怎么成交(商品期货平仓价)

商品期货交易的高风险性使得设置止损价成为投资者必备的风险管理策略。止损价并非保证平仓价格,而是设定一个预先设定的价格 ...

最新塑料期货什么时候跌(塑料原料期货行情走势)

阐述: 旨在探讨塑料期货价格的近期走势,特别是关注其何时可能下跌。塑料作为一种重要的工业原料,其价格波动直接影响着下 ...

期货势位态量价线(期货量价关系有用吗)

期货市场波动剧烈,充满机会与风险。投资者往往希望找到一种方法,能够准确预测价格走势,从而获得稳定盈利。而“量价关系”作 ...