股指期货究竟带给了我们什么(股指期货产生的原因)

股指期货,作为一种金融衍生品,自诞生以来就备受关注,其复杂的交易机制和潜在的高风险高收益特性,使其成为市场讨论的焦点。股指期货并非凭空出现,它的产生是市场发展到一定阶段的必然结果,其存在也为市场带来了诸多影响,既有积极的一面,也有需要谨慎应对的挑战。将深入探讨股指期货的产生原因及其对市场带来的影响,力图全面展现其双刃剑的特性。

股指期货产生的根本原因:规避风险与管理风险

股指期货的诞生,其根本原因在于市场参与者对风险管理的需求日益增长。在股票市场中,投资者面临着各种风险,例如市场波动风险、利率风险、通货膨胀风险等等。传统的股票投资方式,只能通过买卖股票本身来应对这些风险,但这往往不够灵活有效,并且容易造成巨大的损失。股指期货的出现,为投资者提供了一种有效的风险管理工具。通过做空、对冲等策略,投资者可以有效规避市场下跌带来的损失,或者锁定未来的收益。例如,一个机构投资者持有大量股票,担心未来股市下跌,可以通过卖出股指期货合约来对冲风险,即使股市下跌,期货合约的盈利可以抵消股票的损失,从而降低整体投资风险。这便是股指期货最核心的功能之一:风险管理。

促进市场效率与价格发现机制的完善

股指期货的推出,极大地提高了股票市场的效率和透明度。期货市场的价格,通常反映了市场对未来股价走势的预期,这种预期会反过来影响现货市场的交易。股指期货的交易量越大,其价格的反映就越准确,从而引导现货市场的价格更加合理地反映市场供求关系。这有助于完善价格发现机制,减少市场上的信息不对称,让投资者能够更准确地把握市场趋势,进行更有效的投资决策。股指期货的存在也吸引了更多投资者参与市场,增加了市场流动性,进一步提高了市场效率。

提供新的投资机会与套利空间

股指期货不仅是风险管理工具,也为投资者提供了新的投资机会。一些投资者会通过对股指期货的投机交易来获取利润,利用市场波动进行高频交易或趋势交易。这种交易方式也伴随着较高的风险。股指期货市场也存在着套利机会。例如,可以通过跨市场套利、跨品种套利等方式来获取无风险利润。这些套利行为,进一步促进了市场资源的优化配置,使市场价格更加趋于均衡。

完善金融市场体系,提升金融市场深度

股指期货的推出,是金融市场发展到一定阶段的必然结果,它完善了金融市场体系,提升了金融市场的深度和广度。股指期货市场与现货市场相互影响、相互促进,形成一个更加完善的金融生态系统。这不仅为投资者提供了更丰富的投资选择,也为金融机构提供了更广泛的金融服务空间,例如开发各种与股指期货相关的金融产品,例如股指期货ETF、期权等,进一步丰富了金融市场的产品体系。

潜在的风险与监管挑战

尽管股指期货带来了诸多好处,但其高杠杆特性也带来了巨大的风险。高杠杆意味着小幅的市场波动都可能导致巨大的损失,甚至导致投资者爆仓。投资者需要具备一定的风险管理能力和专业知识,才能参与股指期货交易。股指期货市场也存在着市场操纵、内幕交易等风险,需要加强监管,维护市场秩序。监管机构需要制定完善的规则和制度,加强对市场行为的监管,防止市场风险的蔓延,保障投资者的合法权益。

双刃剑效应与可持续发展

总而言之,股指期货的出现并非偶然,它是市场发展和风险管理需求共同作用的结果。它为投资者提供了有效的风险管理工具,提高了市场效率,完善了价格发现机制,并提供了新的投资机会。但同时,它也带来了高风险和监管挑战。在充分认识股指期货双刃剑效应的基础上,加强监管,提升投资者风险意识,才能确保股指期货市场健康、可持续发展。只有在完善的监管框架下,股指期货才能更好地发挥其功能,为金融市场发展做出积极贡献。未来,随着金融市场不断发展和完善,股指期货及其相关衍生品将会扮演越来越重要的角色,为投资者和市场提供更丰富的选择和更有效率的风险管理工具。

相关推荐

期权价格是期权费吗(期权费期权价格)

在金融市场中,期权交易是一种常见的风险管理和投资策略。对于初学者来说,常常会对“期权价格”和“期权费”这两个概念有所混淆 ...

期货历史最大跌幅和涨幅(期货跌幅最大是哪个板块)

期货市场,作为金融衍生品的重要组成部分,以其杠杆效应和做空机制展现了高风险与高收益并存的特性。历史上的极端涨跌事件, ...

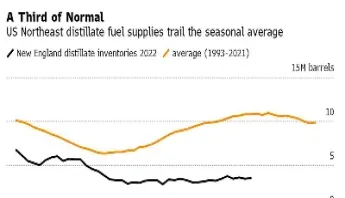

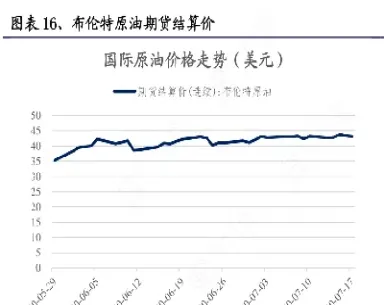

美国原油库存下降趋势(美国原油库存增加原油价格会怎样)

原油市场是一个全球性的市场,受到多种因素的影响。其中,美国的石油库存数据,尤其是原油库存,是市场上最重要的指标之一。 ...

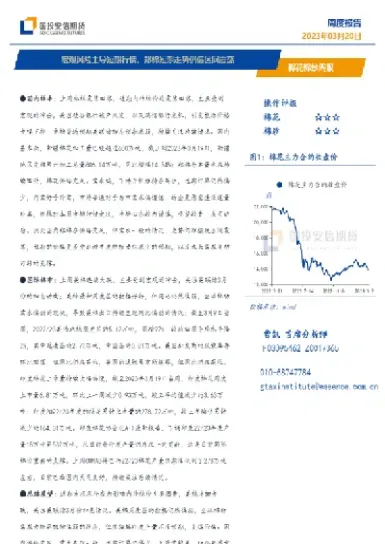

棉花期货实时行情最新消息(棉花期货实时行情)

棉花期货作为一种重要的农产品期货,其价格波动直接影响着纺织行业、农业种植以及相关产业链的各个环节。关注棉花期货的实时 ...

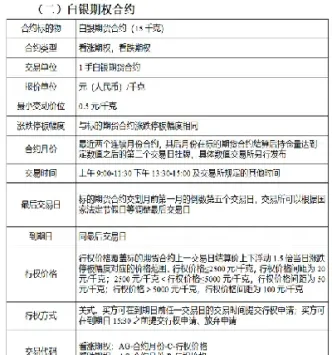

周一黄金走势会如何(纸黄金最新走势预测)

黄金作为一种避险资产和价值储存手段,其价格波动一直备受投资者关注。尤其是在全球经济形势复杂多变的背景下,准确预测黄金 ...