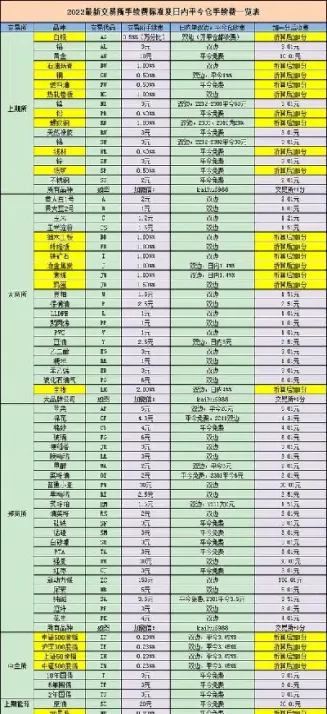

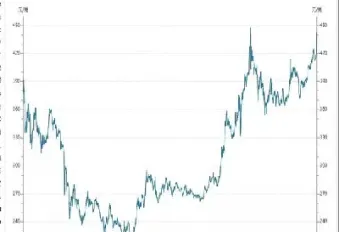

铁矿石期货合约跌幅(铁矿石期货标准合约)

铁矿石作为钢铁生产的关键原材料,其价格波动直接影响着钢铁行业乃至整个国民经济的运行。铁矿石期货合约的交易,为企业提供了风险管理和价格发现的有效工具。铁矿石期货合约价格的波动也常常剧烈,其跌幅更是牵动着市场神经。将深入探讨铁矿石期货标准合约的跌幅及其背后的原因,并分析其对市场的影响。我们所指的“铁矿石期货标准合约”通常指大连商品交易所(DCE)上市交易的铁矿石期货合约,它以人民币计价,合约规格为每手100吨,交割地点为指定港口。将以DCE铁矿石期货合约为例,分析其跌幅情况。

铁矿石期货合约跌幅的成因分析

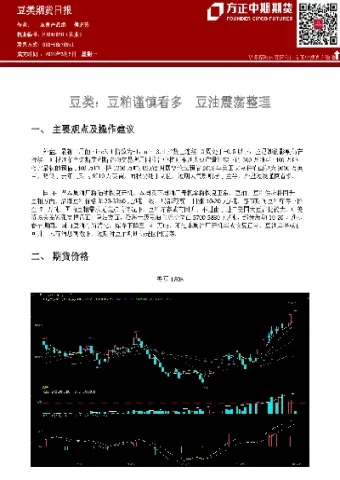

铁矿石期货合约价格的跌幅,是多种因素综合作用的结果。宏观经济环境的变化是首要因素。全球经济增速放缓,尤其是在钢铁消费大国(如中国、印度等)的经济下行压力加大时,对钢铁的需求下降,进而导致铁矿石需求减少,价格下跌。例如,2022年以来,全球经济复苏乏力,房地产市场低迷,导致钢铁需求疲软,铁矿石价格持续下跌。

供给侧因素也至关重要。铁矿石的供给主要来自澳大利亚、巴西等国家。这些国家的矿山产量、运输情况、以及政策变化都会直接影响铁矿石的供给,进而影响价格。例如,澳大利亚的铁矿石产量增加,或者巴西的矿山复产,都会导致铁矿石供应增加,价格下跌。同时,国际海运费用的波动也对铁矿石价格产生重要影响。海运费上涨会推高铁矿石价格,反之则会降低价格。

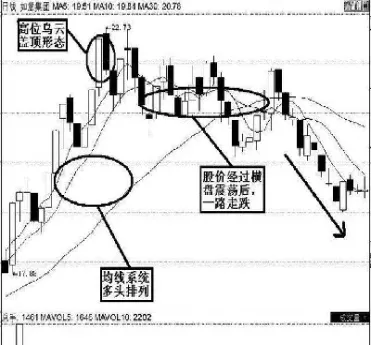

市场预期和投机行为也对铁矿石期货合约价格产生显著影响。投资者对未来铁矿石供需形势的预期,以及投机资金的流入或流出,都会导致价格出现大幅波动。例如,当市场预期铁矿石价格将进一步下跌时,投资者会纷纷抛售合约,导致价格加速下跌,形成负反馈循环。相反,如果市场预期价格上涨,则会推动价格上涨。

政策因素的影响也不容忽视。国家或地区的宏观调控政策,例如环保政策、产业政策等,都会对铁矿石的供需产生影响,从而影响其价格。例如,环保政策的收紧,可能导致一些低效的钢铁企业减产或停产,从而减少对铁矿石的需求,导致价格下跌。

铁矿石期货合约跌幅的量化分析

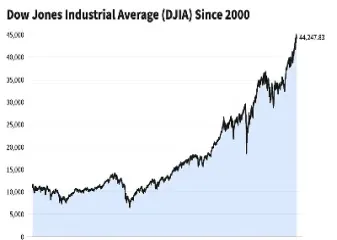

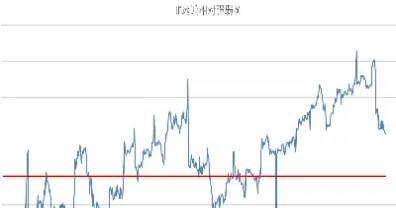

铁矿石期货合约的跌幅通常以百分比表示,例如日跌幅、周跌幅或月跌幅。根据历史数据,铁矿石期货合约的价格波动较大,单日跌幅超过5%的情况并不少见。在市场剧烈波动时期,跌幅甚至可能达到10%以上。这种大幅度的波动,给市场参与者带来了巨大的风险,也凸显了风险管理的重要性。

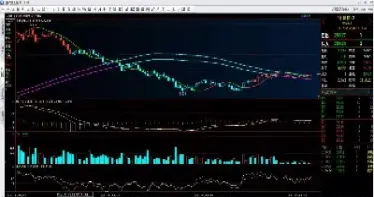

对铁矿石期货合约跌幅的量化分析,需要结合历史数据、技术指标和市场情绪等多种因素进行综合判断。例如,可以利用均线、KDJ、MACD等技术指标来分析价格趋势和买卖信号,也可以通过观察市场成交量和持仓量来判断市场情绪和资金流向。还需要关注宏观经济数据、供需形势以及政策变化等因素,才能对未来的价格走势做出更准确的预测。

需要注意的是,任何量化分析都存在一定的局限性,不能完全准确地预测未来的价格走势。市场存在着诸多不确定性因素,投资者需要谨慎对待,并根据自身风险承受能力进行投资决策。

铁矿石期货合约跌幅对市场的影响

铁矿石期货合约的大幅跌幅,会对钢铁行业和整个国民经济产生广泛的影响。钢铁企业是铁矿石价格波动的直接承受者。铁矿石价格下跌会降低钢铁企业的生产成本,提高盈利能力,但如果跌幅过大,也可能引发市场恐慌,影响企业投资和生产计划。

铁矿石价格下跌会影响上下游产业链。钢铁行业的下游企业,如房地产、汽车等行业,会受益于钢铁价格的下降,但如果跌幅过大,也可能导致市场需求萎缩,进而影响整个产业链的健康发展。同时,铁矿石的生产商,如矿山企业,也会受到价格下跌的影响,其盈利能力下降,甚至可能面临亏损。

铁矿石价格的波动会影响金融市场。铁矿石期货合约的交易,会影响到相关的金融衍生品市场,例如期权、期货等。铁矿石价格的大幅波动,可能引发市场恐慌,导致资金流出,影响市场稳定。

铁矿石价格的波动也可能影响国家经济稳定。铁矿石是重要的战略物资,其价格波动会影响到国家的经济安全。国家需要加强对铁矿石市场的监管,维护市场秩序,稳定价格。

应对铁矿石期货合约跌幅的策略

面对铁矿石期货合约的跌幅,市场参与者需要采取有效的风险管理策略。对于钢铁企业来说,可以利用期货市场进行套期保值,锁定原材料价格,降低价格波动带来的风险。对于投资者来说,需要密切关注市场动态,合理控制仓位,避免过度投机,并根据自身风险承受能力进行投资决策。

加强对市场信息的收集和分析,提高对市场走势的判断能力,也是应对铁矿石期货合约跌幅的关键。投资者可以参考各种市场分析报告,关注宏观经济数据、供需形势以及政策变化等信息,从而做出更明智的投资决策。同时,学习和掌握相关的金融知识和技术分析方法,也能够提高投资的成功率。

分散投资也是降低风险的重要手段。不要将所有的资金都投入到单一品种或单一市场,而是要将资金分散投资于不同的品种或市场,降低投资风险。

铁矿石期货合约跌幅的背后是复杂的市场因素共同作用的结果,其对市场的影响是多方面的。理解这些因素以及采取有效的风险管理策略,对于钢铁企业和投资者而言都至关重要。 未来,随着全球经济形势的变化和市场监管的加强,铁矿石期货合约的价格波动可能会持续存在,但其波动幅度和频率可能会受到一定程度的控制。持续关注宏观经济形势、产业政策以及市场供需变化,将有助于更好地预测价格走势,并制定有效的风险管理策略。

相关推荐

天然气期货代码(天然气期货2110)

天然气期货2110,作为特定时间段内交割的天然气期货合约,代表着投资者对未来天然气价格走势的预期。它是一把双刃剑,既为能 ...

期货的保证金计算(期货保证金计算公式)

期货交易以其杠杆性著称,而保证金制度正是杠杆的核心体现。简单来说,保证金就是交易者在进行期货交易时,需要向期货交易所 ...

外盘富时a50股指期货(富时a50股指期货)

富时A50股指期货,作为在新加坡交易所(SGX)上市的股指期货产品,追踪的是富时中国A50指数。该指数包含了在中国大陆上海和 ...

生猪期货投资策略分析(生猪期货投资计划)

生猪期货作为一种重要的农产品期货,为养殖企业、贸易商和投资者提供了风险管理和盈利的机会。通过对未来生猪价格的预测和判 ...