股指期货与商品期货基差相反(股指期货和期权的区别)

将深入探讨股指期货与商品期货基差的相反特性,并以此为切入点,阐明股指期货与期权产品的核心区别。 基差,是指期货合约价格与现货价格之间的差值。 在不同的市场环境下,各种期货合约的基差表现出不同的规律性,这与标的资产的特性、市场供需关系以及投资者预期等因素密切相关。 而股指期货和商品期货的基差走势往往呈现出相反的趋势,这正是理解两者差异的关键所在。

股指期货基差的“正向”与“反向”

股指期货的基差通常表现为“正向”或“ contango”(期货价格高于现货价格)状态。 这主要是因为股指期货合约的持有成本(包括融资成本、股息损失等)以及投资者对未来指数上涨的预期。 持有股指期货合约需要支付一定的融资成本,这部分成本会体现在期货价格中,导致期货价格高于现货价格。投资者普遍预期股市未来会持续上涨,从而愿意支付溢价购买股指期货合约,进一步加剧正向基差。 在市场极度悲观的情况下,股指期货也可能出现“反向”或“backwardation”(期货价格低于现货价格)的现象,但这通常是短期且罕见的事件。

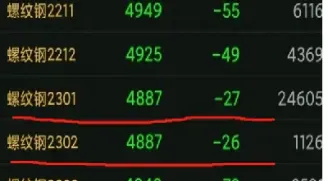

商品期货基差的“正向”与“反向”

与股指期货不同,商品期货的基差则更复杂,其“正向”和“反向”状态取决于多种因素,包括商品的储存成本、供求关系、季节性因素以及市场预期等。 在供过于求的情况下,商品现货价格会下跌,而期货价格由于储存成本和时间价值的影响,往往会高于现货价格,形成正向基差。 相反,在供不应求的情况下,现货价格上涨,而期货价格可能由于市场对未来价格上涨的预期而低于现货价格,形成反向基差。 例如,农产品期货在收获季节通常呈现反向基差,因为市场上现货供应充足。

基差相反的根本原因:标的资产特性差异

股指期货与商品期货基差走势相反的根本原因在于其标的资产的特性差异。 股指期货的标的资产是股票指数,其本身不产生实际的收益(如股息),但持有其对应的股票组合需要支付一定的融资成本。 而商品期货的标的资产是实物商品,这些商品本身可能会产生存储成本、运输成本以及损耗,甚至可能产生收益(如农产品在储存过程中成熟)。 这些成本或收益会直接影响到商品期货的基差。 股指期货的正向基差主要源于金融成本,而商品期货的基差则受到实物商品的储存和损耗等因素的复杂影响。

股指期货与期权的区别:风险与收益特征

理解了股指期货基差的特性,我们可以更好地理解其与期权产品的区别。 股指期货是一种线性产品,其收益和风险与标的指数的变动成正比。 投资者可以通过做多或做空股指期货合约来对冲风险或进行投机。而股指期权则是一种非线性产品,其收益和风险与标的指数的变动以及期权合约的执行价格和到期时间等因素有关。 期权合约赋予买方在特定时间内以特定价格买入或卖出标的资产的权利,而非义务。 这使得期权拥有比股指期货更灵活的风险管理手段,但也带来了更复杂的收益结构。

投资策略的差异

由于基差特性和风险收益特征的差异,股指期货和商品期货的投资策略也截然不同。 股指期货交易更侧重于对市场整体走势的判断,投资者通常利用其进行对冲或套利交易。 商品期货交易则更关注具体的商品供需关系和季节性因素,投资者可能利用期货合约进行套期保值或投机。 期权交易则更加复杂,涉及到各种复杂的策略,例如看涨期权、看跌期权、跨式期权、勒式期权等,投资者需要具备更专业的知识和经验才能有效地进行期权交易。

风险管理的差异

在风险管理方面,股指期货和期权也存在差异。股指期货的风险相对直接,其潜在损失理论上是无限的(做空)。 而期权的风险则相对有限,期权买方的最大损失仅限于期权的买入价格(权利金),而期权卖方的潜在损失则可能很大。 在进行股指期货和期权交易时,投资者需要根据自身的风险承受能力选择合适的交易策略和风险管理措施。 合理的仓位管理、止损设置以及对市场风险的准确评估,对于降低投资风险至关重要。

总而言之,股指期货与商品期货基差的相反特性反映了其标的资产特性和市场机制的根本区别。 理解这种差异,并结合对期权产品的理解,对于投资者制定有效的交易策略和风险管理方案至关重要。 投资者在参与这些金融衍生品交易前,必须充分了解其风险和收益特征,并选择适合自身风险承受能力的投资策略。

相关推荐

期货夜盘不能出金什么意思(期货夜间不能出金吗)

许多投资者对期货交易中的夜盘交易规则感到困惑,特别是关于夜盘期间能否提取资金(出金)的问题。“期货夜盘不能出金什么意 ...

易方达黄金是黄金期货吗(易方达黄金为什么比实时金价低)

许多投资者对易方达黄金等黄金基金产品与实物黄金或黄金期货之间的关系存在疑惑,特别是经常发现基金净值比实时金价略低,甚 ...

期货的止损幅度(期货止损点设多少合适)

期货交易风险极高,止损是控制风险、保住本金的关键环节。设置合理的止损幅度并非易事,它需要结合市场行情、交易策略、个人 ...

期货星期五会涨停吗(期货星期五夜盘)

期货市场波谲云诡,其价格波动受诸多因素影响,预测其涨跌本身就是一项极具挑战性的任务。“期货星期五会涨停吗(期货星期五 ...

美指期货延迟15分钟(美指期货24小时交易)

美指期货,作为全球金融市场中重要的风险资产,其价格波动直接影响着全球汇率市场和国际贸易。其24小时不间断交易的特点,使 ...