期货杠杆控制好(期货杠杆能放大多少倍)

期货交易因其高杠杆特性而闻名,这使得投资者可以用相对较小的资金控制价值远高于自身资本的资产。这把双刃剑也带来了巨大的风险。 “以期货杠杆控制好”意味着投资者需要充分理解杠杆的放大效应,并采取有效的风险管理策略,在利用杠杆放大收益的同时,有效控制风险,避免因亏损而遭受巨额损失。期货杠杆究竟能放大多少倍?这取决于交易所的规定、经纪商的政策以及投资者自身的选择,但其潜在的风险不容忽视。将深入探讨期货杠杆的运用及风险控制。

期货杠杆的本质及计算

期货杠杆是指投资者只需支付一定比例的保证金(保证金比例通常远小于合约价值),就可以参与价值远高于自身保证金的期货合约交易。比如,某期货合约每手价值10万元,保证金比例为5%,那么投资者只需支付5000元保证金即可参与交易。这5000元就是投资者的初始投入,而控制的合约价值却是10万元,杠杆倍数为 100000/5000 = 20 倍。这意味着交易盈利或亏损都会被放大20倍。 期货杠杆倍数的计算公式为:杠杆倍数 = 合约价值 / 保证金。

需要注意的是,保证金比例并非一成不变。不同的期货品种、不同的交易所、甚至不同的经纪商,其保证金比例都可能有所不同。保证金比例还会根据市场行情波动而进行调整,例如市场波动剧烈时,交易所可能会提高保证金比例,以降低风险。投资者需要密切关注交易所和经纪商发布的保证金比例信息,及时调整交易策略。

期货杠杆的放大效应与风险

杠杆的放大效应是双向的。在市场行情向有利方向发展时,杠杆可以显著放大投资者的盈利;反之,当市场行情与预期相反时,杠杆也会成倍放大投资者的亏损,甚至可能导致爆仓。 假设投资者以20倍杠杆做多某期货合约,如果价格上涨1%,则投资者盈利20%;但如果价格下跌1%,则投资者亏损20%。这充分体现了杠杆的双刃剑特性。 高杠杆意味着高风险,即使是微小的价格波动,也可能导致巨大的损失,甚至超过投资者的全部保证金,从而导致爆仓。

爆仓是指投资者账户内的保证金不足以支付交易亏损,经纪商强制平仓的行为。爆仓不仅会使投资者损失全部投资,甚至可能还要承担额外的负债。控制好杠杆,有效管理风险,是期货交易成功的关键。

如何控制期货杠杆风险

有效控制期货杠杆风险需要投资者采取多种措施,包括:

- 选择合适的杠杆比例: 不要盲目追求高杠杆,应根据自身风险承受能力和交易经验选择合适的杠杆比例。新手建议使用较低的杠杆比例,逐步积累经验后再考虑提高杠杆比例。

- 设置止损点: 止损点是控制风险的关键。在开仓前,应根据市场行情和自身风险承受能力设置合理的止损点,一旦价格跌破止损点,立即平仓止损,避免损失进一步扩大。

- 分散投资: 不要将所有资金都投入到一个品种或一个方向的交易中,应分散投资,降低单一品种或单一方向的风险。

- 严格控制仓位: 不要过度交易,应严格控制仓位,避免因仓位过大而导致爆仓风险。

- 谨慎使用加仓: 加仓可以放大盈利,但也可能放大亏损。应谨慎使用加仓策略,避免因加仓而导致爆仓。

- 理性分析市场: 在进行期货交易前,应认真分析市场行情,制定合理的交易计划,并根据市场变化及时调整交易策略。

- 持续学习: 期货交易是一个充满挑战的领域,需要持续学习和改进,不断提高自身的交易技巧和风险管理能力。

不同品种的杠杆差异

不同期货品种的保证金比例不同,因此杠杆倍数也不同。例如,股指期货的保证金比例通常比农产品期货高,这意味着股指期货的杠杆倍数相对较低。 投资者在选择交易品种时,需要考虑该品种的波动性、保证金比例以及自身的风险承受能力,选择适合自己的品种进行交易。 高波动性品种通常需要更低的杠杆比例,以降低爆仓风险。

经纪商的角色与风险提示

期货经纪商在期货交易中扮演着重要的角色,他们负责为投资者提供交易平台、账户管理以及风险提示等服务。选择信誉良好、监管严格的经纪商至关重要。 同时,投资者也需要认真阅读经纪商提供的风险提示,充分了解期货交易的风险,并采取相应的风险管理措施。 经纪商通常会提供风险管理工具,例如保证金预警、强制平仓等,投资者应充分利用这些工具来控制风险。

期货杠杆是一把双刃剑,它可以放大盈利,也可以放大亏损。 “以期货杠杆控制好”的关键在于充分了解杠杆的放大效应,并采取有效的风险管理措施,在利用杠杆放大收益的同时,有效控制风险,避免因亏损而遭受巨额损失。 期货交易并非一夜暴富的途径,而是一个需要专业知识、技能和风险管理能力的复杂市场。 投资者应谨慎参与,切勿盲目跟风,避免因贪婪而导致巨额损失。

相关推荐

美国大豆期货行情实时行情(美国大豆期货实时行情)

美国大豆期货是全球最重要的农产品期货合约之一,其价格波动直接影响着全球大豆市场供求关系、贸易格局以及相关产业链的利益 ...

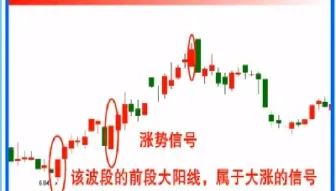

期货如何判断涨多少点(期货涨跌怎么看)

期货交易,风险与机遇并存。对于投资者而言,准确判断期货价格的涨跌幅度,是获得稳定盈利的重要前提。期货市场受诸多因素影 ...

国内期货黄金交易到几点(上海黄金期货交易规则)

国内期货黄金交易的具体时间,主要取决于交易所的规定。目前国内主要的黄金期货交易所是上海期货交易所(SHFE),其交易时间 ...

美国股指期货指数纳斯达克(美国股指期货指数)

纳斯达克综合指数是全球最著名的科技股指数之一,它追踪在纳斯达克证券交易所上市的超过3,300家公司的股票表现。而与之对应 ...

铁期货行情大盘(国际钢铁期货行情大盘)

铁矿石和钢铁期货是全球大宗商品市场的重要组成部分,其价格波动直接影响着全球钢铁产业链的各个环节,从矿山开采到钢铁冶炼 ...