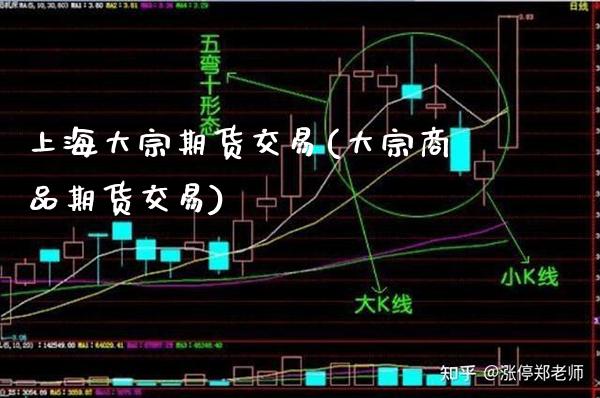

上海大宗期货交易(大宗商品期货交易)

概述

大宗期货交易,又称大宗商品期货交易,是一种对大宗商品进行远期买卖的交易方式。大宗商品指用量大、同质化程度高、价格波动性大的可替代性商品,如石油、金属、农产品等。

大宗期货交易的特点

1. 标准化合约:大宗期货交易使用标准化的合约,规定了商品的质量、数量、交割时间和地点等条款。

2. 远期交易:期货交易是一种远期交易,买方和卖方约定在未来的某个时间点进行商品交割。

3. 对冲风险:期货交易可以用来对冲现货市场的风险。例如,生产商可以卖出期货合约来锁定未来的销售价格,避免价格下跌带来的损失。

4. 杠杆效应:期货交易需要缴纳一定的保证金,这相当于借入资金进行交易,可以放大交易收益或损失。

大宗期货交易的参与者

1. 生产者:生产者利用期货市场锁定未来的销售价格,避免价格波动带来的损失。

2. 消费者:消费者利用期货市场锁定未来的采购价格,避免价格上涨带来的成本增加。

3. 投机者:投机者利用期货市场的价格波动进行投机交易,以获取利润。

4. 套期保值者:套期保值者利用期货市场对冲现货市场的风险,以稳定自身经营收益。

大宗期货交易的市场

1. 上海期货交易所(SHFE):SHFE是中国最大、最活跃的大宗期货交易所,交易品种包括铜、铝、锌、螺纹钢、燃料油等。

2. 郑州商品交易所(ZCE):ZCE是中国第二大期货交易所,交易品种主要是农产品,如小麦、玉米、大豆等。

3. 大连商品交易所(DCE):DCE是中国第三大期货交易所,交易品种主要是石油化工产品,如原油、燃料油、橡胶等。

大宗期货交易的优势

1. 风险管理:大宗期货交易可以有效地管理价格风险,稳定企业经营。

2. 价格发现:期货市场反映了市场供求关系,为现货市场提供价格参考。

3. 套利机会:期货市场存在不同的价格,投资者可以利用价差进行套利交易。

4. 杠杆效应:杠杆效应可以放大交易收益,但同时也增加了交易风险。

大宗期货交易的风险

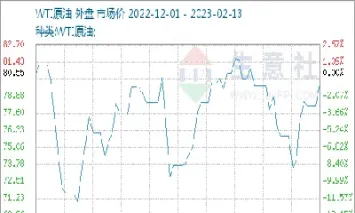

1. 价格波动:大宗商品价格受多种因素影响,波动性较大,可能导致交易亏损。

2. 杠杆风险:杠杆效应虽然可以放大收益,但也会放大亏损,甚至导致爆仓。

3. 流动性风险:部分期货合约交易量较低,流动性差,可能难以平仓或执行交易。

4. 操作风险:交易者如果对期货交易缺乏充分了解,可能会出现误操作或决策失误,导致交易损失。

大宗期货交易是一种重要的金融工具,可以有效管理风险、发现价格和获取收益。期货交易也存在一定的风险,投资者在参与交易前应充分了解市场规则和交易风险,并制定合理的交易策略,以避免不必要的损失。

相关推荐

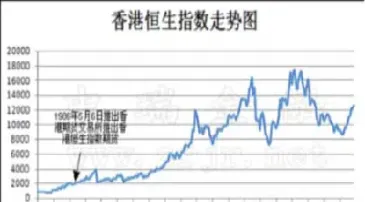

港股恒生期货指数行情走势(恒生期货指数实时行情今天)

恒生指数期货(HSI Futures)是香港交易所交易的以恒生指数为标的的期货合约,是投资者参与香港股市的重要工具。它允许投资 ...

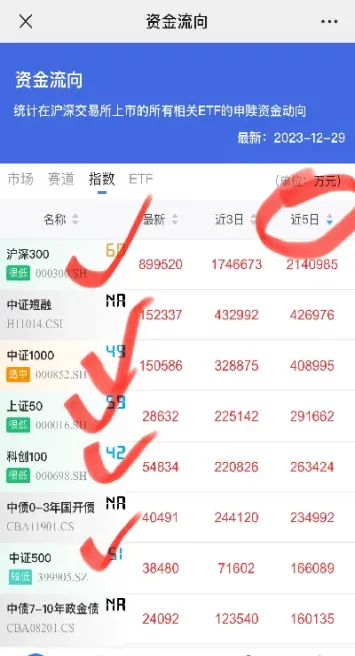

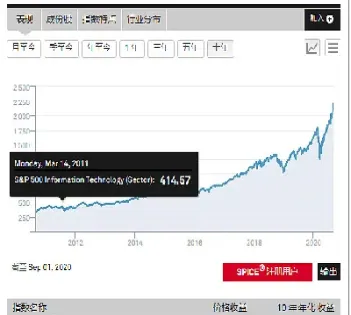

今天股市实时指数(今日股市指数实时行情)

股市,作为现代金融体系的重要组成部分,时刻牵动着无数投资者的神经。今日股市指数实时行情,更像是一面镜子,映照着宏观经 ...

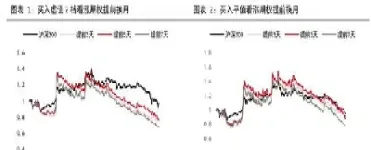

期权定价一般定多久到期的(期权到期价格怎么算)

期权,作为一种赋予持有者在特定时间内以特定价格买入或卖出标的资产的权利而非义务的金融衍生品,在投资组合管理、风险对冲 ...

螺纹期货保证金(螺纹期货保证金多少)

螺纹期货作为国内商品期货市场的重要品种之一,其价格波动直接影响着建筑、制造等多个行业。对于投资者而言,了解螺纹期货的 ...

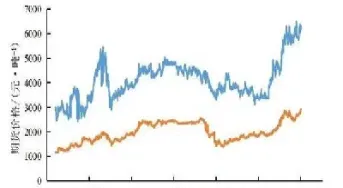

豆粕2305行情(豆粕2305期货实时行情)

豆粕2305期货合约,代表着在2023年5月交割的豆粕期货。豆粕是提取大豆油后的副产品,主要作为家禽和牲畜的饲料。豆粕的价格 ...