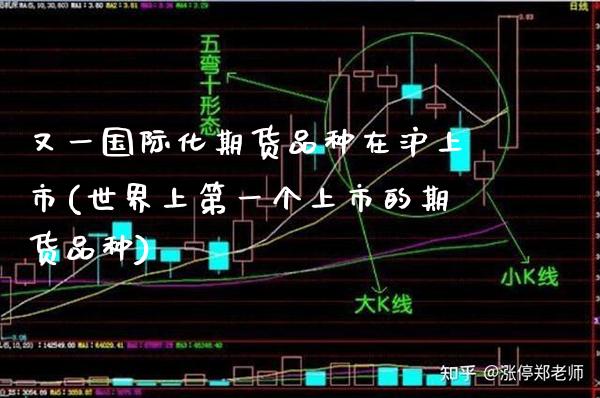

又一国际化期货品种在沪上市(世界上第一个上市的期货品种)

上海期货交易所(上期所)再添国际化品种,又一个期货品种在沪上市。此次上市的期货品种是世界上第一个上市的期货品种,具有重要的历史和现实意义。

一、品种

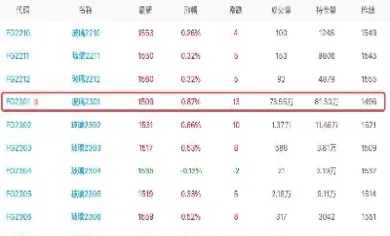

1. 名称:豆粕期货

2. 合约单位:10吨/手

3. 交易时间:周一至周五,上午9:00-11:30,下午13:30-15:00

4. 交割月:1、3、5、7、9、11月

豆粕期货是一种以豆粕为标的物的期货合约,反映了豆粕期货市场的价格走势。豆粕是压榨大豆后产生的副产品,是重要的饲料原料,广泛应用于畜禽养殖业。

二、上市意义

豆粕期货在沪上市具有以下重要意义:

1. 完善期货市场体系:豆粕期货的上市完善了上期所的期货品种体系,为投资者提供了更多的投资选择和风险管理工具。

2. 服务实体经济:豆粕期货有助于稳定豆粕价格,降低养殖业的原料成本,促进畜牧业健康发展。

3. 增强中国在全球期货市场的影响力:豆粕期货是世界上第一个上市的期货品种,其在沪上市彰显了中国在全球期货市场中的重要地位。

三、市场前景

豆粕期货市场前景广阔,原因如下:

1. 需求稳健增长:随着人口增长和生活水平提高,畜禽养殖业需求将持续增长,带动豆粕需求稳步上升。

2. 供给周期波动:大豆产量受气候等因素影响较大,导致豆粕供给存在周期性波动,期货市场可以帮助企业对冲供需风险。

3. 国际化程度高:豆粕期货与国际市场密切相关,在全球范围内被广泛交易,具有良好的流动性和透明度。

四、投资策略

豆粕期货投资的策略主要有:

1. 基本面分析:关注大豆产量、豆粕供需情况、饲料需求等基本面因素,以判断豆粕价格走势。

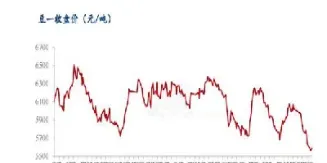

2. 技术分析:通过图表分析,寻找豆粕期货价格的支撑位和阻力位,制定交易策略。

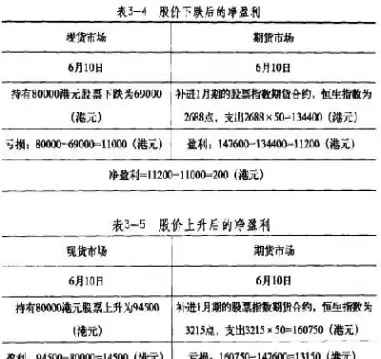

3. 套利交易:利用豆粕期货与现货市场之间的价差,进行套利交易,降低投资风险。

五、风险提示

豆粕期货投资也存在一定的风险,投资者需要注意以下事项:

1. 价格波动风险:豆粕期货价格受供需关系、政策变化等因素影响,存在较大波动幅度。

2. 杠杆风险:期货交易采用杠杆机制,放大投资收益和风险,投资者应合理控制仓位。

3. 交割风险:若投资者持有豆粕期货合约到期,则需要进行实物交割,涉及保管、运输等环节的风险。

又一国际化期货品种在沪上市,为期货市场注入新的活力。豆粕期货具有重大的历史意义和现实价值,其上市将进一步完善期货市场体系,服务实体经济,增强中国在全球期货市场的影响力。投资者在参与豆粕期货投资时,应深入了解期货市场,合理制定投资策略,控制风险,实现稳健收益。

相关推荐

cbot大豆期货价格(大豆期货今日价格走势)

CBOT(芝加哥期货交易所)大豆期货价格是全球大豆市场最重要的风向标。它不仅反映了全球大豆供需关系,也影响着全球食品价格 ...

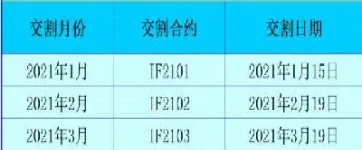

股指期货交割对股市影响(股指期货交割是促使)

股指期货交割是股指期货合约生命周期中的一个重要环节,指的是在合约到期时,买卖双方按照事先约定的价格和标的指数进行现金 ...

中证500指数最近半年(中证500指数最近半年涨幅)

中证500指数是中国A股市场的重要组成部分,代表着沪深两市中市值规模相对较小、但具备成长潜力的500家上市公司。 观察中证50 ...

橡胶和原油的相关性有多大(橡胶和原油有关联吗)

橡胶,作为一种重要的工业原料,广泛应用于轮胎、汽车零部件、医疗器械等领域。原油,作为“工业的血液”,是现代工业的基础能 ...

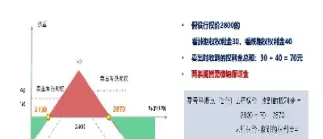

期权交易的风险和收益(期权交易最大的风险是什么投资金)

期权交易是一种复杂的金融工具,它赋予买方在特定时间以特定价格买入或卖出标的资产的权利,而非义务。这种灵活性使得期权交 ...