一手豆粕期货对冲多少期权(一手豆粕期权对应一手期货合约)

期货与期权基础

期货是一种衍生金融工具,允许投资者在未来特定的时间以固定的价格买入或卖出标的资产。期权也是一种衍生工具,赋予持有人权利(非义务)在指定日期或之前按照指定价格买入(看涨期权)或卖出(看跌期权)标的资产。

对冲豆粕价格风险

对于从事豆粕贸易的企业或投资者,价格波动可能会带来巨大的财务风险。豆粕期货交易可以用来对冲这些价格风险,通过在期货市场上采取相反的头寸来对冲现货交易。

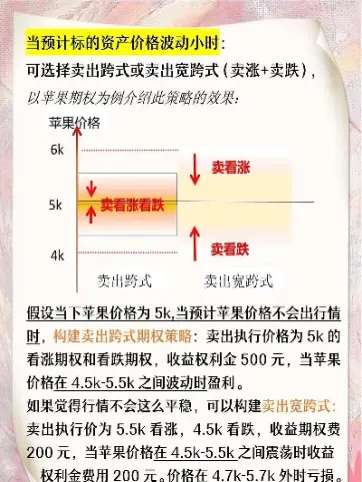

期权对冲原理

期权组合可以用来更灵活地对冲风险。例如,使用期权进行看涨对冲时,投资者可以通过买入看涨期权来限制潜在损失(高于预期价格)并参与潜在收益。

一手豆粕期货对冲多少期权

一手豆粕期货合约等于10吨豆粕。一手豆粕期权对应一手豆粕期货合约。 一手豆粕期货可以对冲一手的豆粕期权(或反之)。

豆粕期权对冲示例

假设一家公司预计未来需要购买10吨豆粕,但担心价格上涨。该公司的对冲策略如下:

- 买入一份豆粕期货合约(10吨)

- 同时买入一份看涨期权一份(对应10吨)

如果豆粕价格上涨,期权获利将抵消期货合约的亏损,从而限制公司的净损失风险。如果豆粕价格下跌,期权将失效,但期货合约的亏损将得到控制。

选择权数量的考虑

选择权数量的目的是提供适当的保护水平,同时优化期权成本。这取决于所涉及的风险承受能力、对价格波动的预期和可承受的损失额。

期权溢价与风险管理

购买期权需要支付一定的溢价。溢价的大小会影响对冲成本。较高的溢价提供较高的保护,但也会增加成本。在选择对冲期权时,需要权衡成本效益。

其他因素的考虑

除了权数量和溢价外,其他因素也需要考虑,包括:

- 到期日:选择权的到期日应与对冲期的结束日期一致。

- 执行价格:执行价格应与预期价格相符。

- 波动率:期权溢价部分基于预期波动率。高波动率会导致更高的溢价。

一手豆粕期货可以对冲一手豆粕期权。通过使用期权组合,企业和投资者可以灵活、有效地管理豆粕价格风险。仔细考虑权数量、溢价和相关因素对于优化对冲策略至关重要。

相关推荐

道琼斯工业平均指数行情(道琼斯工业平均指数有多少只股票)

道琼斯工业平均指数 (Dow Jones Industrial Average, DJIA),通常被称为道琼斯指数或道琼斯,是全球最受关注的股票市场指数 ...

外汇保证金是什么东西(外汇保证金是什么东西类型)

外汇保证金交易,也称为外汇杠杆交易或外汇按金交易,是一种利用少量资金(保证金)来控制更大金额外汇交易的金融衍生品交易 ...

柜台交易的金融衍生工具是(柜台金融衍生品)

柜台交易 (Over-the-Counter, OTC) 金融衍生品,也称为场外交易衍生品,是指在交易所之外,由交易双方直接协商达成的金融衍 ...

期权的资金额度限制(期权账户的资金能理财吗)

期权交易是一种高风险高回报的投资方式,吸引了许多追求更高收益的投资者。由于其复杂的机制和潜在的巨大损失,监管机构通常 ...

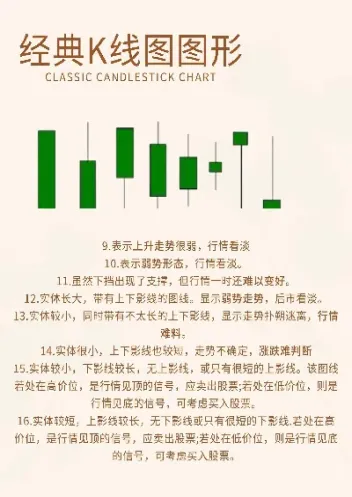

实物黄金k线图(实物黄金走势今日最新消息)

黄金,作为一种避险资产和价值储存手段,一直以来都备受投资者关注。实物黄金,例如金条、金币等,因其具有实物形态,更受一 ...