怎样构建期货量化交易(期货量化怎么做)

期货量化交易是一种利用计算机程序和算法自动执行交易策略的操作。它涉及使用历史数据、统计分析和机器学习来识别和利用市场中的模式。旨在指导您构建自己的期货量化交易系统。

1:建立基础

1. 数据收集和准备

收集高质量的历史数据非常重要。这包括从交易所网站、数据提供商和其他来源整理价格、成交量和指标数据。数据应该被标准化和清洗,以确保准确性和一致性。

2. 策略开发

开发您的交易策略是构建量化交易系统最关键的步骤。策略可以基于基本面分析、技术分析或机器学习。它应该明确定义进场和出场信号,以及风险管理准则。

2:实现和自动化

1. 编程和回测

可以使用各种编程语言(如 Python、R 和 C++)来实现您的策略。回测是使用历史数据测试策略性能的过程。这可以让您完善策略并评估其盈利潜力和风险承受能力。

2. 实时交易

一旦策略通过回测,您就可以将其部署到实时交易环境中。这涉及与交易所建立连接、发送订单并监控交易。

3:管理和优化

1. 风险管理

风险管理对于量化交易至关重要。设定明确的止损和止盈位,以及合理的头寸规模,以限制潜在损失。

2. 监控和调整

定期监控您的交易系统并根据市场条件进行调整非常重要。市场环境不断变化,因此您需要确保策略仍然有效。

3. 不断学习和改进

量化交易是一个持续的学习和改进的过程。不断研究新技术、分析市场行为并优化您的策略,以提高其性能。

构建期货量化交易系统提示:

- 使用可靠的数据源并仔细准备您的数据。

- 从简单的策略开始,并随着您对市场理解的加深而逐步增加复杂性。

- 彻底回测您的策略,以验证其盈利潜力和风险承受能力。

- 优先考虑风险管理,并设定明确的止损和止盈位以控制损失。

- 定期监控和调整您的系统,以确保其随着市场条件的变化而继续获利。

- 不要期望一夜暴富。量化交易是一种长期策略,需要耐心和纪律。

相关推荐

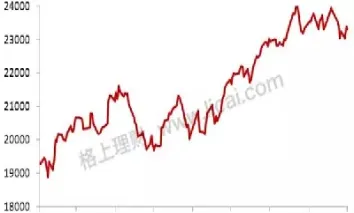

恒生指数历年数据(恒生指数历年k线图)

恒生指数(Hang Seng Index,HSI)是香港股市最重要的风向标,它追踪香港联合交易所最具代表性的上市公司表现,涵盖了香港股 ...

股指期货开一手手续费多少(做一手股指期货平今手续费)

股指期货,作为一种重要的金融衍生品,其交易成本是投资者必须考虑的关键因素。手续费是交易成本的重要组成部分,直接影响着 ...

股指期货什么时候暂停交易(股指期货开始时间)

股指期货作为金融市场的重要组成部分,其交易时间安排对市场参与者至关重要。了解股指期货的开始时间以及可能导致暂停交易的 ...

外汇期货交易的应用(外汇期货的作用主要有)

外汇期货是一种金融衍生品,允许交易者在未来某个约定的日期以约定的价格买入或卖出特定数量的某种货币。它们是外汇市场的重 ...

沪市大盘今日行情(沪市大盘今日行情爱建股票)

沪市大盘,作为中国股市的风向标,其每日的行情变化牵动着无数投资者的神经。今日沪市大盘的走势,不仅反映了市场对宏观经济 ...