怎样判断期货方向(期货超短线方向怎么判断)

期货交易中,判明市场方向是成功获利的第一步。将介绍几种实用的方法来判断期货走势方向,帮助交易者在市场中获得先机。

一、技术分析

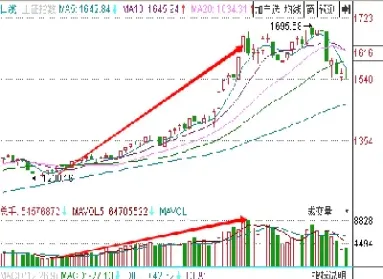

1. 均线系统

均线系统是期货技术分析中常用的方法。通过计算不同周期均线,可以判断趋势方向。当短期均线(如 5 日或 10 日均线)上穿长期均线(如 20 日或 60 日均线)时,表明趋势向好;当短期均线下穿长期均线时,表明趋势向坏。

2. MACD 指标

MACD 是通过两个指数移动平均线(EMA)计算的震荡指标。当 MACD 线上穿信号线时,表明趋势向好;当 MACD 线下穿信号线时,表明趋势向坏。

3. KDJ 指标

KDJ 指标是通过计算当日收盘价、最高价和最低价之间的相对位置得到的。当 KDJ 指标线三线平行上行时,表明趋势向好;当 KDJ 指标线三线平行下行时,表明趋势向坏。

二、基本面分析

基本面分析关注影响商品供需关系的经济数据和行业动态。这些因素包括:

1. 供求关系

供求关系是影响期货价格最直接的因素。当供过于求时,价格往往走低;当供不应求时,价格往往走高。

2. 宏观经济数据

诸如 GDP、通胀率、就业数据等宏观经济数据可以反映整体经济形势,从而影响期货商品的需求。

3. 行业新闻

行业新闻可以反映特定商品的供求情况、政策变化等信息。及时了解行业动态有利于判断期货方向。

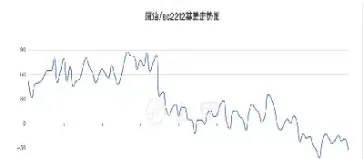

三、市场情绪

市场情绪在期货交易中也扮演着重要作用。当市场情绪乐观时,价格往往走高;当市场情绪悲观时,价格往往走低。

1. 交易量

成交量能反映市场参与者的热情。当交易量增加时,往往表明市场情绪高涨,可能推动价格走高或走低。

2. 持仓量

持仓量反映了期货市场中多头和空头的对手盘关系。当持仓量增加时,往往表明市场情绪处于两极分化,后市方向不明朗。

3. 市场人气

市场人气可以从社交媒体、新闻报道等渠道了解到。当市场人气旺盛时,往往表明市场情绪高涨,可能推动价格走高。

四、超短线方向判断

1. 分时线图

分时线图可以反映短期的价格波动情况。当分时线图形成持续上攻或下探的走势时,往往预示着超短线方向的改变。

2. 短周期指标

诸如随机指标、布林带等短周期指标可以捕捉超短线趋势。当这些指标发出超买或超卖信号时,往往预示着超短线方向的调整。

3. 关键点位

超短线交易中,突破或跌破关键点位往往会引发一波快速走势。这些关键点位包括前期高点、低点、阻力位、支撑位等。

温馨提示:

判断期货方向并非易事。交易者需要综合运用技术分析、基本面分析、市场情绪等多种方法,并结合实际交易情况进行综合分析。同时,还需要具备良好的心态和风险管理意识,避免盲目交易。

相关推荐

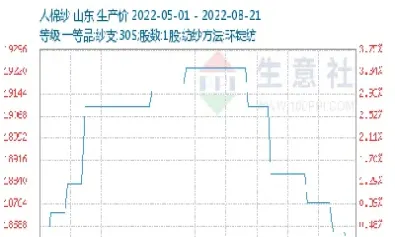

棉纱期货实时走势(棉纱期货实时走势分析)

棉纱期货作为纺织产业链的重要组成部分,其价格波动直接影响着下游纺织企业的生产成本和利润空间。实时关注棉纱期货的走势, ...

道琼斯股指期货实势行情(道琼斯股指期货今日实时行情查询)

道琼斯股指期货,作为全球金融市场的重要组成部分,是投资者追踪和预测道琼斯工业平均指数(DJIA)走势的关键工具。 通过道 ...

1987布伦特原油期货走势图(布伦特原油期货历史数据)

1987年是布伦特原油期货历史上一个充满动荡和挑战的年份。这一年的走势图,如同一个记录着市场情绪和全球事件的地震仪,清晰 ...

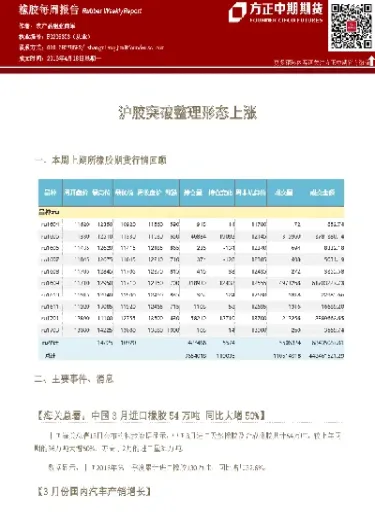

橡胶期货走势实时分析(橡胶期货行情走势图)

橡胶期货作为大宗商品市场的重要组成部分,其价格波动直接影响着轮胎制造、汽车工业、甚至整个经济的运行。实时分析橡胶期货 ...

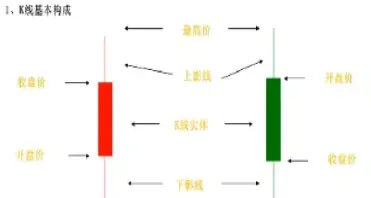

期货k线走势分析(沪铝期货的k线走势)

期货K线走势分析是期货交易中一项至关重要的技能,它通过对历史K线图的解读,试图预测未来价格的走势,从而为交易决策提供依 ...