期货新合约怎么定价(期货合约标的选择标准)

期货合约标的选择标准

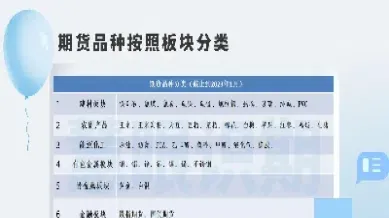

期货合约是一种标准化的金融合约,买方同意在未来某个特定日期以特定的价格从卖方手中购买(或卖出)一种特定的标的物。标的物可以是各种资产,例如商品、货币或股票指数。确定新期货合约的定价至关重要,因为它将影响合约的吸引力和交易量。探讨了期货新合约定价的关键标准。

定价标准

以下标准在期货新合约定价中发挥着重要作用:

1. 市场的需求

市场的需求是指买方和卖方对该合约的兴趣水平。需求的高低取决于标的物的流动性、可投资性和对冲需求。如果有足够的需求,合约才能够成功推出和吸引交易量。

2. 底层资产

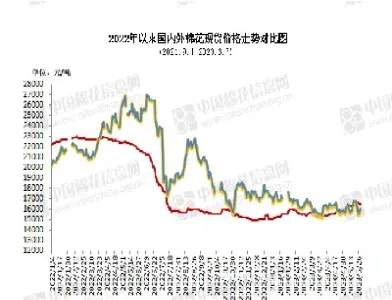

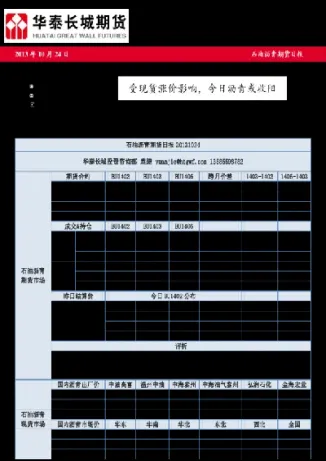

底层资产的性质会影响合约的定价。高流动性和价值的标的物(例如黄金或石油)往往产生需求更大、价格波动更小的合约。稀有或供应不稳定的标的物可能导致更高风险和更大的价格波动。

3. 合约规格

合约规格是指合约的交易单位和到期日期。交易单位的大小应与标的物的流动性相匹配。到期日期应考虑到标的物的季节性或周期性因素。

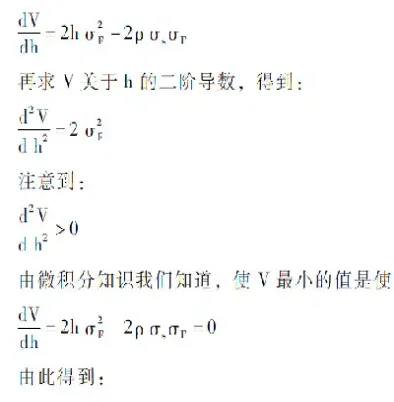

4. 波动率

标的物的历史波动率有助于确定合约的价格。高波动性标的物通常需要更大的初始保证金,这可能会限制潜在交易者的兴趣。低波动性标的物可以吸引寻求稳定回报的投资者。

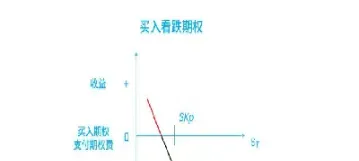

5. 套期保值需求

期货合约通常用于套期保值,即通过在相反方向上交易来管理风险。确定合约价格时需要考虑套期保值需求。如果合约满足了套期保值的需求,它将吸引对冲者的兴趣并创造流动性。

6. 交割方式

交割方式是指期货合约到期时标的物的交割程序。实体交割期货合约需要买方和卖方在到期日交换标的物。现金结算合约则在到期时以现金清算,从而避免了实物交割。交割方式选择会影响交易成本和合约的吸引力。

7.监管环境

监管环境对期货新合约的定价有重大影响。监管机构可能制定最低保证金要求或限制交易量。这些规定可能限制新合约的可访问性和吸引力。

定价过程

期货新合约的定价过程通常涉及以下步骤:

- 确定标的物和合约规格。

- 分析市场的需求和标的物的特点。

- 计算基于波动率和保证金要求的初期价格范围。

- 根据套期保值需求和监管环境进行调整。

- 通过竞标或询盘等机制确定最终价格。

期货新合约的定价需要仔细考虑标的物、合约规格、市场需求和监管环境等因素。通过遵循这些标准,交易所和期货经纪公司可以创建具有吸引力、流动性强且满足市场需求的合约。成功定价的期货合约可以刺激交易量、降低风险并为投资者提供管理风险和实现收益的工具。

相关推荐

国债期货交易规则是怎么样的(国债期货交易规则)

国债期货,作为一种金融衍生品,是买卖双方约定在未来特定日期以特定价格交割特定标准化的国债合约的金融期货。 它为市场参 ...

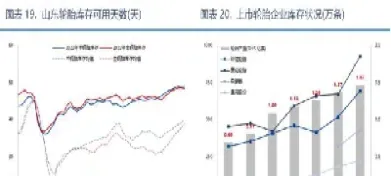

天然橡胶期货价格波动率(天然橡胶期货行情分析)

天然橡胶作为重要的工业原料,广泛应用于轮胎、汽车、医疗器械等多个领域。其期货市场也日益活跃,吸引了众多投资者参与。天 ...

外汇期货外汇期货(外汇期货和期货的区别)

外汇期货是一种标准化合约,允许买方在未来特定日期以预先确定的价格买入或卖出特定数量的某种货币。它属于期货合约的一种, ...

碳酸锂期货概念股(碳酸锂期货概念股票有哪些)

碳酸锂作为锂离子电池的关键原材料,近年来随着新能源汽车行业的快速发展,其需求量和价格都经历了显著的增长。碳酸锂期货的 ...

道琼斯股指期货哪里看(道琼斯300股指期货)

道琼斯工业平均指数(Dow Jones Industrial Average, DJIA),简称道琼斯指数或道指,是全球最受关注的股票市场指数之一。道 ...