股指期货历年保证金(股指期货保证金调整历史)

股指期货保证金是金融市场中的重要概念,它直接关系到投资者的风险控制和市场的稳定性。随着金融市场的发展和风险管理的不断优化,股指期货保证金制度也经历了多次调整和改革。

2005年,中国金融期货交易所首次推出股指期货,并实施了一套初始保证金制度。初始保证金是指投资者开仓时需要缴纳的一笔资金,用于保证投资者在亏损时能够及时履约。根据市场的风险状况,股指期货交易所会对保证金进行调整。在2005年至2011年的初期阶段,保证金水平较低,这对于吸引投资者参与股指期货交易起到了积极的推动作用。

随着市场的逐渐成熟和交易量的增加,2008年发生的全球金融危机给金融市场带来了巨大的冲击。为应对市场风险,中国金融期货交易所在2009年开始逐步提高股指期货保证金水平。这一举措旨在增加投资者的风险意识,引导投资者进行理性交易,避免过度投机和市场波动的加剧。保证金的提高不仅有助于保护投资者的资金安全,也为市场的稳定运行提供了坚实的基础。

随着时间的推移,股指期货保证金调整也成为常态化的工作。特别是在市场大幅波动时,股指期货交易所会采取相应的措施,及时调整保证金水平以控制市场风险。通过适时调整保证金,可以引导投资者理性投资,防范市场异常波动和恶性竞争,维护市场的健康发展。

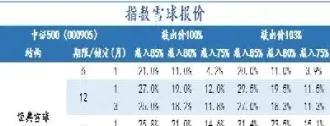

2015年,中国金融期货交易所再次对股指期货保证金进行了重大调整。这次调整主要是为了应对当时中国股市暴涨暴跌的局面,以及杠杆资金过度膨胀的问题。中国金融期货交易所提高了保证金比例,并对不同股票指数的合约实行了不同的保证金比例。这一调整得到了市场的积极响应,有效地控制了市场的风险,保护了投资者的利益。

值得一提的是,股指期货保证金调整不仅仅是提高保证金水平。为了更好地适应市场需求,中国金融期货交易所还根据不同的合约品种和市场环境,逐步建立了多层次、差别化的保证金制度。这种制度灵活性较强,能够更好地反映市场风险,防范风险集中释放,保证市场的稳定运行。

股指期货保证金调整历史充分体现了中国金融市场风险管理的不断创新和优化。通过不断调整保证金水平,金融期货交易所能够更好地引导投资者进行理性交易,维护市场的稳定和健康发展。未来,随着金融市场的不断发展和新型金融工具的推出,股指期货保证金制度还将面临新的挑战和改革,以更好地适应市场需求,为投资者提供更加安全、稳定的交易环境。

相关推荐

个股期权行情哪里可以看(个股期权哪里买)

个股期权作为一种风险管理和收益增强的金融工具,越来越受到投资者的关注。了解个股期权行情以及在哪里可以购买期权,是参与 ...

商品期货移仓技巧(期货移仓会不会有损失)

商品期货合约是有到期日的,这意味着你不能无限期地持有同一个合约。当某个合约即将到期时,交易者需要将持仓从即将到期的合 ...

期货和证券哪个前景好(期货是不是证券投资工具)

“期货和证券哪个前景好?”这个问题,其实并不能简单地给出一个绝对的答案。两者的前景都受到宏观经济环境、行业发展趋势、个 ...

什么是道琼斯股指期货(什么是股指期货股市)

道琼斯股指期货,作为一种重要的金融衍生品,是追踪道琼斯工业平均指数(Dow Jones Industrial Average, DJIA)的期货合约。 ...