远期期货互换期权的区别(远期期货期权互换各自特点)

引言

将探讨远期期货互换和期权互换的区别及各自特点。远期期货互换和期权互换是金融市场中常见的衍生品工具,用于管理风险和进行投资。虽然它们都与期货和期权有关,但它们在交易结构、风险管理和市场流动性等方面存在显著差异。

远期期货互换的特点

远期期货互换是一种交易结构,其中两个交易对手方同意在未来的特定日期以特定价格交换资产。远期期货互换的特点如下:

1. 固定交割日期和价格:远期期货互换具有固定的交割日期和价格。交易双方在交易时确定了未来的交割日期和交割价格,无法更改。这种确定性使得交易双方能够规避未来价格波动的风险。

2. 无需支付初始保证金:与期货交易不同,远期期货互换不需要支付初始保证金。交易双方只需在交割日支付协定的交割金额。这降低了交易的成本,使得更多的投资者可以参与其中。

3. 定制化交易:远期期货互换是一种定制化的交易。交易双方可以根据自身需求和风险偏好,协商交易的具体条款和条件。这种灵活性使得远期期货互换能够满足各种不同的投资和风险管理需求。

期权互换的特点

期权互换是一种交易结构,其中两个交易对手方同意在未来的特定日期以特定价格交换资产,并且其中至少一方具有选择权。期权互换的特点如下:

1. 选择权:期权互换中至少一方具有选择权,即可以选择是否执行交易。这使得期权互换具有更大的灵活性和潜在的收益。持有选择权的一方可以根据市场情况和自身利益决定是否行使期权。

2. 交易费用:与远期期货互换不同,期权互换可能涉及一定的交易费用。持有选择权的一方通常需要支付一定的费用来获得该选择权。这反映了选择权的价值和潜在收益。

3. 风险管理工具:期权互换通常被用作风险管理工具。持有选择权的一方可以通过购买期权来对冲风险,从而保护自身免受不利市场波动的影响。这使得期权互换成为投资者在不确定市场环境下的重要工具。

远期期货互换和期权互换是金融市场中常见的衍生品工具,用于管理风险和进行投资。远期期货互换具有固定交割日期和价格、无需支付初始保证金和定制化交易的特点。而期权互换具有选择权、交易费用和风险管理工具的特点。投资者和交易对手方可以根据自身需求和风险偏好选择适合的交易结构。无论选择哪种交易结构,了解其特点和风险是成功交易的关键。

相关推荐

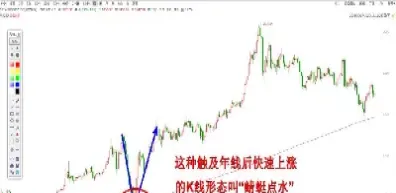

期货只做v型反转(做期货只做大趋势)

旨在探讨一种相对激进的期货交易策略:只做V型反转,并以此为基础,深入分析如何捕捉大趋势。这种策略并非适合所有投资者, ...

乙二醇期货最新手续费(乙二醇期货手续费是多少最新)

乙二醇,作为一种重要的化工原料,广泛应用于聚酯纤维、防冻液等领域,其价格波动直接影响着下游产业链的盈利能力。乙二醇期 ...

美国近期天然气期货(美国天然气期货交割日期)

美国天然气期货合约是全球能源市场的重要基准,其价格波动直接影响着美国乃至全球的能源供应和经济运行。理解美国天然气期货 ...

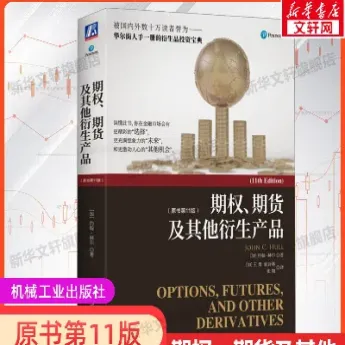

期货与期权投资实务(期货投资与实务)

旨在探讨期货与期权投资的实务操作,涵盖风险管理、交易策略以及一些实际案例分析。由于期货和期权是高风险、高杠杆的金融衍 ...

豆粕期货连创新低(期货创新低意味着什么)

豆粕期货价格持续下跌,屡创新低,引发市场广泛关注。这不仅对豆粕生产、贸易企业造成直接冲击,也对整个农业及相关产业链产 ...