利率指数期货(股票指数期货属于利率期货品种吗)

今天小编和大家一起探讨利率指数期货的相关知识,希望对你们有所启发

什么是利率指数期货?

利率指数期货是一种金融衍生品,其基础资产是利率指数。利率指数是反映特定借贷市场上的利率水平的指标,它通常由多个银行的利率加权平均值计算而成。利率指数期货允许投资者通过合约买入或卖出未来特定期限内的利率指数,从而进行投机或对冲操作。

利率指数期货的交易方式类似于其他期货品种,投资者可以通过期货交易所进行交易。交易者可以根据对利率走势的判断,买入或卖出相应的利率指数期货合约,并在合约到期时进行结算。

利率指数期货的功能和特点

利率指数期货具有多种功能和特点,包括风险对冲、价格发现和杠杆交易。

利率指数期货可以用于风险对冲。对于借贷机构或金融机构来说,利率波动可能会对其利润和资金成本产生影响。通过购买或卖出利率指数期货,这些机构可以对冲利率风险,减少其利润的波动。

利率指数期货可以用于价格发现。利率指数期货市场是一个集中交易的场所,交易者可以通过交易活动来反映市场对于未来利率走势的预期。这种价格发现功能可以帮助参与者更好地理解市场情绪和预期,从而作出更明智的投资决策。

利率指数期货具有杠杆交易的特点。投资者只需支付一小部分的保证金就可以控制更大的头寸。这种杠杆交易可以放大投资者的盈利,但也增加了投资风险。

利率指数期货的交易策略

利率指数期货的交易策略可以根据投资者对利率走势的判断和风险偏好来选择。

一种常见的交易策略是趋势跟随。投资者通过分析利率指数的历史走势和技术指标,判断利率是否处于上升趋势或下降趋势,并据此买入或卖出期货合约。

另一种交易策略是套利。套利交易是通过利用不同期限或不同市场上的价格差异来获利。例如,投资者可以同时买入远期合约和卖出现货合约,以获得利率的差价。

利率指数期货市场的风险和挑战

利率指数期货市场也存在一些风险和挑战,包括市场风险、杠杆风险和流动性风险。

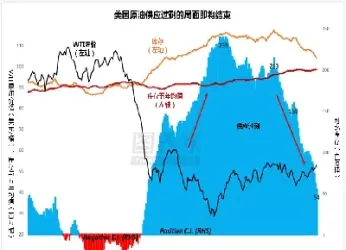

利率指数期货市场受到市场风险的影响。利率走势可能受到多种因素的影响,包括经济数据、货币政策和全球金融市场的波动。投资者需要密切关注这些因素,并有能力做出相应的反应。

杠杆交易带来了杠杆风险。利率指数期货的杠杆交易特点使得投资者可以放大盈利,但也增加了亏损的风险。投资者需要谨慎使用杠杆,并有充足的风险管理措施。

流动性风险是利率指数期货市场的一个挑战。市场流动性不足可能导致买入或卖出期货合约时出现较大的价格滑动,从而影响投资者的交易成本。投资者需要选择具有良好流动性的合约,并在交易时注意市场深度和交易量。

利率指数期货的发展前景

随着金融市场的发展和利率风险的增加,利率指数期货有望继续发展壮大。

利率指数期货可以提供更多的风险管理工具。对于借贷机构和金融机构来说,利率风险是一个重要的风险因素。利率指数期货可以帮助这些机构更有效地管理利率风险,减少其业务的波动。

利率指数期货市场的发展可以促进市场的流动性和价格发现。更多的参与者和更活跃的交易活动可以提高市场的流动性,减少交易成本,并提高价格发现的效率。

利率指数期货市场的发展可以促进金融市场的稳定。通过利率指数期货的交易活动,投资者可以更好地理解市场情绪和预期,并调整其投资组合。这有助于稳定金融市场,并减少系统性风险的发生。

相关推荐

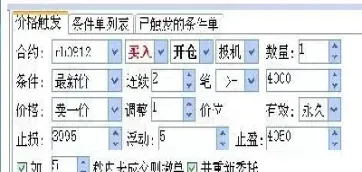

期货条件单小于等于的图示(期货条件单成交的概率大吗)

期货交易中,条件单扮演着重要的风险管理和交易策略执行的角色。其中,小于等于(≤)的条件单,是指当价格跌破或等于某个指 ...

期货可以连续多少个涨停板(期货涨停板是多少个点)

期货市场波动剧烈,涨跌幅度远超股票市场,因此“涨停板”的概念也显得尤为重要。但与股票市场不同,期货市场并无严格意义上的 ...

期货资金提现需要多久(期货资金提现需要多久时间)

期货交易的资金管理是投资者关注的重点之一,而提现速度直接关系到资金的周转效率和投资计划的执行。 期货资金提现所需时间 ...

期货高成功率指标公式(期货高成功率指标公式是什么)

期货交易,风险与机遇并存。无数交易者梦寐以求的是找到一个能够显著提高胜率的“圣杯”——一个高成功率的指标公式。期货市场复 ...

粳稻期货是水稻吗(粳稻期货为什么停止交易)

粳稻期货,顾名思义,是以粳稻为标的物的期货合约。粳稻是不是水稻呢?答案是肯定的。粳稻是水稻的一个品种,与籼稻相对,两 ...